Se sei un investitore del mercato azionario e pensi che qualche cosa stia per succedere, dovresti leggere questo articolo; non voglio spaventare nessuno, ma un crollo del mercato azionario ci sarà, meglio non farsi trovare impreparati.

Nell’ultimo anno, gli investitori hanno goduto di uno dei più grandi rally di tutti i tempi. Dopo che l’indice S&P 500 ha perso un terzo del suo valore in poche settimane a causa di incertezze senza precedenti dovute alla pandemia di coronavirus, è tornato a guadagnare salendo di circa il 75% dai suoi minimi. Si potrebbe giustamente dire che la pazienza ha dato i suoi frutti.

Ma c’è un’altra realtà di cui gli investitori, in particolare gli investitori a lungo termine, sono profondamente consapevoli: la propensione del mercato azionario a crollare o correggere. Le cose potrebbero sembrare grandiose ora che i principali indici hanno raggiunto nuovi massimi, ma il prossimo sell off del mercato azionario è in attesa dietro le quinte.

È giusto quindi porsi una semplice domanda: Quanto è probabile un crollo del mercato azionario? Diamo uno sguardo più da vicino alla situazione.

Crolli a due cifre si verificano in media ogni 1,87 anni

Per iniziare diciamo subito che le correzioni del mercato azionario (cioè cali di almeno il 10%) sono abbastanza comuni nell’S&P 500. Secondo i dati della società di analisi di mercato Yardeni Research, ci sono state 38 correzioni nell’S&P 500 dall’inizio del 1950. Ciò equivale a un calo medio a due cifre dell’indice di riferimento ogni 1,87 anni . Dato che è passato più di un anno da quando il mercato ha toccato il fondo ribassista, queste medie non sono certamente a favore degli investitori. Tuttavia, le medie non sono altro che … medie. Il mercato non ascoltano le medie, anche se alcune persone basano i loro investimenti su ciò che è accaduto storicamente.

Potremmo entrare in un periodo simile dal 1991 al 1996 in cui non si sono verificate correzioni, oppure potremmo tornare all’inizio del 2010, dove le correzioni sono avvenute, in media, ogni 19 mesi.

Le correzioni sono state date storiche entro tre anni dal minimo del mercato ribassista

Un altro elemento di prova interessante da esaminare è la frequenza con cui l’S&P 500 corregge dopo aver toccato il fondo del mercato ribassista.

Dall’inizio del 1960 (un anno arbitrario che ho scelto per semplicità), l’indice amicano ha attraversato nove mercati ribassisti, incluso il crollo del coronavirus. Nel rimbalzo da ciascuno dei precedenti otto minimi del mercato ribassista, c’è stato almeno un calo percentuale a due cifre entro tre anni il 100% delle volte. In totale, 13 correzioni si sono verificate nei tre anni successivi agli ultimi otto minimi del mercato ribassista (ovvero, uno o due dopo ciascun minimo).

In altre parole, il rimbalzo da un fondo del mercato ribassista è raramente un movimento in linea retta verso l’alto. Eppure l’ultimo rialzo è stato praticamente il tema per gli investitori dal 23 marzo 2020. La storia suggerisce che ci sono ottime possibilità di un movimento al ribasso delle azioni entro i prossimi due anni.

Spesso si verificano arresti anomali quando viene raggiunta questa metrica di valutazione

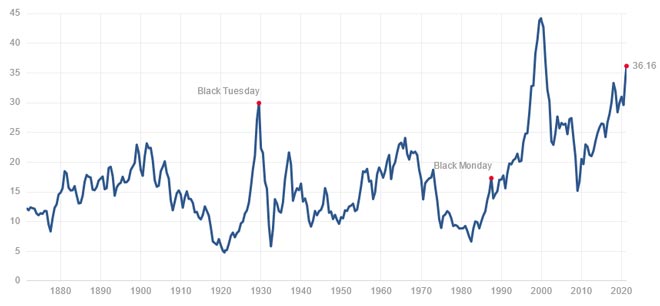

Ma la prova più schiacciante potrebbe essere solo il rapporto prezzo / utili (P / E) dell’S&P 500 Shiller. Si tratta di una metrica di valutazione che esamina gli utili medi corretti per l’inflazione degli ultimi 10 anni. Potresti anche conoscerlo come rapporto P / E aggiustato ciclicamente, o CAPE.

Alla chiusura delle attività il 31 marzo, il rapporto P / E Shiller dell’S&P 500 ha raggiunto 36,16. È ben più del doppio della sua media di 150 anni di 16,8. Utilizzando come parametro i continui movimenti del mercato rialzista, è la seconda lettura più alta della sua storia.

In una certa misura, ha senso che le valutazioni delle azioni dovrebbero essere più alte ora di quanto non siano state storicamente. Questo perché i tassi di interesse sono vicini ai minimi storici e l’accesso a Internet ha effettivamente abbattuto le barriere tra Wall Street e Main Street che potrebbero aver tenuto a bada i multipli P / E in passato.

Tuttavia, i precedenti casi in cui il rapporto P / E Shiller dell’S&P 500 si è incrociato sopra e ha mantenuto il livello 30 non sono finiti bene. Nei quattro casi precedenti in cui lo Shiller P / E ha superato e mantenuto superiore a 30, l’indice di riferimento è sceso dal 20% all’89%. Sebbene un calo dell’89%, che è stato sperimentato durante la Grande Depressione, sia molto improbabile di questi tempi, storicamente si è registrato un forte calo delle carte quando le valutazioni si estendono, come lo sono ora.

Tieni denaro a portata di mano nel caso in cui i mercati dovessero crollare

Per tornare alla domanda originale in questione, i dati sono abbastanza chiari che la probabilità di un crollo del mercato azionario o di una correzione è cresciuta considerevolmente. È impossibile prevedere con precisione quando potrebbe verificarsi un sell off del mercato, quanto durerà il calo o quanto potrebbe essere ripido, ma i dati suggeriscono fortemente che il ribasso è in vista.

Anche se questa potrebbe essere una notizia triste per alcuni investitori, non dovrebbe esserlo. Arresti anomali e correzioni sono una parte normale del ciclo di investimento. Ancora più importante, offrono agli investitori l’opportunità di acquistare azioni di grandi aziende con uno sconto. Pensa a tutte le grandi aziende che probabilmente stai rimpiangendo per non aver acquistato lo scorso marzo.

Il motivo per essere entusiasti di arresti anomali e correzioni si trova anche nelle statistiche storiche. Di quelle 38 precedenti correzioni nell’S&P 500 dall’inizio del 1950, ognuna è stata alla fine è stata seguita da un rally del mercato.

Se hai bisogno di ulteriore incoraggiamento per l’acquisto durante una correzione, tieni presente che 24 dei 38 cali a due cifre nell’S&P 500 hanno raggiunto il loro minimo in 104 giorni di calendario o meno (3,5 mesi o meno). Gli arresti anomali e le correzioni possono essere ripidi a volte, ma tendono a risolversi rapidamente. Questo è il tuo segnale per avere contanti a portata di mano nel caso in cui questa opportunità dovesse bussare alla porta.

Ti potrebbe interessare:

- Come Warren Buffett si sta preparando al potenziale crollo del mercato azionario

- 5 cose da fare prima del prossimo crollo del mercato azionario

- Come prepararsi al prossimo crollo del mercato azionario

- Il segreto per superare la paura di un crollo del mercato azionario

- Paura del crollo del mercato azionario? Fai questa mossa prima che sia troppo tardi

Resta aggiornato sulle nostre notizie

Se questo articolo vi è piaciuto, condividetelo sui vostri social e seguite Doveinvestire su Google News, Facebook, Twitter. Non esitate a condividere le vostre opinioni e/o esperienze commentando i nostri articoli.

Per restare aggiornati sulle notizie pubblicate sul nostro portale attiva le notifiche dal pulsante verde in alto (Seguici) o iscriviti al nostro canale Telegram di Dove Investire

“Dove Investire” ti aiuta a comprendere come investire nel modo migliore

Le Nostre analisi sono puntuali e precise e ti permetteranno di districarti nel mondo degli investimenti.

Ti aiutiamo a capire tendenze, opportunità e novità sempre con un occhio al tuo portafoglio.

Non abbiamo la bacchetta magica ma cerchiamo di offrirti sempre informazioni dettagliate e reali per poter Investire conoscendo più a fondo il mondo degli Investimenti e le loro regole. “Dove Investire” è il tuo portale di approfondimento sugli Investimenti.