In un settore in cui la selezione di singole azioni è una strategia ad alto rischio e ad alto rendimento, la diversificazione offerta dagli ETF biotecnologici può essere molto allettante.

Tra gli imprevedibili colpi di scena del processo di sperimentazione clinica e gli infiniti misteri della salute umana, investire in titoli biotecnologici è piuttosto rischioso. I candidati terapeutici apparentemente promettenti spesso falliscono e la maggior parte degli investitori non dispone del background scientifico necessario per effettuare una valutazione informata dei meriti della piattaforma tecnologica di un'azienda o dei farmaci in fase di sviluppo.

Quindi, per coloro che cercano di trarre profitto dalla crescita a lungo termine dell'industria biotecnologica, che a detta di tutti è appena iniziata, l'acquisto di fondi negoziati in borsa (ETF) piuttosto che singoli titoli può essere una solida strategia. Questi ETF possiedono un sacco di azioni in tutto il settore, quindi mentre lo straordinario successo di una singola azienda non avrà un impatto enorme sui rendimenti degli investimenti, anche il fallimento di un'altra non prenderà un grosso morso da loro.

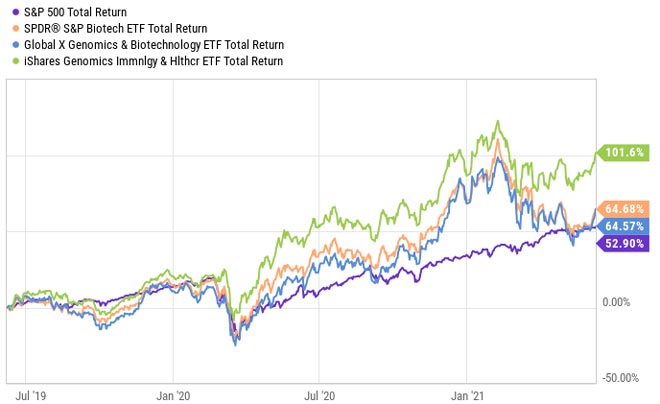

C'è una serie di opzioni ETF biotecnologici a disposizione degli investitori, ognuna con i propri focus tematici e profilo di rischio, ma io preferisco questi tre per un motivo semplice e convincente: hanno storie di performance superiori al mercato.

SPDR S&P Biotech ETF

Con 7,54 miliardi di dollari di patrimonio netto, l'ETF SPDR S&P Biotech (NYSEMKT:XBI) (ISIN IE00BWBXM617) è stato uno dei più grandi del settore sin dal suo inizio nel 2006. Detiene partecipazioni in stelle nascenti come Moderna e concorrenti in fase clinica come Humanigen e Vaxart. Nel complesso, il fondo si concentra sulle biotecnologie a piccola capitalizzazione che sono pronte per una potenziale crescita massiccia in futuro, quindi non aspettarti di trovare molte società redditizie o radicate nel suo elenco.

L'ETF SPDR S&P Biotech trasforma ogni anno oltre il 66% delle sue partecipazioni, il che garantisce che gli investitori continuino ad avere un'esposizione ai potenziali vincitori e che tutte le sue azioni siano selezionate dall'indice S&P Biotechnology Select Industry. In termini di costi, il suo rapporto spese dello 0,35% è inferiore alla media della categoria ETF biotech di circa lo 0,5%, ma non di molto. E, rispetto all'S&P 500, il suo rendimento da dividendi dello 0,25% è piuttosto basso. Se stai cercando un'ampia esposizione al settore delle biotecnologie, questo ETF è una delle migliori opzioni. Ma se preferisci concentrare il tuo investimento su aziende che perseguono una specifica area di sviluppo della terapia, è troppo diversificato.

Global X Genomics and Biotechnology ETF

Istituito nell'aprile del 2019, l'ETF Global X Genomics and Biotechnology (NASDAQ:GNOM) è il più piccolo tra gli ETF biotecnologici con uno scarso patrimonio netto di 215,94 milioni di dollari. Come suggerisce il nome, i suoi investimenti si concentrano su aziende che trarranno vantaggio dalle scoperte e dalle nuove tecnologie nel campo della genomica.

Le sue partecipazioni includono giganti redditizi del sequenziamento genetico come Illumina e biotecnologie come Intellia Therapeutics, una società formidabile anche se non ha ancora un prodotto approvato sul mercato. Non è probabile che le azioni di queste attività raddoppino in un giorno a seguito di buone notizie da una sperimentazione clinica, ma è anche meno probabile che crollino in condizioni opposte.

Dato che include un mix di società in diverse fasi di scadenza, i titoli detenuti da questo ETF tendono ad essere mid cap piuttosto che small cap. Il suo rapporto spese dello 0,5% è nella media, ma ciò non rovinerà i tuoi rendimenti. La sua mancanza di rendimento da dividendi è un aspetto negativo, ma finora l'ETF ha ancora battuto il mercato sulla sua esistenza.

iShares Genomics, Immunology, and Healthcare ETF

L'ETF iShares Genomics, Immunology, and Healthcare (NYSEMKT:IDNA) (ISIN: US78464A8707) investe in aziende di tutto il mondo che potrebbero trarre vantaggio dai progressi in bioingegneria, genomica e immunologia. Creato nel giugno del 2019, detiene titoli come Moderna e BioNTech, oltre a colossi farmaceutici come Gilead Sciences e Sanofi. La maggior parte delle sue maggiori partecipazioni sono società mature con almeno una fonte di entrate ricorrenti, quindi aspettati che le stagioni degli utili siano i catalizzatori più comuni per notevoli movimenti dei prezzi delle azioni.

In teoria, gli investitori in questo ETF sono esposti a un tasso di crescita costante meno rischioso rispetto alla norma del settore biotech. I suoi 290,71 milioni di dollari di attività nette lo rendono più piccolo e il suo rapporto spese dello 0,47% è nella media. Sebbene il rendimento da dividendo di questo ETF dello 0,26% sia superiore a qualsiasi altro di cui ho discusso oggi, probabilmente non dovrebbe essere un obiettivo per gli investitori.

Una cosa che differenzia questo ETF dagli altri due che ho menzionato è che ha una rappresentazione più ampia delle azioni internazionali. Di conseguenza, è meno esposto ai rischi derivanti dalle modifiche alle normative nazionali relative al processo di sviluppo dei farmaci o al prezzo dei farmaci, poiché tali rischi tendono ad essere confinati ai singoli mercati.

Ti potrebbe interessare:

- Le migliori Azioni su cui investire per i principianti

- Investire 100 euro al mese in questo ETF potrebbe renderti ricco

- Tre modi per diventare milionari mentre dormi

- Come scegliere le Azioni migliori su cui investire oggi

- Questi ETF inarrestabili che possono renderti ricco

Investire oggi in ETF

Non vi è alcun dubbio che gli ETF stanno vivendo un vero e proprio boom, scalando la classifica degli strumenti finanziari più appetibili per gli investitori.

Gli ETF sono facili da negoziare come le azioni e allo stesso tempo permettono di beneficiare della diversificazione, come avviene con i fondi comuni (ma con costi drasticamente più bassi). Questa combinazione di attributi ha reso gli ETF uno degli asset finanziari più presenti nei portafogli degli investitori.

Se vuoi comprendere meglio cosa sono gli ETF, come funzionano e come costruire strategie di investimento basate sugli ETF, consulta la nostra Guida sugli ETF.

Come investire in ETF

Investire in ETF è molto facile: devi solo aprire un conto di intermediazione presso un Broker affidabile e trovare un ETF adatto al tuo budget e ai tuoi obiettivi di investimento. Se cerchi un aiuto in questo, ti consiglio di visitare la nostra ricca sezione dedicata agli ETF.

Gli ETF sono strumenti finanziari regolamentati e quotati sulle principali borse mondiali. Per poter investire in ETF in maniera autonoma è necessario quindi passare per il tramite di un Broker autorizzato.

Tra i tanti Broker e banche che permettono di fare trading sugli ETF, abbiamo ristretto la cerchia a quelli con le commissioni più basse, a quelli che offrono il maggior numero di ETF e quelli con le migliori piattaforme di trading. Più nello specifico, tra i vari parametri presi in considerazione abbiamo dato maggiore importanza come commissioni, costi di tenuta del conto e la possibilità di negoziare ETF quotati sia su Borsa Italiana, Borse europee e intenzionali.

Migliori Broker per investire su ETF

Sono molti i Broker che danno la possibilità di investire su ETF, non tutti sono uguali e per questa la scelta potrebbe non essere facile per chi non ha esperienza in questo settore.

Il portale doveinvestire.com grazie all’esperienza dei nostri trader ed analisti, ha selezionato alcuni dei migliori Broker su ETF seguendo alcuni criteri fondamentali come:

Sicurezza: per essere preso in considerazione il Broker deve essere necessariamente regolamentato da un organo internazionale;

Commissioni: il Broker deve avere un piano commissionale vantaggioso per il trader;

Piattaforma di trading: la piattaforma deve essere semplice e intuitiva ma, al tempo stesso, completa degli strumenti necessari;

Assistenza clienti: chiunque può aver bisogno di supporto, soprattutto quando si è in difficoltà e in “gioco” ci sono i propri soldi. Un servizio di assistenza rapido e pronto a rispondere ogni domanda è un requisito necessario per un buon Broker.

Qui di seguito è riportato l’elenco aggiornato dei migliori Broker per investire su ETF:

I CFD sono strumenti complessi e presentano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. Tra il 62 e l'89% dei conti degli investitori al dettaglio perde denaro a causa delle negoziazioni in CFD. Valuta se comprendi il funzionamento dei CFD e se puoi permetterti di correre questo alto rischio di perdere il tuo denaro.

Resta aggiornato sulle nostre notizie

Se questo articolo vi è piaciuto, condividetelo sui vostri social e seguite Doveinvestire su Google News, Facebook, Twitter. Non esitate a condividere le vostre opinioni e/o esperienze commentando i nostri articoli.

Per restare aggiornati sulle notizie pubblicate sul nostro portale attiva le notifiche dal pulsante verde in alto (Seguici) o iscriviti al nostro canale Telegram di Dove Investire

“Dove Investire” ti aiuta a comprendere come investire nel modo migliore

Le Nostre analisi sono puntuali e precise e ti permetteranno di districarti nel mondo degli investimenti.

Ti aiutiamo a capire tendenze, opportunità e novità sempre con un occhio al tuo portafoglio.

Non abbiamo la bacchetta magica ma cerchiamo di offrirti sempre informazioni dettagliate e reali per poter Investire conoscendo più a fondo il mondo degli Investimenti e le loro regole. “Dove Investire” è il tuo portale di approfondimento sugli Investimenti.