Il trading è una attività che comporta rischi, lo abbiamo detto tante volte e non smetteremo di dirlo. Anche i migliori trader subiscono delle perdite, è normale. Il rischio è parte integrante del trading. La chiave del successo, quello che i trader professionisti fanno, è limitare le perdite ad un livello più gestibile.

Se imparerete a gestire le perdite nel trading, scoprirete di essere in grado di rimanere sul mercato più a lungo, aumentando le possibilità di chiudere più operazioni di successo.

Un modo per assicurare il giusto equilibrio tra ricompensa e rischi è quello di attenersi a una ricompensa: rapporto di rischio come 2:1 o addirittura 3:1, in cui i profitti mirati sono sempre doppi rispetto alle tue perdite massime.

Quindi, anche se si subiscono tre perdite, c'è bisogno solo di due profitti per assicurare che i profitti totali siano al di sopra delle perdite. Questa importante regola può aiutarci ad avere un approccio specifico alla gestione del rischio nel trading.

Esempio di gestione del rischio nel trading

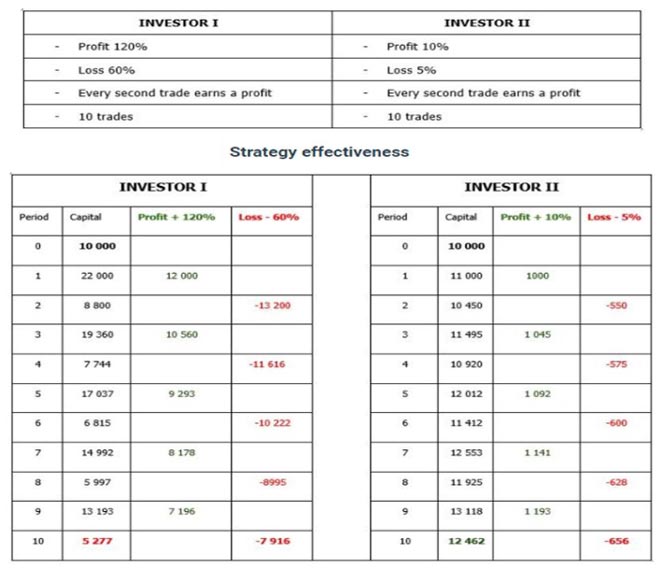

Prendiamo come riferimento due traders che stanno investendo un importo di 10.000 dollari utilizzando un rapporto di rischio/ricompensa 2:1, ma applicano livelli di gestione differenti nel loro trading.

Il primo operatore utilizza un approccio molto aggressivo, rischiando il 60% del suo capitale su ogni trade e cercando di trarre profitto al 120%.

Il secondo trader è molto più conservatore e rischia solo il 5% dei suoi fondi con un obiettivo del 10%. Per semplicità, diciamo che ogni trader ha lo stesso insieme di dieci trade e che ogni secondo trade è in profitto.

Qui di seguito sono riportate le tabelle che mostrano i risultati di trading di due trader che utilizzano diversi livelli di gestione del rischio.

Nonostante il fatto che entrambe le strategie abbiano avuto pari tassi di successo, lo stesso capitale iniziale e lo stesso approccio al rischio/ricompensa 2:1, a causa di uno stile di gestione del denaro molto diverso, i risultati finali differiscono significativamente.

L'approccio aggressivo del primo trader ha causato una perdita totale del 47% mentre il secondo trader gode di quasi il 25% del profitto totale raggiungendo i $12.462. Quindi, potete vedere come un piccolo accorgimento al tuo approccio alla gestione del rischio possa darti profitti più solidi.

Puoi ora approfondire l'argomento attraverso questi post correlati: