Le azioni Growth hanno messo in scena una spettacolare rimonta a giugno proseguita poi a luglio con il calo dei tassi d'interesse. Il loro successo negli ultimi due anni ha spinto il premio di valutazione rispetto alle azioni value ai livelli più alti dal 2000, cosa che crediamo porterà nel tempo a confermare le proprie performance. Infine, uno sguardo al futuro imminente: è vicina l’IPO di Robinhood che senza dubbio sarà di successo, ma ci sono un paio di rischi chiave di cui gli investitori dovrebbero essere consapevoli.

Il primo argomento di oggi è la classica discussione tra value e growth che si è intensificata negli ultimi due anni con il rally aggressivo del Nasdaq 100 e i tassi di interesse significativamente più bassi. Dalla fine del 2016 fino a novembre 2021, i titoli growth sono stati il motore chiave dell’azionario e molte delle dinamiche sottostanti si sono amplificate durante la pandemia. La domanda fondamentale è perché le azioni growth hanno sovraperformato e se possono continuare a farlo.

I titoli growth hanno goduto di un tasso di crescita costantemente più elevato rispetto al prezzo di mercato. In altre parole, il mercato è stato per quasi un decennio incapace di valutare correttamente il potenziale di profitto della digitalizzazione in corso ed è stato troppo lento per adeguare le proprie valutazioni a settori strutturalmente deboli come quelli finanziari, energetici, industriali e dei materiali.

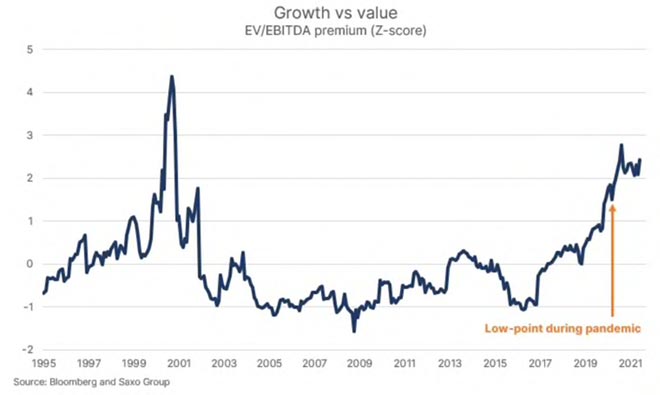

Tassi di interesse più bassi facevano parte dell'equazione in quanto rendono le attività a “lunga durata” (il valore di un'attività derivato da flussi di cassa lontani nel futuro) relativamente più attraenti. La sovraperformance di oltre un decennio per i titoli growth si è alimentata in termini di aspettative e il mercato sta ora valutando i titoli growth globali 2,5 deviazioni standard al di sopra della media su EV/EBITDA rispetto ai titoli value. Questo premio di valutazione è ora il più alto dal 2000 e, a nostro avviso, agirà da freno sui rendimenti dei titoli growth.

Quindi, manteniamo azioni growth nel portafoglio ma cerchiamo un migliore equilibrio tra azioni growth e value.

L’IPO di Robinhood

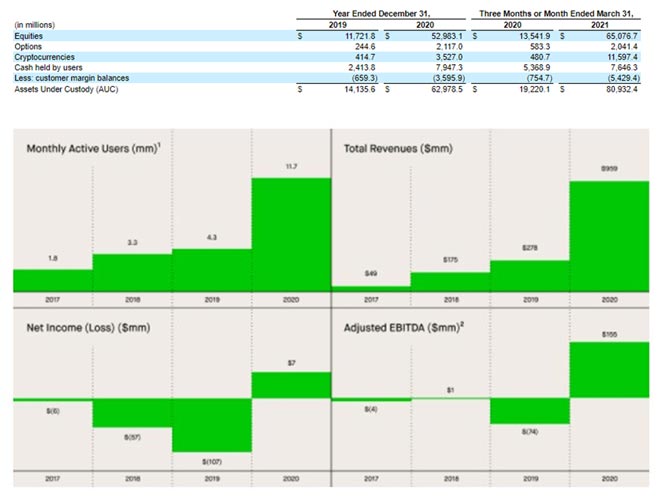

Robinhood è probabilmente la società di brokeraggio al dettaglio in più rapida crescita che il mondo abbia mai visto. Come mostrano i due grafici sottostanti, la crescita è stata straordinaria anche se non così redditizia come si potrebbe pensare.

Ad oggi Robinhood non ha fornito alcuna informazione su quale borsa si quoterà, o quante azioni offrirà e in quale fascia di prezzo, quindi non si può esprimere alcun giudizio sulla valutazione. Ma probabilmente sarà alle stelle. Il Financial Times ha recentemente riferito che la società sta puntando a una valutazione di 40 miliardi di dollari.

Robinhood ottiene la maggior parte delle sue entrate dal pagamento per il flusso degli ordini, ciò significa che Robinhood vende il suo flusso di esecuzione a market maker come Citadel Securities e ottiene il pagamento per quel flusso. Questa pratica, non consentita in Europa, ha permesso a Robinhood di offrire il trading a zero commissioni negli Stati Uniti, pratica adottata in seguito da altre società di brokeraggio. Il trading a commissione zero di Robinhood ha attirato molti nuovi investitori nel mercato poiché costoro non vedono i costi effettivi del trading, un po' come noi non vediamo i costi di e-mail, query di ricerca, ecc., che in realtà sono pagati dagli inserzionisti di pubblicità. Il costo zero rappresenta una mancanza di attrito che sembra portare a un eccesso di scambi e la SEC sta attualmente indagando sulla pratica. Ci sono state diverse udienze al Congresso degli Stati Uniti e Robinhood ha diverse indagini in corso, di cui alcune relative ai suoi “progetti di gamification”, che presentano e offrono il trading come un gioco online, cosa che potrebbe condurre a un eccesso di scambi. Robinhood ha recentemente pagato 70 milioni di dollari di penale per inadempienze di vigilanza.

Un'altra osservazione riguarda quanto sia grande il trading di criptovalute per il suo reddito complessivo, ma anche quanta parte delle attività di custodia siano in criptovalute. Questo ci porta ad alcuni dei rischi chiave per gli azionisti di Robinhood. Le azioni altamente speculative, le criptovalute e il pagamento per il flusso degli ordini sono tutti fattori chiave della crescita, ma è probabile che tutte queste aree aumentino i controlli da parte delle autorità di regolamentazione che stanno cercando di incrementare la protezione dei consumatori nel trading. Il vantaggio commerciale di Robinhood consiste nella capacità di continuare a conquistare quote di mercato e di espandere nel tempo i servizi per i propri clienti esistenti che potrebbero un giorno includere soluzioni di gestione patrimoniale in modo automatizzato.

Report curato da Peter Garnry – Head of Equity Strategy per BG Saxo

Altre informazioni su www.bgsaxo.it

Nessuna delle informazioni e analisi qui contenute costituisce un consiglio di investimento o un’offerta o sollecitazione ad acquistare o vendere qualsiasi valuta, prodotto o strumento finanziario, effettuare investimenti o partecipare a una particolare strategia di trading. L’investitore si assume la responsabilità di valutare, in modo indipendente, la precisione e la completezza delle informazioni e il relativo utilizzo. La presente comunicazione di marketing non è assimilabile ad alcuna forma di produzione o diffusione di ricerca in materia di investimenti e pertanto non è stata preparata conformemente ai requisiti giuridici volti a promuovere l’indipendenza della ricerca. Eventuali informazioni riportate che si riferiscano a rendimenti, non devono essere interpretate come indicazioni di rendimenti futuri o di garanzia di conservazione del capitale investito ma come indicazioni di rendimenti realizzati in passato. Con strumenti finanziari “più negoziati in piattaforma” si fa riferimento al controvalore nominale negoziato su tutte le piattaforme del Gruppo Saxo.

Resta aggiornato sulle nostre notizie

Se questo articolo vi è piaciuto, condividetelo sui vostri social e seguite Doveinvestire su Google News, Facebook, Twitter. Non esitate a condividere le vostre opinioni e/o esperienze commentando i nostri articoli.

Per restare aggiornati sulle notizie pubblicate sul nostro portale attiva le notifiche dal pulsante verde in alto (Seguici) o iscriviti al nostro canale Telegram di Dove Investire

“Dove Investire” ti aiuta a comprendere come investire nel modo migliore

Le Nostre analisi sono puntuali e precise e ti permetteranno di districarti nel mondo degli investimenti.

Ti aiutiamo a capire tendenze, opportunità e novità sempre con un occhio al tuo portafoglio.

Non abbiamo la bacchetta magica ma cerchiamo di offrirti sempre informazioni dettagliate e reali per poter Investire conoscendo più a fondo il mondo degli Investimenti e le loro regole. “Dove Investire” è il tuo portale di approfondimento sugli Investimenti.