Ogni trimestre, la Berkshire Hathaway pubblica il documento 13F che rende pubblici i movimenti azionari di Buffett e del suo team. Questo report è osservato con grande attenzione dagli investitori perché fornisce una traccia concreta delle strategie adottate dal “Oracolo di Omaha”.

L’ultimo aggiornamento mostra una combinazione di acquisti aggressivi e riduzioni strategiche che offrono spunti preziosi. Il quadro generale evidenzia otto posizioni rafforzate, tre nuove aperture e sei tagli significativi, accompagnati da un’uscita completa da un titolo.

- 1. Rafforzamento su Domino’s Pizza e ingresso massiccio in UnitedHealth

- 2. Pool Corporation: un titolo poco noto ma seguito da Buffett

- 3. La scommessa sul settore immobiliare

- 4. Le riduzioni in Apple e Bank of America

- 5. La liquidità record di Berkshire Hathaway

- 6. Concentrazione e diversificazione nel portafoglio di Buffett

- 7. Tecnologia e finanza: il cuore del portafoglio

- 8. Cosa imparare da queste mosse per investire come Buffett

Rafforzamento su Domino’s Pizza e ingresso massiccio in UnitedHealth

Nell'ultimo trimestre, il portafoglio di Buffett mostra due operazioni molto diverse tra loro ma accomunate da una logica precisa: puntare su business resilienti e capaci di mantenere margini elevati.

Domino’s Pizza è da anni una delle catene di ristorazione più redditizie al mondo. La sua forza risiede non solo nel marchio, ma anche nella capacità di integrare la tecnologia nelle consegne e nell’espansione internazionale. Buffett ha continuato ad accumulare azioni dell’azienda, segnale che considera il modello di business ancora in grado di garantire rendimenti stabili anche in contesti economici più complessi.

La sorpresa più grande arriva da UnitedHealth Group (UNH). L’acquisto di circa 5 milioni di azioni rappresenta la mossa più significativa del trimestre. Il titolo, colpito dalle indagini per presunte irregolarità, ha visto un calo importante, portando la valutazione a multipli molto bassi rispetto al passato: il P/E attuale di 13 si confronta con una media storica superiore a 20.

Buffett sembra quindi aver colto una distorsione tra prezzo e valore intrinseco. Il fatto che anche i dirigenti e diversi membri del board abbiano acquistato azioni durante la fase di calo rafforza questa visione, facendo pensare a un’opportunità di lungo periodo piuttosto che a un rischio strutturale per l’azienda.

Pool Corporation: un titolo poco noto ma seguito da Buffett

Tra le mosse più interessanti c’è l’ampliamento della posizione in Pool Corporation, raddoppiata rispetto al trimestre precedente. L’azienda, leader nella distribuzione di prodotti per piscine e spazi residenziali, ha alle spalle una storia di crescita costante.

Dal 2009 al 2021 ha garantito rendimenti annuali sempre positivi, con picchi straordinari come +74% nel 2020. Nonostante il rallentamento degli ultimi due anni, Pool ha mantenuto una politica di dividendi in crescita, e oggi tratta con un P/E di circa 29, segnale che Buffett intravede un potenziale di ripresa a lungo termine.

La scommessa sul settore immobiliare

Nonostante la debolezza del comparto, Buffett ha incrementato la sua esposizione a LAR Corporation del 265%. Con un P/E di 10,9, il titolo appare sottovalutato.

La mossa potrebbe essere collegata alle aspettative di un taglio dei tassi da parte della Federal Reserve. Secondo le attuali proiezioni, le probabilità di un allentamento monetario già a settembre superano l’80%, scenario che favorirebbe il settore dei costruttori.

Le riduzioni in Apple e Bank of America

Una delle notizie più commentate riguarda il ridimensionamento di due partecipazioni chiave.

La prima è Apple, che da sola rappresentava oltre la metà del portafoglio Berkshire fino al 2023. Nel giro di meno di due anni, la quota è stata ridotta dal 51% a circa il 22%. Sebbene Apple resti un’azienda leader indiscussa per capitalizzazione e brand value, i numeri raccontano un quadro meno brillante: le vendite e gli utili sono stagnanti da diversi trimestri e la crescita dell’EPS è sostenuta quasi esclusivamente dai buyback. A ciò si aggiunge una valutazione elevata, con un P/E di 35 che rende il titolo più caro rispetto ad altri colossi tecnologici come Alphabet o Meta.

✅ Acquista Azioni senza Commissioni con un Broker regolamentato

Il secondo taglio riguarda Bank of America, una delle storiche posizioni di Buffett nel settore finanziario. La riduzione del 4% arriva in un momento in cui il titolo ha mostrato forti oscillazioni, con fasi di ribasso sotto i 25 dollari seguite da recuperi vicini ai 40 dollari. La decisione, seppur meno drastica rispetto al caso Apple, segnala un atteggiamento prudente, in linea con l’aumento della liquidità di Berkshire.

La liquidità record di Berkshire Hathaway

Un elemento che spicca su tutti è la liquidità senza precedenti detenuta da Berkshire Hathaway, stimata attorno ai 350 miliardi di dollari. Solo pochi anni fa questa cifra era vicina ai 150 miliardi, a dimostrazione di come Buffett abbia progressivamente scelto di mantenere un approccio difensivo.

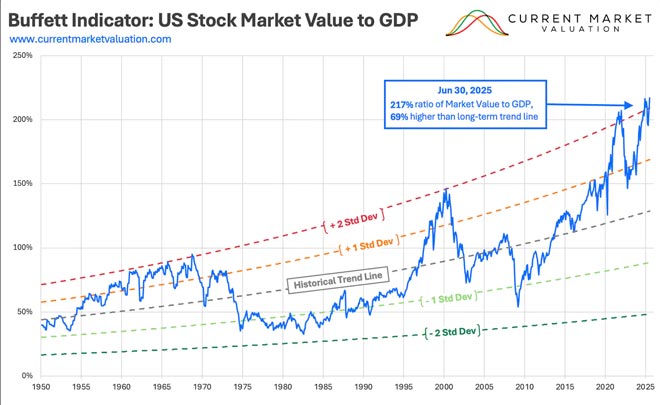

Da ben 12 trimestri consecutivi, Buffett è un venditore netto, ossia ha venduto più di quanto abbia comprato. Questo atteggiamento si lega direttamente a una valutazione complessiva dei mercati che lo stesso Buffett considera storicamente elevata, come confermato dal suo celebre Buffett Indicator (rapporto tra capitalizzazione di mercato e PIL).

Per gli investitori, questo significa che Buffett non vede oggi molte occasioni a prezzi interessanti. La liquidità diventa quindi un’arma strategica da utilizzare quando i mercati offriranno opportunità più vantaggiose. È una lezione chiara: non investire solo perché si ha capitale disponibile, ma attendere che il rischio-rendimento diventi favorevole.

Concentrazione e diversificazione nel portafoglio di Buffett

Il portafoglio di Warren Buffett è spesso citato come esempio di equilibrio tra concentrazione e diversificazione. Attualmente Berkshire Hathaway possiede 41 titoli azionari, ma circa l’87% del capitale è concentrato nelle prime dieci posizioni.

Questa scelta non è casuale. Buffett ha sempre sostenuto che “la diversificazione è una protezione contro l’ignoranza”: serve agli investitori che non conoscono a fondo le aziende in cui investono. Nel suo caso, invece, la concentrazione rappresenta una strategia mirata, costruita attorno a società di cui conosce i fondamentali nei minimi dettagli e in cui ha piena fiducia.

La concentrazione gli permette di ottenere rendimenti significativi dai titoli in cui vede un potenziale di crescita superiore alla media. Tuttavia, mantiene una base di diversificazione minima per proteggersi da rischi specifici di settore o azienda. Questo approccio ibrido è il motivo per cui il portafoglio Berkshire riesce a coniugare stabilità e rendimento nel lungo periodo.

Tecnologia e finanza: il cuore del portafoglio

Analizzando la composizione attuale, emerge con chiarezza che tecnologia e settore finanziario costituiscono il pilastro del portafoglio Berkshire Hathaway. Insieme, questi comparti rappresentano oltre il 61% delle partecipazioni complessive.

- Tecnologia: nonostante la riduzione di Apple, Buffett continua a mantenere una forte esposizione al settore. Apple rimane comunque una delle principali partecipazioni e, sommata ad altre realtà tech, riflette la consapevolezza che il settore tecnologico resta trainante per la crescita economica globale.

- Finanza: banche e istituzioni finanziarie restano un tassello essenziale. Investimenti come Bank of America e altre grandi banche americane sono una scommessa sulla solidità del sistema finanziario statunitense e sulla sua capacità di generare utili in periodi di espansione economica.

L’importanza di questi due comparti non è casuale: la tecnologia rappresenta innovazione e crescita futura, mentre la finanza assicura resilienza e stabilità. Un equilibrio che permette a Buffett di affrontare con solidità cicli economici differenti.

Cosa imparare da queste mosse per investire come Buffett

Dalle recenti mosse di Buffett emergono lezioni operative molto utili per chi desidera investire come Buffett.

La prima riguarda la gestione della liquidità. Avere cassa disponibile consente di approfittare delle correzioni di mercato senza dover liquidare altri asset. È una strategia difensiva, ma anche offensiva, perché prepara l’investitore a muoversi quando le valutazioni diventano più attraenti.

La seconda lezione è la disciplina nell’analisi dei fondamentali. Buffett non guarda al breve periodo, ma valuta solidità finanziaria, margini, crescita degli utili e vantaggi competitivi. Questo gli permette di distinguere tra oscillazioni temporanee e cambiamenti strutturali. L’ingresso in UnitedHealth durante una fase di incertezza ne è un esempio concreto.

Infine, c’è l’aspetto della flessibilità strategica. Anche con aziende iconiche come Apple, Buffett non esita a ridurre la posizione se i numeri non giustificano le valutazioni di mercato. Questo dimostra che nessun titolo è “intoccabile”, e che la coerenza con i principi di investimento deve prevalere sulla fedeltà a un singolo brand.

Per gli investitori, applicare questi principi significa adottare un approccio di lungo periodo, evitando di inseguire mode del momento e concentrandosi su aziende solide, valutazioni sostenibili e gestione prudente del rischio.

Resta Aggiornato sulle Nostre Notizie

Se questo articolo vi è piaciuto, condividetelo sui vostri social e seguite Doveinvestire su Google News, Facebook, Twitter. Non esitate a condividere le vostre opinioni e/o esperienze commentando i nostri articoli.

Per ricevere ogni aggiornamento in tempo reale, attiva le notifiche dal pulsante Segui o unisciti al nostro canale Telegram di Dove Investire

“Dove Investire” ti aiuta a comprendere come investire i tuoi risparmi nel modo migliore

Le Nostre analisi sono puntuali e precise e ti permetteranno di districarti nel Trading, e i Pattern, nel capire come poter Diversificare i tuoi investimenti, come Investire nel lungo Termine e come capire la Fiscalità.

Non abbiamo la bacchetta magica ma cerchiamo di offrirti sempre informazioni dettagliate e reali per poter Investire in maniera informata conoscendo più a fondo i Mercati e le loro regole. “Dove Investire” è il tuo portale di approfondimento sugli Investimenti.