Il 2024 segna un’epoca significativa nel campo degli investimenti finanziari, con gli ETF che si affermano come protagonisti indiscussi. Questi strumenti, che uniscono la praticità delle azioni alla diversificazione dei fondi, stanno rivoluzionando il modo in cui le persone accedono ai mercati finanziari. La loro crescente popolarità è dovuta a una serie di fattori chiave come: costi di gestione ridotti, trasparenza elevata e una flessibilità senza precedenti in termini di scelta e gestione del portafoglio.

Gli ETF, inoltre, offrono un accesso semplificato a una vasta gamma di asset, dalle azioni tradizionali ai beni immobili, dalle materie prime alle obbligazioni, permettendo agli investitori di costruire portafogli diversificati con un singolo acquisto. Questa facilità di diversificazione è particolarmente preziosa in un contesto economico globale che presenta sfide complesse, come l’incertezza politica, le fluttuazioni dei tassi di interesse e le dinamiche di mercato in rapido cambiamento.

Gli ETF emergono come una soluzione ottimale per coloro che cercano di ottimizzare i loro investimenti, massimizzando i rendimenti e minimizzando i rischi

Questo approfondimento sull’investimento in ETF nel 2024 mira a fornire agli investitori una comprensione chiara e dettagliata dei vantaggi e delle opportunità offerte da questi strumenti finanziari. Attraverso l’analisi dei migliori ETF nel 2024, questa guida si propone ad aiutare gli investitori nella scelta dei fondi più adatti alle loro esigenze, contribuendo alla costruzione di un portafoglio solido e ben diversificato.

- 1. I 7 Migliori ETF da Considerare nel 2024

- 2. Vanguard FTSE All-World UCITS ETF (IE00B3RBWM25)

- 3. Vanguard 500 Index Fund ETF (VOO)

- 4. iShares Core S&P 500 ETF (IVV)

- 5. SPDR S&P 500 ETF Trust (SPY)

- 6. Invesco QQQ Trust (QQQ)

- 7. Lyxor Core STOXX Europe 600 (BNK)

- 8. Xtrackers Nikkei 225 UCITS ETF (XDJP)

- 9. Dove Investire in ETF in Italia

- 10. Perché Investire in ETF nel 2024

- 11. Tabella di Confronto dei Migliori ETF del 2024

- 12. Scegliere l’ETF Giusto su cui Investire

- 13. Investire in ETF con i Piani di Accumulo di XTB

- 14. Conclusione

- 15. Domande e Risposte (FAQ)

- 16. Resta aggiornato sulle nostre notizie

I 7 Migliori ETF da Considerare nel 2024

Vanguard FTSE All-World UCITS ETF (IE00B3RBWM25)

Il Vanguard FTSE All-World UCITS ETF (IE00B3RBWM25) è un fondo negoziato in borsa che mira a replicare la performance dell’indice FTSE All-World. Questo indice è composto da migliaia di azioni di società di tutto il mondo, sia di mercati sviluppati sia emergenti. Lanciato da Vanguard, una delle più grandi società di gestione degli investimenti al mondo, questo ETF offre un accesso efficiente e diversificato ai mercati globali.

Composizione e Diversificazione

La composizione del fondo è vasta e variegata, includendo aziende di diverse dimensioni e settori. Questo ETF è particolarmente apprezzato per la sua diversificazione, che riduce il rischio specifico di mercato e aumenta le potenziali opportunità di crescita. La sua diversificazione geografica e settoriale lo rende un’opzione solida per investitori che cercano un’esposizione globale in un unico prodotto.

Performance e Costi

Il Vanguard FTSE All-World UCITS ETF ha mostrato una performance solida nel tempo, riflettendo la crescita economica globale. Le spese di gestione sono competitive, rendendolo un’opzione attraente per gli investitori attenti ai costi.

✅ Acquista questo ETF senza commissioni con un Broker regolamentato

Perché Investire

Questo ETF è ideale per investitori che desiderano un’esposizione globale senza dover selezionare singoli titoli o gestire attivamente un portafoglio. La sua ampia copertura e la gestione efficiente lo rendono un’opzione eccellente per un approccio di investimento a lungo termine.

Vanguard 500 Index Fund ETF (VOO)

Il Vanguard 500 Index Fund ETF (VOO) è uno dei principali ETF che tracciano l’indice S&P 500, lanciato da Vanguard. Questo fondo offre un’esposizione diretta alle 500 maggiori aziende statunitensi, rappresentando un ampio spettro dell’economia americana.

Composizione e Strategia

Il VOO replica fedelmente l’indice S&P 500, includendo azioni di società di grande capitalizzazione in vari settori, come tecnologia, salute, finanza e consumo. La sua composizione mira a riflettere il mercato azionario statunitense in modo equilibrato e diversificato.

Performance e Costi

Il fondo ha registrato una performance coerente con quella dell’indice S&P 500, rendendolo un’opzione affidabile per gli investitori. Le spese di gestione sono tra le più basse del settore, il che lo rende un’opzione economica per l’accesso a un ampio indice di mercato.

✅ Acquista questo ETF senza commissioni con un Broker regolamentato

Perché Investire

Il Vanguard 500 Index Fund ETF (VOO) è adatto per investitori che cercano una rappresentazione fedele e cost-efficiente del mercato azionario statunitense. È ideale per chi desidera un investimento a lungo termine con bassi costi di gestione e una solida performance storica.

L’iShares Core S&P 500 ETF (IVV), gestito da BlackRock, è un altro ETF popolare che traccia l’indice S&P 500. Questo fondo offre un accesso diretto e efficiente alle principali aziende statunitensi.

Composizione e Obiettivi

L’IVV replica fedelmente l’indice S&P 500, includendo un’ampia gamma di azioni di grandi aziende statunitensi. Il fondo è progettato per fornire una rappresentazione accurata e diversificata del mercato azionario degli Stati Uniti.

Performance e Costi

L’iShares Core S&P 500 ETF (IVV) ha mostrato una performance solida, in linea con quella dell’indice S&P 500. Le sue spese di gestione sono competitive, rendendolo un’opzione attraente per gli investitori che cercano efficienza e affidabilità.

✅ Acquista questo ETF senza commissioni con un Broker regolamentato

Perché Investire

Questo ETF è ideale per investitori che desiderano una copertura completa del mercato azionario statunitense con una struttura di costi bassa. È adatto per chi cerca un investimento passivo che mira a replicare la performance di un ampio indice di mercato.

SPDR S&P 500 ETF Trust (SPY)

Il SPDR S&P 500 ETF Trust (SPY) è uno dei più antichi e rinomati ETF nel mercato, lanciato nel 1993 da State Street Global Advisors. Questo fondo è stato pionieristico nel fornire agli investitori un accesso semplice e diretto all’indice S&P 500, uno degli indici azionari più seguiti al mondo.

Composizione e Strategia di Investimento

Il SPY replica fedelmente l’indice S&P 500, che include 500 delle maggiori aziende statunitensi, coprendo vari settori come tecnologia, finanza, energia, e beni di consumo. Questo ETF è progettato per riflettere la performance del mercato azionario statunitense, offrendo agli investitori una diversificazione istantanea attraverso un unico prodotto finanziario.

Performance e Costi Operativi

Il SPDR S&P 500 ETF Trust (SPY) è noto per la sua solida performance storica, che ha generalmente seguito da vicino quella dell’indice S&P 500. Sebbene le sue spese di gestione possano essere leggermente superiori rispetto ad altri ETF che tracciano lo stesso indice, la sua elevata liquidità e la facilità di trading lo rendono particolarmente attraente per una vasta gamma di investitori.

✅ Acquista questo ETF senza commissioni con un Broker regolamentato

Perché Investire

Il SPY è ideale per investitori che cercano un’esposizione diretta e ampia al mercato azionario statunitense. La sua elevata liquidità lo rende un’opzione eccellente sia per gli investitori a lungo termine sia per quelli che preferiscono una strategia di trading più attiva. Inoltre, la sua lunga storia e la sua affidabilità lo rendono un pilastro fondamentale in molti portafogli di investimento.

Invesco QQQ Trust (QQQ)

L’Invesco QQQ Trust (QQQ), lanciato nel 1999, è un ETF gestito da Invesco Ltd. Questo fondo è specificamente progettato per tracciare l’indice Nasdaq-100, che include 100 delle più grandi aziende non finanziarie quotate al Nasdaq, con un forte focus sul settore tecnologico.

Composizione e Focalizzazione

Il QQQ è fortemente concentrato sulle aziende tecnologiche, rendendolo un’opzione attraente per gli investitori che desiderano capitalizzare sulla crescita e sull’innovazione in questo settore. Oltre alla tecnologia, include aziende di settori come il biotech, il retail e il software. La sua composizione lo rende un po’ più rischioso rispetto ad ETF più diversificati, ma offre anche un potenziale di crescita maggiore.

Performance e Costi

Questo ETF ha mostrato una performance impressionante, spesso superando altri indici principali grazie alla forte crescita del settore tecnologico. Le sue spese di gestione sono moderate e in linea con altri ETF di settore.

✅ Acquista questo ETF senza commissioni con un Broker regolamentato

Perché Investire

L’Invesco QQQ Trust (QQQ) è particolarmente adatto per gli investitori che cercano un’esposizione concentrata nel settore tecnologico e nelle aziende ad alta crescita. È anche una scelta popolare per gli investitori che desiderano un equilibrio tra un’ampia diversificazione e la focalizzazione su un settore specifico. La sua storia di rendimenti elevati lo rende un’opzione attraente per coloro che sono disposti ad accettare un livello di rischio maggiore per un potenziale di rendimento più elevato.

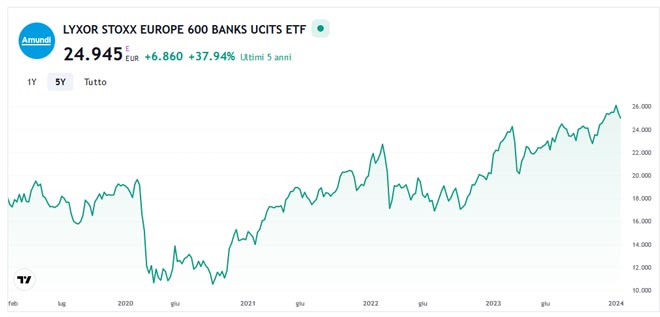

Lyxor Core STOXX Europe 600 (BNK)

Il Lyxor Core STOXX Europe 600 (BNK) è un fondo negoziato in borsa che offre agli investitori un’esposizione completa al mercato azionario europeo. Gestito da Lyxor, una delle principali società di gestione degli investimenti in Europa, questo ETF traccia l’indice STOXX Europe 600, che comprende 600 aziende significative di diversi paesi europei.

Composizione e Strategia di Investimento

Questo ETF copre un’ampia gamma di settori, inclusi finanziari, sanità, tecnologia, beni di consumo e altri, riflettendo la diversità e la robustezza dell’economia europea. La sua strategia di investimento è volta a replicare il più fedelmente possibile l’indice di riferimento, offrendo agli investitori una diversificazione transfrontaliera in un unico prodotto.

Performance e Costi Operativi

Il Lyxor Core STOXX Europe 600 ha mostrato una performance solida, riflettendo la crescita e la stabilità delle principali aziende europee. Le spese di gestione sono competitive, rendendolo un’opzione attraente per gli investitori che cercano un accesso efficiente ai mercati europei.

✅ Acquista questo ETF senza commissioni con un Broker regolamentato

Perché Investire

Questo ETF è ideale per investitori che cercano di diversificare il proprio portafoglio al di fuori del mercato statunitense, sfruttando le opportunità offerte dalle principali aziende europee. La sua ampia copertura settoriale e geografica lo rende un’opzione eccellente per un’esposizione equilibrata e diversificata in Europa.

Xtrackers Nikkei 225 UCITS ETF (XDJP)

L’Xtrackers Nikkei 225 UCITS ETF (XDJP) è un fondo negoziato in borsa che mira a replicare la performance dell’indice Nikkei 225, uno degli indici più rappresentativi del mercato azionario giapponese. Gestito da Xtrackers, una divisione di DWS Group, questo ETF offre un accesso diretto alle principali aziende quotate alla Borsa di Tokyo.

Composizione e Focalizzazione

Il fondo traccia l’indice Nikkei 225, che include 225 delle più grandi e influenti aziende giapponesi, coprendo una varietà di settori come l’automobilistico, la tecnologia, e il settore bancario. Questa composizione fornisce una panoramica completa e diversificata dell’economia giapponese.

Performance e Costi

L’Xtrackers Nikkei 225 UCITS ETF ha registrato una performance che riflette fedelmente quella dell’indice Nikkei 225. Le sue spese di gestione sono progettate per essere competitive, rendendolo un’opzione accessibile per gli investitori interessati al mercato giapponese.

✅ Acquista questo ETF senza commissioni con un Broker regolamentato

Perché Investire

Questo ETF è particolarmente adatto per gli investitori che desiderano un’esposizione specifica al mercato giapponese, uno dei più grandi e innovativi al mondo. È una scelta eccellente per coloro che cercano di diversificare geograficamente il proprio portafoglio e di sfruttare le opportunità di crescita offerte dalle aziende leader in Giappone.

Dove Investire in ETF in Italia

Per investire in ETF statunitensi in Italia, è possibile utilizzare un intermediario finanziario che offra accesso al mercato azionario degli Stati Uniti. Ci sono diverse opzioni disponibili, tra cui banche italiane, società di investimento online e broker internazionali come per esempio XTB (https://www.xtb.com/it)

XTB è una piattaforma di trading online che permette di negoziare diversi strumenti finanziari, tra cui ETF, azioni e altri prodotti finanziari (vedi qui la recensione di XTB).

Come investire in ETF con XTB

1. Apertura di un conto di trading: Per iniziare, gli investitori devono aprire un conto di trading presso XTB. Il processo di registrazione richiede la compilazione di un modulo online e la presentazione di alcuni documenti per verificare l’identità e l’indirizzo del richiedente.

2. Deposito di fondi: Una volta che il conto è stato aperto e verificato, gli investitori devono depositare fondi nel loro conto di trading. XTB accetta una varietà di metodi di pagamento, tra cui bonifici bancari, carte di credito e portafogli elettronici.

3. Ricerca degli ETF: Gli investitori possono utilizzare la piattaforma di trading di XTB per cercare e analizzare gli ETF disponibili per l’investimento. È importante analizzare attentamente le caratteristiche, i costi e le performance di ciascun ETF prima di prendere una decisione di investimento.

4. Acquisto di ETF: Per investire in ETF come quelli indicati in precedenza, gli investitori devono semplicemente selezionare l’ETF desiderato e inserire l’importo che desiderano investire. La piattaforma di trading di XTB eseguirà quindi l’ordine e aggiungerà l’ETF al portafoglio dell’investitore.

5. Monitoraggio e gestione del portafoglio: Gli investitori possono monitorare la performance dei loro ETF tramite la piattaforma di trading di XTB e apportare modifiche al portafoglio secondo necessità. È importante monitorare periodicamente il portafoglio e apportare aggiustamenti in base alle proprie esigenze e obiettivi di investimento.

Perché Investire in ETF nel 2024

L’investimento in ETF nel 2024 si presenta come una scelta strategica per diversi motivi. Primo tra tutti, la capacità degli ETF di offrire una diversificazione istantanea. In un ambiente di mercato in continua evoluzione, la diversificazione è più che mai essenziale per mitigare i rischi e stabilizzare i rendimenti. Gli ETF permettono agli investitori di distribuire il loro capitale su un’ampia gamma di asset, riducendo l’impatto di eventuali cali in specifici settori o mercati.

Un altro aspetto fondamentale è la trasparenza e la flessibilità degli ETF. A differenza di altri strumenti di investimento, gli ETF offrono una visibilità completa sulle loro partecipazioni, permettendo agli investitori di comprendere esattamente dove e come i loro fondi sono allocati. Inoltre, la possibilità di acquistare e vendere ETF come azioni ordinarie durante le ore di mercato fornisce un controllo e una flessibilità senza pari, consentendo agli investitori di adattarsi rapidamente a cambiamenti di mercato o a nuove informazioni.

Gli ETF si distinguono anche per la loro efficienza in termini di costi. Le spese generalmente inferiori rispetto ai fondi comuni di investimento tradizionali, unitamente alla mancanza di commissioni di vendita o di acquisto, rendono gli ETF una scelta economica per gli investitori attenti al budget. Questo aspetto è particolarmente rilevante in un periodo in cui la massimizzazione dei rendimenti netti è fondamentale.

Infine, l’ampia gamma di ETF disponibili offre opportunità uniche di investimento in settori specifici, temi di investimento o strategie di mercato. Che si tratti di investire in tecnologie emergenti, in mercati in via di sviluppo, o in settori sostenibili, esiste un ETF per quasi ogni interesse e obiettivo di investimento. Questa versatilità rende gli ETF strumenti indispensabili per costruire un portafoglio personalizzato e allineato con le proprie convinzioni e obiettivi finanziari.

Tabella di Confronto dei Migliori ETF del 2024

| ETF | Caratteristiche Principali | Vantaggi | Ideale Per |

|---|---|---|---|

| Vanguard FTSE All-World UCITS ETF (IE00B3RBWM25) | Esposizione globale, mercati sviluppati e emergenti | Diversificazione geografica e settoriale, riduce rischi di mercato | Investitori che cercano un approccio di investimento globale |

| Vanguard 500 Index Fund ETF (VOO) | Replica l’indice S&P 500, basse spese di gestione | Rappresentazione fedele del mercato azionario USA, efficienza dei costi | Investitori che vogliono un’esposizione diretta al mercato azionario USA |

| iShares Core S&P 500 ETF (IVV) | Traccia l’indice S&P 500, struttura di costi competitiva | Accesso diretto alle principali aziende USA, gestione affidabile | Investitori che cercano una replica fedele dell’indice S&P 500 |

| SPDR S&P 500 ETF Trust (SPY) | Esposizione all’indice S&P 500, elevata liquidità | Facilità di trading, solida performance storica | Investitori a lungo termine e trader attivi |

| Invesco QQQ Trust (QQQ) | Concentrato sulle aziende tecnologiche, traccia l’indice Nasdaq-100 | Potenziale di crescita nel settore tecnologico, diversificazione settoriale | Investitori che cercano esposizione nel settore tecnologico |

| Lyxor Core STOXX Europe 600 (BNK) | Copre 600 aziende europee, diversi settori | Diversificazione transfrontaliera, accesso efficiente ai mercati europei | Investitori che vogliono diversificare in Europa |

| Xtrackers Nikkei 225 UCITS ETF (XDJP) | Replica l’indice Nikkei 225, copre le principali aziende giapponesi | Esposizione specifica al mercato giapponese, diversificazione geografica | Investitori interessati al mercato azionario giapponese |

Scegliere l’ETF Giusto su cui Investire

La scelta dell’ETF più adatto dipende da diversi fattori, tra cui l’obiettivo di investimento, l’orizzonte temporale e la tolleranza al rischio. È importante valutare:

- Indici di Riferimento: Alcuni ETF replicano indici di mercato ampi come l’S&P 500, altri si concentrano su settori specifici o strategie di investimento particolari.

- Performance Storica: Sebbene le performance passate non siano garanzia di risultati futuri, possono fornire un’indicazione utile sulla gestione e stabilità dell’ETF.

- Struttura e Costi: Valutare la struttura dell’ETF e i costi associati, inclusi i costi di gestione e le commissioni di trading.

Investire in ETF con i Piani di Accumulo di XTB

Investire in ETF può essere ulteriormente ottimizzato attraverso i piani di accumulo offerti da piattaforme come XTB. Questi piani permettono agli investitori di adottare un approccio sistematico e disciplinato, ideale per chi desidera costruire il proprio portafoglio nel tempo.

Vantaggi dei Piani di Accumulo

- ✅ Investimento Regolare: I piani di accumulo consentono di investire importi fissi a intervalli regolari. Questo approccio, noto come ‘dollar-cost averaging‘, riduce l’impatto della volatilità del mercato, permettendo agli investitori di acquistare più quote quando i prezzi sono bassi e meno quando sono alti.

- ✅ Semplicità e Comodità: Con XTB, impostare un piano di accumulo è un processo semplice. Gli investitori possono scegliere l’ETF desiderato, stabilire l’importo e la frequenza degli investimenti, e lasciare che la piattaforma gestisca il resto.

- ✅ Flessibilità: I piani di accumulo di XTB offrono la flessibilità di modificare o interrompere gli investimenti in qualsiasi momento, adattandosi così alle mutevoli esigenze finanziarie dell’investitore.

- ✅ Accessibilità: Questo metodo rende l’investimento in ETF accessibile anche a chi dispone di un capitale limitato, permettendo di iniziare con piccoli importi.

Come Iniziare con XTB

Per avviare un piano di accumulo in ETF con XTB, è sufficiente aprire un conto di trading, effettuare un deposito, e selezionare l’ETF desiderato dalla piattaforma. Una volta impostato il piano, XTB si occuperà degli acquisti periodici, permettendo all’investitore di concentrarsi sulla propria strategia di investimento a lungo termine.

In definitiva, i piani di accumulo di XTB rappresentano un’opzione efficace e flessibile per diversificare il proprio portafoglio, sfruttando le potenzialità degli ETF in un modo sistematico e controllato.

Conclusione

Gli ETF rappresentano una scelta strategica e versatile per gli investitori nel 2024. La capacità di offrire una diversificazione istantanea, unita alla trasparenza e flessibilità, li rende strumenti adatti a un’ampia gamma di strategie di investimento. La loro efficienza in termini di costi e la vasta gamma di opzioni disponibili li rendono adatti sia per gli investitori esperti sia per quelli alle prime armi.

Che l’obiettivo sia investire in settori specifici, temi di investimento o strategie di mercato, esiste un ETF adatto a ogni esigenza e obiettivo finanziario.

La scelta di un ETF dovrebbe sempre essere guidata da una valutazione attenta degli obiettivi di investimento, dell’orizzonte temporale e della tolleranza al rischio. Con un approccio informato e strategico, gli ETF possono svolgere un ruolo cruciale nella costruzione di un portafoglio solido e ben diversificato, contribuendo a navigare con successo nel panorama finanziario del 2024.

Domande e Risposte (FAQ)

Cosa sono gli ETF e come funzionano?

Gli ETF sono fondi d’investimento che vengono scambiati in borsa come le azioni. Un ETF detiene asset come azioni, obbligazioni o materie prime e generalmente cerca di replicare la performance di un indice specifico. Gli investitori possono acquistare o vendere quote di un ETF sul mercato azionario, il che offre flessibilità e accessibilità.

Quali sono i vantaggi principali degli ETF?

I vantaggi degli ETF includono:

- Diversificazione: Un singolo ETF può offrire esposizione a un’ampia gamma di titoli, riducendo il rischio di investimento.

- Costi Ridotti: Gli ETF tendono ad avere costi di gestione più bassi rispetto ai fondi comuni tradizionali.

- Flessibilità di Trading: Gli ETF possono essere acquistati e venduti durante le ore di mercato a prezzi di mercato correnti.

- Trasparenza: Gli ETF offrono una visibilità chiara sulle loro partecipazioni.

Gli ETF sono adatti per gli investitori principianti?

Sì, gli ETF possono essere un’ottima scelta per gli investitori principianti grazie alla loro semplicità, bassi costi di ingresso e diversificazione. Sono strumenti utili per costruire un portafoglio iniziale con un’esposizione equilibrata a diversi mercati e settori.

Come si sceglie un ETF su cui investire?

La scelta di un ETF dovrebbe basarsi su:

- Obiettivi di Investimento: Definire chiaramente gli obiettivi a lungo o breve termine.

- Rischio e Rendimento: Valutare la propria tolleranza al rischio e le aspettative di rendimento.

- Costi: Considerare le spese di gestione e altre commissioni associate.

- Performance Storica: Esaminare la performance storica, pur tenendo presente che non è indicativa di risultati futuri.

- Composizione dell’ETF: Analizzare gli asset inclusi nell’ETF per assicurarsi che siano in linea con la propria strategia di investimento.

Qual è la differenza tra ETF e fondi comuni di investimento?

La differenza principale è che gli ETF sono scambiati in borsa e hanno prezzi che variano durante il giorno, mentre i fondi comuni di investimento hanno un prezzo che viene fissato alla fine di ogni giornata di trading. Inoltre, gli ETF tendono ad avere costi di gestione più bassi e maggiore flessibilità di trading rispetto ai fondi comuni.

È possibile perdere denaro investendo in ETF?

Come per qualsiasi investimento, esiste il rischio di perdere denaro con gli ETF. Il valore di un ETF può diminuire a causa delle fluttuazioni del mercato o dei cambiamenti nella performance degli asset sottostanti. È importante avere una strategia di investimento ben ponderata e considerare il proprio orizzonte temporale e la tolleranza al rischio.

È meglio investire in ETF o in azioni singole?

La scelta tra ETF e azioni singole dipende dagli obiettivi specifici dell’investitore e dalla sua tolleranza al rischio. Gli ETF offrono una diversificazione immediata e sono generalmente considerati meno rischiosi delle azioni singole. Tuttavia, le azioni singole possono offrire maggiori opportunità di guadagno (e di perdita) su specifiche aziende.

Gli ETF sono adatti per gli investitori principianti?

Sì, gli ETF possono essere un’ottima scelta per gli investitori principianti grazie alla loro semplicità, bassi costi di gestione e diversificazione. Offrono un modo relativamente sicuro e facile per entrare nel mondo degli investimenti.

Posso includere ETF in un piano di accumulo?

Assolutamente sì. Molti investitori includono ETF nei loro piani di accumulo per approfittare del ‘dollar-cost averaging’, che consente di ridurre l’impatto della volatilità del mercato acquistando regolarmente quote di ETF a intervalli prestabiliti. Questo metodo è particolarmente utile per costruire un portafoglio nel tempo con un approccio disciplinato.

Resta aggiornato sulle nostre notizie

Se questo articolo vi è piaciuto, condividetelo sui vostri social e seguite Doveinvestire su Google News, Facebook, Twitter. Non esitate a condividere le vostre opinioni e/o esperienze commentando i nostri articoli.

Per restare aggiornati sulle notizie pubblicate sul nostro portale attiva le notifiche dal pulsante verde in alto (Seguici) o iscriviti al nostro canale Telegram di Dove Investire

Non sai come Investire al meglio e su quale sia l’Investimento migliore per te?

“Dove Investire” ti aiuterà a comprendere come investire al meglio su Azioni USA, Azioni Italiane, ETF, Certificates, Cripotvalute, Immobili, Forex e Materie Prime,

Le Nostre analisi sono puntuali e precise e ti permettono di districarti conoscendo sempre più nel dettaglio i prodotti di investimento con l’obbiettivo di trovare una risposta alla domanda “Dove Investire Oggi?” e perchè no, seguendo i alcuni dei migliori consigli di Warren Buffett.

Non abbiamo la bacchetta magica ma cerchiamo di offrirti sempre informazioni dettagliate e reali per poter Investire in maniera informata conoscendo più a fondo i Mercati e le loro regole. “Dove Investire” è il tuo portale di approfondimento sugli Investimenti.