Investire in fondi negoziati in borsa (ETF) può essere un ottimo modo per creare ricchezza limitando il rischio. Questo perchè investire in ETF è una ottima soluzione di investimento diversificata, possono infatti contenere centinaia o addirittura migliaia di azioni, facilitando la creazione di un portafoglio equilibrato.

Gli ETF sono anche tipi di investimento che possono essere descritti come ‘impostalo e dimenticalo‘ e danno il meglio quando investi in modo coerente e lasci i tuoi soldi investiti il più a lungo possibile.

Gli ETF Growth hanno la caratteristica di essere sono progettati per includere azioni con il potenziale di rendimenti superiori alla media e possono essere un'opzione fantastica per aumentare i tuoi guadagni.

Vedi anche: Come investire in ETF. La guida completa per principianti

In questo post sono stati presi come riferimento tre ETF Growth e ne abbiamo descritto alcune delle caratteristiche principali. Investendo in uno di questi tre fondi e detenendoli il più a lungo possibile, sarai sulla buona strada per generare una grande ricchezza.

Invesco QQQ ETF

L'ETF Invesco QQQ (NASDAQ:QQQ – ISIN: US73935A1043 – Mercato: NASDAQ) è un fondo che replica l'indice Nasdaq 100, il che significa che include 100 delle più grandi società non finanziarie quotate al Nasdaq stesso. Circa la metà delle azioni del fondo proviene da società tecnologiche e alcune delle più grandi partecipazioni includono Apple, Microsoft, Amazon e Tesla.

Poiché questo fondo contiene in gran parte titoli tecnologici, comporta più rischi, ma anche più spazio per grandi performance. Le aziende tecnologiche possono essere più volatili delle organizzazioni di altri settori, ma sono anche note per la loro crescita esponenziale.

Un vantaggio di questo ETF è che ha una lunga esperienza. È stato istituito nel 1999, il che lo rende uno dei più antichi ETF. Negli ultimi 10 anni, ha guadagnato un tasso medio di rendimento di quasi il 20% all'anno. E dal suo inizio nel 1999, il suo rendimento medio è di poco superiore al 9% all'anno.

Queste le performance degli ultimi 5 anni

Schwab US Large-Cap Growth ETF

L'ETF Schwab US Large-Cap Growth (NYSEMKT: SCHG – ISIN: US8085243009) replica l'indice Dow Jones U.S. Large-Cap Growth Total Stock Market. Comprende 234 titoli di grandi società che registrano una crescita più rapida della media.

Poiché contiene un numero maggiore di azioni, questo fondo offre una maggiore diversificazione rispetto a QQQ. Simile a QQQ, tuttavia, si concentra principalmente sull'industria tecnologica. I titoli tecnologici costituiscono quasi la metà delle partecipazioni di questo fondo, sebbene includa anche titoli di una varietà di altri settori, come beni di consumo voluttuari, servizi di comunicazione e assistenza sanitaria.

Questo ETF è stato lanciato nel 2009, quindi non ha una storia così lunga come altri ETF. Tuttavia, sin dal suo inizio, ha guadagnato un tasso medio di rendimento di circa il 17% all'anno.

Considerando che abbiamo sperimentato un fenomenale mercato rialzista negli ultimi dieci anni, questo tipo di crescita potrebbe non essere sostenibile nei prossimi decenni. Ma poiché gli ETF Growth sono progettati per vedere una crescita superiore alla media, questo ETF potrebbe comunque ottenere rendimenti sostanziali nel tempo.

Queste le performance degli ultimi 5 anni

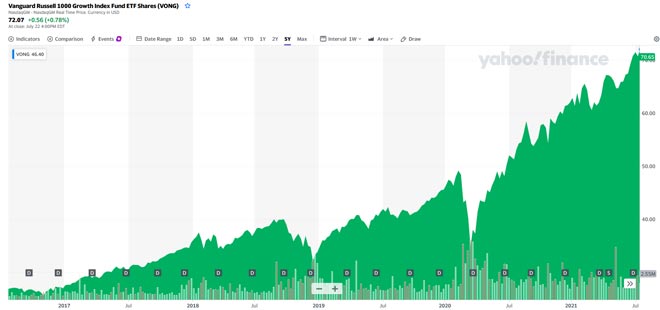

Vanguard Russell 1000 Growth ETF

L'ETF Vanguard Russell 1000 Growth (NASDAQ:VONG – ISIN. US92206C6802 – Mercato: NASDAQ) replica l'indice Russell 1000 Growth. Comprende 501 titoli di una varietà di settori, tra cui tecnologia, beni di consumo discrezionali, industriali e sanitari.

Di tutti gli ETF nell'elenco, questo fondo include il maggior numero di azioni e offre la massima diversificazione. Un portafoglio più diversificato può limitare il rischio, perché il tuo denaro è distribuito su un numero maggiore di azioni.

Istituito nel 2010, questo fondo ha il track record più breve degli ETF nell'elenco. Fin dal suo inizio, tuttavia, ha ottenuto un rendimento medio di oltre il 18% all'anno. Anche in questo caso, potresti non riscontrare rendimenti così elevati nel tempo, ma potresti comunque vedere guadagni superiori alla media.

La scelta delle azioni giuste è fondamentale quando si investe e gli ETF possono semplificare la riduzione del rischio massimizzando i guadagni. Aggiungendo ETF di crescita al tuo portafoglio, puoi generare ricchezza che dura tutta la vita.

Queste le performance degli ultimi 5 anni

Ti potrebbe interessare:

- Puoi andare in pensione da milionario investendo in ETF?

- Investire 400 euro al mese in questo ETF potrebbe renderti un multimilionario

- ETF che ti renderanno più ricco nella seconda metà del 2021

- Dimentica le criptovalute questi ETF potrebbero farti diventare milionario

- Investire in questi ETF può renderti una fortuna

- L’acquisto di questo ETF potrebbe renderti una fortuna nei prossimi 10 anni

Investire oggi in ETF

Non vi è alcun dubbio che gli ETF stanno vivendo un vero e proprio boom, scalando la classifica degli strumenti finanziari più appetibili per gli investitori.

Gli ETF sono facili da negoziare come le azioni e allo stesso tempo permettono di beneficiare della diversificazione, come avviene con i fondi comuni (ma con costi drasticamente più bassi). Questa combinazione di attributi ha reso gli ETF uno degli asset finanziari più presenti nei portafogli degli investitori.

Se vuoi comprendere meglio cosa sono gli ETF, come funzionano e come costruire strategie di investimento basate sugli ETF, consulta la nostra Guida sugli ETF.

Come investire in ETF

Investire in ETF è molto facile: devi solo aprire un conto di intermediazione presso un Broker affidabile e trovare un ETF adatto al tuo budget e ai tuoi obiettivi di investimento. Se cerchi un aiuto in questo, ti consiglio di visitare la nostra ricca sezione dedicata agli ETF.

Gli ETF sono strumenti finanziari regolamentati e quotati sulle principali borse mondiali. Per poter investire in ETF in maniera autonoma è necessario quindi passare per il tramite di un Broker autorizzato.

Tra i tanti Broker e banche che permettono di fare trading sugli ETF, abbiamo ristretto la cerchia a quelli con le commissioni più basse, a quelli che offrono il maggior numero di ETF e quelli con le migliori piattaforme di trading. Più nello specifico, tra i vari parametri presi in considerazione abbiamo dato maggiore importanza come commissioni, costi di tenuta del conto e la possibilità di negoziare ETF quotati sia su Borsa Italiana, Borse europee e intenzionali.

Migliori Broker per investire su ETF

Sono molti i Broker che danno la possibilità di investire su ETF, non tutti sono uguali e per questa la scelta potrebbe non essere facile per chi non ha esperienza in questo settore.

Il portale doveinvestire.com grazie all’esperienza dei nostri trader ed analisti, ha selezionato alcuni dei migliori Broker su ETF seguendo alcuni criteri fondamentali come:

Sicurezza: per essere preso in considerazione il Broker deve essere necessariamente regolamentato da un organo internazionale;

Commissioni: il Broker deve avere un piano commissionale vantaggioso per il trader;

Piattaforma di trading: la piattaforma deve essere semplice e intuitiva ma, al tempo stesso, completa degli strumenti necessari;

Assistenza clienti: chiunque può aver bisogno di supporto, soprattutto quando si è in difficoltà e in “gioco” ci sono i propri soldi. Un servizio di assistenza rapido e pronto a rispondere ogni domanda è un requisito necessario per un buon Broker.

Qui di seguito è riportato l’elenco aggiornato dei migliori Broker per investire su ETF:

I CFD sono strumenti complessi e presentano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. Tra il 62 e l'89% dei conti degli investitori al dettaglio perde denaro a causa delle negoziazioni in CFD. Valuta se comprendi il funzionamento dei CFD e se puoi permetterti di correre questo alto rischio di perdere il tuo denaro.

Resta aggiornato sulle nostre notizie

Se questo articolo vi è piaciuto, condividetelo sui vostri social e seguite Doveinvestire su Google News, Facebook, Twitter. Non esitate a condividere le vostre opinioni e/o esperienze commentando i nostri articoli.

Per restare aggiornati sulle notizie pubblicate sul nostro portale attiva le notifiche dal pulsante verde in alto (Seguici) o iscriviti al nostro canale Telegram di Dove Investire

“Dove Investire” ti aiuta a comprendere come investire nel modo migliore

Le Nostre analisi sono puntuali e precise e ti permetteranno di districarti nel mondo degli investimenti.

Ti aiutiamo a capire tendenze, opportunità e novità sempre con un occhio al tuo portafoglio.

Non abbiamo la bacchetta magica ma cerchiamo di offrirti sempre informazioni dettagliate e reali per poter Investire conoscendo più a fondo il mondo degli Investimenti e le loro regole. “Dove Investire” è il tuo portale di approfondimento sugli Investimenti.