Due ETF che hanno prodotto rendimenti strabilianti nell'ultimo decennio, stiamo parlando di ETF Invesco QQQ e Vanguard S&P 500; qual è il migliore investimento nel 2021?

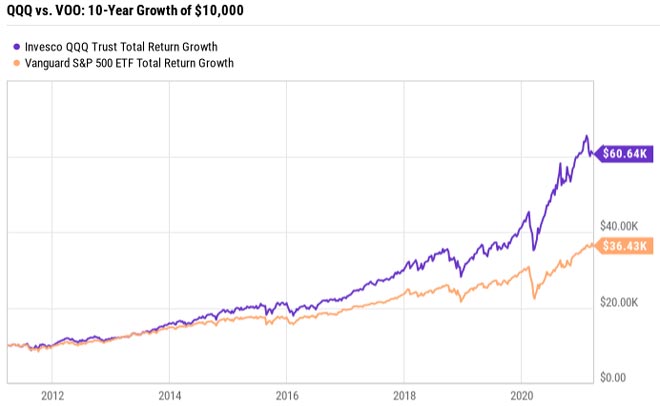

I fondi negoziati in borsa (ETF) sono disponibili in tutte le forme e dimensioni e, a seconda dei tuoi interessi di investimento, le loro prestazioni variano di conseguenza. Se un decennio fa avessi investito 10.000 euro nell'ETF Invesco QQQ (NASDAQ: QQQ) a focalizzazione relativamente ristretta, avresti circa 60.000 euro oggi. Confronta questo con il Vanguard S&P 500 ETF (NYSEMKT: VOO), che è un più ampio fondo S&P 500 incentrato sull'indice. Se avessi investito 10.000 euro in questo ETF dieci anni fa, avresti oggi più di 36.000 euro.

Entrambi i fondi hanno ottenuto buoni risultati durante questo periodo di tempo. Ma una delle regole più importanti per investire è che i risultati passati non indicano necessariamente le prestazioni future.

Quindi quale di questi ETF è il migliore investimento nel 2021? Immergiamoci subito e vediamo se riusciamo a rispondere a questa domanda.

Ti potrebbe interessare: Come investire in ETF. La guida completa per principianti

- 1. Cos'è l'ETF Invesco QQQ?

- 2. Cos'è l'ETF Vanguard S&P 500?

- 3. Su quale ETF investire?

- 4. Grafico in tempo reale dell'ETF Invesco QQQ (QQQ)

- 5. Grafico in tempo reale dell'ETF Vanguard S&P 500 (VOO)

- 6. Investire oggi in ETF

- 7. Come investire in ETF

- 8. Migliori Broker per investire su ETF

- 9. Resta aggiornato sulle nostre notizie

Cos'è l'ETF Invesco QQQ?

Il QQQ replica il Nasdaq 100, un indice dei 100 maggiori titoli non finanziari dell'indice Nasdaq. Come il suo indice di riferimento, l'ETF QQQ pone una forte enfasi sui titoli tecnologici, con il 47,9% delle sue partecipazioni nel settore della tecnologia dell'informazione. Le successive maggiori concentrazioni nel settore sono le comunicazioni (19,1%) e i beni di consumo discrezionali (18,6%).

L'elevata esposizione tecnologica del fondo è la ragione per cui ha fornito quei sorprendenti rendimenti a 10 anni, il 506% al 25 marzo. Le azioni tecnologiche sono aumentate negli ultimi dieci anni, ma c'è da dire che sono stati particolarmente caldi nell'ultimo anno, poiché la pandemia ha portato rapidi cambiamenti al lavoro da casa e agli acquisti online.

Le prime cinque partecipazioni del fondo sono Apple, Microsoft, Amazon, Tesla e Facebook. Quei cinque titoli da soli costituiscono circa il 37% del suo portafoglio. I primi 10 rappresentano poco più della metà della sua dotazione. Questo ETF ha un coefficiente di spesa dello 0,2%, che è la percentuale delle attività del fondo utilizzata per le spese amministrative e di altro tipo.

L'ETF QQQ ha ancora il potenziale per fornire rendimenti eccezionali nel tempo, ma è molto più adatto per gli investitori con un'elevata tolleranza al rischio, dato che è costituito quasi il 50% nel settore tecnologico e che 10 azioni rappresentano più della metà degli investimenti del fondo, e questo non lo rende esattamente un portafoglio diversificato.

Inoltre, i titoli tecnologici si sono ritirati un po', il che non sorprende dato l'anno stellare che hanno avuto nel 2020. Se stai pensando di investire nell'ETF ETF Invesco QQQ nella speranza di replicare la performance dello scorso anno, probabilmente rimarrai deluso.

Cos'è l'ETF Vanguard S&P 500?

Vanguard S&P 500 è un ETF che replica l'indice S&P 500. L'indice replica la performance di 500 azioni statunitensi a grande capitalizzazione, che rappresentano oltre l'80% del mercato azionario statunitense. Il coefficiente di spesa dello 0,03% del VOO lo rende uno dei fondi indicizzati S&P 500 più economici disponibili.

C'è una significativa sovrapposizione tra le più grandi partecipazioni dei due ETF VOO e QQQ. I cinque titoli più pesantemente ponderati del Vanguard S&P 500 sono Apple, Microsoft, Amazon, Facebook e la società madre di Google Alphabet. Questi cinque titoli rappresentano poco meno del 20% del suo portafoglio; i primi 10 rappresentano circa il 26%.

Quando investi nell'ETF Vanguard S&P 500, investi in tutti gli 11 settori del mercato azionario. Ma i titoli tecnologici sono ancora fortemente rappresentati nell'S&P 500 e rappresentano circa il 27% della ponderazione dell'VOO, più di qualsiasi altro settore. I successivi settori più rappresentati sono la sanità (13,1%) e i beni voluttuari (12,4%).

I rendimenti del VOO negli ultimi dieci anni potrebbero impallidire rispetto a QQQ, sebbene sia meno volatile. Tuttavia, il ETF Vanguard S&P 500 avrebbe triplicato i tuoi soldi negli ultimi 10 anni, il che non è niente di cui lamentarsi. La verità è che il mercato azionario, in generale, ha avuto un decennio eccezionale e l'anno scorso ha prodotto rendimenti insolitamente forti. Quindi, se stai pensando di investire nell'ETF Vanguard S&P 500 (VOO), tieni presente che le prestazioni generali potrebbero rallentare a breve termine.

Su quale ETF investire?

Non esiste una risposta rapida per determinare se un investimento è migliore dell'altro. La risposta di solito dipende molto dalle tue richieste specifiche.

Detto questo, il QQQ potrebbe essere l'acquisto migliore per te se:

- Hai già un portafoglio diversificato. Se possiedi già l'S&P 500 o il totale dei fondi del mercato azionario, potrebbe avere senso perseguire una crescita più elevata con il QQQ.

- Hai un orizzonte temporale molto lungo. Il QQQ ha un rialzo elevato, ma è più volatile del VOO. Potrebbe non avere importanza se sei un investitore più giovane che non ha intenzione di toccare quei soldi per un decennio o più.

- Hai un'elevata tolleranza al rischio. Se perdi il sonno a causa di grandi oscillazioni nel tuo portafoglio, il QQQ probabilmente non è l'ETF giusto per te.

Il VOO è probabilmente l'acquisto migliore se:

- Sei un investitore senza esperienza. Se non hai mai investito prima, il VOO è il miglior punto di partenza. Una volta stabilito il tuo portafoglio di investimenti, puoi aggiungere investimenti più rischiosi come il QQQ che hanno il potenziale per rendimenti più elevati.

- Ti stai avvicinando alla pensione. La tua capacità di rischio in genere diminuisce con l'avanzare dell'età, quindi il VOO è probabilmente l'acquisto migliore se sei in pensione o ti stai avvicinando. Tieni presente che il denaro di cui avrai bisogno nei prossimi anni non appartiene al mercato azionario.

- Non ti piace il rischio. Questo non vuol dire che VOO non abbia rischi. C'è un rischio ogni volta che investi nel mercato azionario. Ma la maggiore diversificazione del VOO lo rende una scelta migliore per gli investitori che sono meno a loro agio con le grandi fluttuazioni.

Ti potrebbe interessare:

- Investire oggi in questo ETF potrebbe farti diventare un pensionato milionario

- Investire 100 euro al mese in questo ETF potrebbe renderti ricco

- Questo ETF potrebbe un ottimo investimento per renderti milionario

- Due ETF ad alta crescita che potrebbero renderti ricco nei prossimi 10 anni

Grafico in tempo reale dell'ETF Invesco QQQ (QQQ)

Grafico in tempo reale dell'ETF Vanguard S&P 500 (VOO)

Investire oggi in ETF

Non vi è alcun dubbio che gli ETF stanno vivendo un vero e proprio boom, scalando la classifica degli strumenti finanziari più appetibili per gli investitori.

Gli ETF sono facili da negoziare come le azioni e allo stesso tempo permettono di beneficiare della diversificazione, come avviene con i fondi comuni (ma con costi drasticamente più bassi). Questa combinazione di attributi ha reso gli ETF uno degli asset finanziari più presenti nei portafogli degli investitori.

Se vuoi comprendere meglio cosa sono gli ETF, come funzionano e come costruire strategie di investimento basate sugli ETF, consulta la nostra Guida sugli ETF.

Come investire in ETF

Investire in ETF è molto facile: devi solo aprire un conto di intermediazione presso un Broker affidabile e trovare un ETF adatto al tuo budget e ai tuoi obiettivi di investimento. Se cerchi un aiuto in questo, ti consiglio di visitare la nostra ricca sezione dedicata agli ETF.

Gli ETF sono strumenti finanziari regolamentati e quotati sulle principali borse mondiali. Per poter investire in ETF in maniera autonoma è necessario quindi passare per il tramite di un Broker autorizzato.

Tra i tanti Broker e banche che permettono di fare trading sugli ETF, abbiamo ristretto la cerchia a quelli con le commissioni più basse, a quelli che offrono il maggior numero di ETF e quelli con le migliori piattaforme di trading. Più nello specifico, tra i vari parametri presi in considerazione abbiamo dato maggiore importanza come commissioni, costi di tenuta del conto e la possibilità di negoziare ETF quotati sia su Borsa Italiana, Borse europee e intenzionali.

Migliori Broker per investire su ETF

Sono molti i Broker che danno la possibilità di investire su ETF, non tutti sono uguali e per questa la scelta potrebbe non essere facile per chi non ha esperienza in questo settore.

Il portale doveinvestire.com grazie all’esperienza dei nostri trader ed analisti, ha selezionato alcuni dei migliori Broker su ETF seguendo alcuni criteri fondamentali come:

Sicurezza: per essere preso in considerazione il Broker deve essere necessariamente regolamentato da un organo internazionale;

Commissioni: il Broker deve avere un piano commissionale vantaggioso per il trader;

Piattaforma di trading: la piattaforma deve essere semplice e intuitiva ma, al tempo stesso, completa degli strumenti necessari;

Assistenza clienti: chiunque può aver bisogno di supporto, soprattutto quando si è in difficoltà e in “gioco” ci sono i propri soldi. Un servizio di assistenza rapido e pronto a rispondere ogni domanda è un requisito necessario per un buon Broker.

Qui di seguito è riportato l’elenco aggiornato dei migliori Broker per investire su ETF:

I CFD sono strumenti complessi e presentano un rischio significativo di perdere denaro rapidamente a causa della leva finanziaria. Tra il 62 e l'89% dei conti degli investitori al dettaglio perde denaro a causa delle negoziazioni in CFD. Valuta se comprendi il funzionamento dei CFD e se puoi permetterti di correre questo alto rischio di perdere il tuo denaro.

Resta aggiornato sulle nostre notizie

Se questo articolo vi è piaciuto, condividetelo sui vostri social e seguite Doveinvestire su Google News, Facebook, Twitter. Non esitate a condividere le vostre opinioni e/o esperienze commentando i nostri articoli.

Per restare aggiornati sulle notizie pubblicate sul nostro portale attiva le notifiche dal pulsante verde in alto (Seguici) o iscriviti al nostro canale Telegram di Dove Investire

“Dove Investire” ti aiuta a comprendere come investire nel modo migliore

Le Nostre analisi sono puntuali e precise e ti permetteranno di districarti nel mondo degli investimenti.

Ti aiutiamo a capire tendenze, opportunità e novità sempre con un occhio al tuo portafoglio.

Non abbiamo la bacchetta magica ma cerchiamo di offrirti sempre informazioni dettagliate e reali per poter Investire conoscendo più a fondo il mondo degli Investimenti e le loro regole. “Dove Investire” è il tuo portale di approfondimento sugli Investimenti.