L’ultimo messaggio diffuso da Warren Buffett, accompagnato dal nuovo 13F filing di Berkshire Hathaway, rappresenta uno dei segnali più significativi degli ultimi anni per chi segue l’andamento del mercato azionario. Dopo oltre sei decenni alla guida del colosso finanziario, Buffett ha condiviso una riflessione che appare, per la prima volta, come un possibile congedo, ma allo stesso tempo come un avvertimento per comprendere la direzione dei prossimi cicli di mercato.

Il nuovo documento mostra non soltanto cosa Berkshire ha acquistato o venduto nel trimestre, ma soprattutto i motivi che hanno spinto Buffett ad assumere una posizione straordinariamente prudente in un periodo dominato dall’entusiasmo per l’intelligenza artificiale. La sua decisione di accumulare oltre 380 miliardi di dollari di liquidità assume un significato preciso: secondo il più influente investitore della storia moderna, le valutazioni attuali presentano caratteristiche simili ai momenti immediatamente precedenti allo scoppio della bolla tech degli anni Duemila.

Analizziamo qui il messaggio implicito delle sue scelte, il ruolo degli indicatori che utilizza per valutare la solidità dei mercati e le strategie che un investitore può applicare per affrontare un contesto potenzialmente rischioso.

Le mosse di Buffett: vendite record e una liquidità senza precedenti

Per il quattordicesimo trimestre consecutivo, Berkshire Hathaway ha venduto più titoli di quanti ne abbia acquistati. Il risultato è un incremento netto della liquidità pari a circa 40 miliardi di dollari, portando la riserva complessiva oltre la soglia di 380 miliardi.

Questa quantità di denaro parcheggiata in strumenti a basso rischio non è mai stata così elevata nella storia della holding e rappresenta un indicatore rilevante per chi segue Buffett come benchmark nella valutazione del rischio sistemico.

Secondo diversi analisti finanziari, se Buffett decide di non allocare capitale nei mercati azionari, significa che considera le aspettative di rendimento insufficienti rispetto ai prezzi attuali. L’aspetto interessante è che movimenti di questa portata erano emersi solo in due momenti chiave:

- nel periodo precedente al crollo del 2008

- negli anni immediatamente precedenti alla bolla dot-com.

Questa analogia storica è il reale cuore del suo messaggio.

Dove ha puntato Buffett: Alphabet sorprende il mercato

Nonostante l’impostazione difensiva, Berkshire ha aperto otto nuove posizioni. Tra queste compaiono Chubb Insurance, Lamar Advertising, Domino’s Pizza, Lennar e alcuni incrementi in titoli giapponesi e in Sirius XM.

Tuttavia, il caso più discusso è l’avvio di una partecipazione da 4,3 miliardi di dollari in Alphabet, la società madre di Google.

L’acquisto è inatteso perché Buffett è noto per la sua cautela verso i titoli tecnologici, specialmente quelli coinvolti nei settori dell’AI e del cloud computing. Ciò che sembra lontano dal suo stile è invece perfettamente coerente con la sua filosofia storica: preferire aziende che generano cassa reale, vantaggi competitivi solidi e visibilità sugli utili futuri.

Alphabet possiede tutte queste caratteristiche. Per Buffett non si tratta di inseguire l’euforia dell’intelligenza artificiale, bensì di individuare il valore sottostante in un contesto di forte sopravvalutazione diffusa.

✅ Acquista Azioni senza Commissioni con un Broker regolamentato

Perché Buffett richiama la bolla tech: i tre indicatori chiave

Per comprendere la posizione assunta da Berkshire è essenziale osservare i tre indicatori che Buffett considera più rilevanti per la valutazione del rischio di mercato.

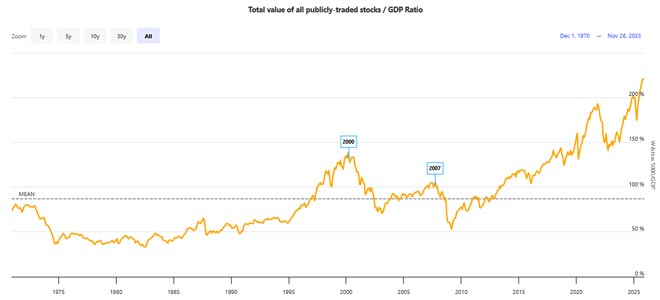

1. Il Buffett Indicator supera il 215%

L’indicatore più noto attribuito al manager di Omaha confronta il valore totale delle azioni statunitensi con il PIL reale degli Stati Uniti. Oggi il rapporto ha superato il 222%, un livello toccato soltanto nel 2021, poco prima della forte correzione, e durante il picco della bolla tecnologica del 2000.

Normalizzando il dato sul trend storico, il valore si avvicina alle due deviazioni standard sopra la media, una condizione che storicamente ha anticipato periodi di rendimenti deboli o negativi.

2. Il CAPE Ratio di Shiller a quota 40

Un altro segnale viene dal CAPE Ratio (Cyclically Adjusted Price to Earnings), oggi a quota 40,20 il livello più elevato da oltre vent’anni.

Per tornare a una zona definibile “equa”, i prezzi delle principali azioni statunitensi dovrebbero scendere in modo significativo. Questo rafforza la lettura prudenziale di Buffett e spiega la sua scelta di incrementare la liquidità.

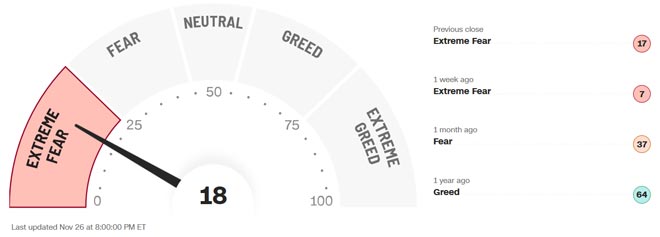

3. Fear & Greed Index in zona “estrema paura”

Nonostante le valutazioni siano elevate, il sentiment degli investitori racconta un quadro diverso: il Fear & Greed Index si trova nell’area di estrema paura, un livello insolitamente basso rispetto all’euforia che caratterizza i titoli AI.

Buffett ha più volte ricordato la sua celebre regola: “Sii avido quando gli altri sono timorosi.”

Questo potrebbe significare che, nonostante il rischio di sopravvalutazione, nei prossimi mesi potrebbero manifestarsi ottime opportunità selettive.

L’anomalia del mercato: la dipendenza dai Magnificent 7

Una parte sostanziale della distorsione attuale deriva dal ruolo enorme assunto dai cosiddetti Magnificent 7: Apple, Microsoft, Amazon, Nvidia, Alphabet, Meta e Tesla.

Queste sette aziende rappresentano oltre il 35% dell’indice S&P 500, una concentrazione mai raggiunta prima nella storia dell’indice. Nell’ultimo anno hanno generato quasi il 42% della crescita complessiva, lasciando alle restanti 493 società un contributo marginale.

Se uno o più di questi titoli dovessero entrare in una fase ribassista, l’intero indice potrebbe subire una correzione significativa a causa del loro peso sproporzionato.

La posizione di Buffett sull’AI

Durante il meeting 2023, Warren Buffett ha affermato che l’intelligenza artificiale modificherà molti settori, ma non eliminerà la necessità della razionalità umana, elemento fondamentale nei processi decisionali e negli investimenti. Charlie Munger, ancora più diretto, ha dichiarato: “L’intelligenza tradizionale funziona ancora piuttosto bene.”

Queste considerazioni non sminuiscono l’importanza dell’AI; semplicemente richiamano il rischio di una valutazione eccessiva rispetto ai profitti reali.

Le strategie operative che un investitore può applicare oggi

Non imitare la liquidità di Buffett

Warren Buffett gestisce una quantità di capitale sproporzionata rispetto a un investitore medio. È costretto a operare con investimenti da decine di miliardi e non può sfruttare occasioni più piccole, come invece può fare un investitore privato.

Ridurre drasticamente la propria esposizione azionaria solo perché Berkshire Hathaway sta accumulando cassa potrebbe rivelarsi una decisione inefficiente. Chi avesse venduto all’inizio della sua strategia conservativa avrebbe mancato un rialzo di circa il 40%.

Privilegiare aziende con forte generazione di cassa

Nelle fasi di contrazione economica, le società che generano cash flow elevato tendono a sostenere programmi di riacquisto di azioni, finanziare dividendi costanti, approfittare dei ribassi per acquisire concorrenti e investire in nuovi progetti senza ricorrere al debito.

Questo approccio, storicamente premiato da Warren Buffett, rappresenta una guida concreta anche per investitori non professionisti.

Seguire un piano coerente e controllare le emozioni

Buffett ha sempre ribadito che la disciplina è più efficace della ricerca del “timing perfetto”. Strategie semplici come investire tramite ETF S&P 500, effettuare acquisti periodici e limitare le verifiche continue del portafoglio tendono a generare risultati migliori rispetto a un approccio impulsivo.

Il messaggio finale di Buffett: un’eredità mentale per gli investitori

Nella sua lettera del Ringraziamento, Warren Buffett ha dichiarato che non scriverà più rapporti annuali come in passato e che assumerà un ruolo più discreto nella comunicazione con gli investitori.

Ha ricordato però un concetto fondamentale: “Il prezzo delle nostre azioni potrà scendere del 50%, come già accaduto tre volte. Non perdete la fiducia. Berkshire tornerà a crescere, così come l’economia americana.”

Ha poi concluso con un consiglio prezioso: “Scegli i tuoi modelli con attenzione e impara dai loro comportamenti. Nessuno sarà perfetto, ma tutti possiamo migliorare.”

Un pensiero semplice ma intramontabile, che sintetizza la filosofia di uno dei più grandi investitori della storia.

Resta Aggiornato sulle Nostre Notizie

Se hai trovato utile questo articolo, condividilo sui tuoi social e scopri di più con Doveinvestire su Google News, Facebook, Twitter. Lascia anche il tuo commento per raccontarci opinioni ed esperienze: il tuo contributo è prezioso.

Per ricevere ogni aggiornamento in tempo reale, attiva le notifiche dal pulsante Segui o unisciti al nostro canale Telegram di Dove Investire

Perché Scegliere Dove Investire?

Con le nostre analisi puntuali e approfondite, ti guidiamo attraverso il mondo degli investimenti, offrendoti ogni giorno spunti concreti su tendenze e opportunità. Il nostro obiettivo? Farti investire con consapevolezza, grazie a informazioni accurate e strategie mirate al tuo portafoglio.

Dove Investire: il tuo alleato per esplorare il mondo degli investimenti e comprendere le sue regole in modo chiaro e affidabile.