Chi segue da tempo il mercato azionario americano sa bene che dietro le performance record spesso si nascondono squilibri pericolosi. Questa volta a lanciare un segnale d’allarme è Jeremy Grantham, investitore di lungo corso e cofondatore di GMO, che da anni studia i cicli storici dei mercati finanziari. Grantham sostiene che il rally attuale sia sorretto da una bolla speculativa alimentata da fattori straordinari, destinati a sgonfiarsi senza preavviso.

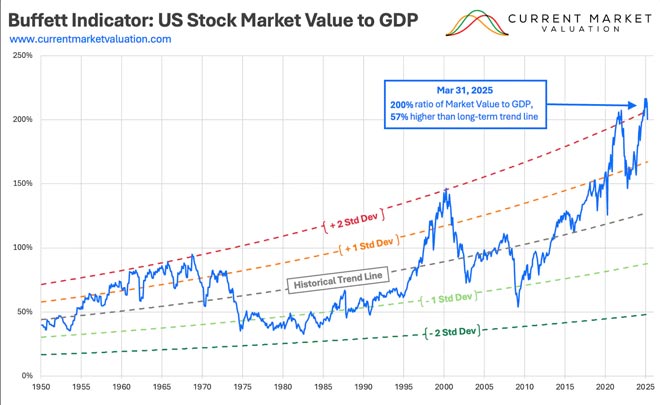

Ma cosa rende così credibile questa previsione? Uno degli strumenti più autorevoli per valutare se il mercato azionario Usa sia sopravvalutato è il Warren Buffett Indicator, un parametro semplice ma implacabile che da decenni offre spunti preziosi agli investitori più attenti. Comprendere come funziona questo indicatore e perché oggi segna livelli mai raggiunti prima è fondamentale per chi non vuole trovarsi impreparato.

Il Warren Buffett Indicator: Un Campanello d’Allarme per il Mercato Azionario Usa

Il Warren Buffett Indicator mette a confronto la capitalizzazione di mercato totale delle aziende quotate negli Stati Uniti con il PIL Usa. In pratica misura quanto gli investitori stanno pagando rispetto al reale valore dell’economia americana.

Quando il rapporto supera certi livelli storici, indica che si sta formando una bolla speculativa nel mercato azionario Usa. Oggi, secondo i dati condivisi da Jeremy Grantham, questo rapporto viaggia intorno al 200%: una soglia più alta persino dei picchi registrati nel 2000, nel 2007 e nel 2021, periodi noti per aver anticipato pesanti crolli.

Chi cerca online informazioni come “Warren Buffett Indicator oggi” o “mercato azionario Usa sopravvalutato” sta già intercettando segnali di preoccupazione diffusi tra analisti e investitori.

La Bolla Speculativa Alimentata dall’Intelligenza Artificiale

Un aspetto che rende unico questo momento storico è il ruolo trainante dell’intelligenza artificiale. Grantham parla di un effetto “bolla nella bolla”: poche big tech, i cosiddetti Magnifici 7 — gruppo formato da Meta, Nvidia, Tesla, Apple, Amazon, Microsoft e Alphabet – hanno spinto l'indice S&P 500 verso nuovi massimi, ma con valutazioni difficilmente giustificabili dai dati fondamentali.

Un parallelo interessante riguarda Amazon, che durante la bolla dotcom perse circa il 90% del valore, prima di affermarsi come colosso indiscusso. Anche oggi la frenesia per l’IA rischia di alimentare aspettative esagerate, rendendo il mercato azionario Usa vulnerabile a correzioni improvvise.

✅ Acquista Azioni senza Commissioni con un Broker regolamentato

Tre Fattori Che Espongono il Mercato Azionario Usa a un Rischio di Crollo

Quando si parla di mercato azionario Usa, non basta guardare i record degli indici: è fondamentale capire le dinamiche che possono trasformare una fase di crescita in una dolorosa correzione. Jeremy Grantham ha individuato tre forze dirompenti che, sommate, potrebbero far scoppiare la bolla speculativa attualmente in corso.

- Il primo fattore è l’incredibile eccesso di liquidità generato dagli stimoli fiscali e monetari post-pandemia. Miliardi di dollari sono finiti nelle mani di piccoli risparmiatori, molti dei quali si sono improvvisati trader. Questa ondata di capitali ha sostenuto quotazioni record, ma ha anche gonfiato asset senza una base solida di utili o crescita reale. Chi analizza le transazioni nota che, durante i cali, le istituzioni vendono mentre i retail comprano, invertendo uno schema classico.

- Il secondo elemento di distorsione è l’ascesa dell’intelligenza artificiale, che ha trasformato alcune aziende tech in motori di un rally quasi incontrollabile. Basti pensare ai cosiddetti Magnificent 7, un gruppo di big cap che da sole valgono circa un terzo dell’intero mercato azionario Usa. Grantham sottolinea che quando l’entusiasmo per una tecnologia è percepito come inevitabile, gli investitori riversano capitali senza valutarne i rischi reali: un classico scenario da bolla speculativa.

- Il terzo fattore riguarda le incognite geopolitiche e commerciali, con la guerra dei dazi ancora aperta tra Stati Uniti e Cina, conflitti in diverse aree strategiche e un debito pubblico americano ai massimi. Nessuno, nemmeno gli economisti più quotati, riesce a prevedere come reagirà l’economia in caso di contraccolpi improvvisi. Questo alimenta una volatilità potenziale che può colpire duramente chi non ha costruito un portafoglio resiliente.

Cosa Consiglia Jeremy Grantham per Proteggere i Propri Investimenti

Puntare sul Value Investing

Quando si profila una bolla speculativa, la prima regola è tornare ai fondamentali. Grantham suggerisce di preferire i titoli value, spesso snobbati durante le fasi di entusiasmo per le azioni growth. Questi titoli, storicamente, offrono valutazioni più basse e margini di sicurezza superiori.

Guardare Oltre il Mercato Azionario Usa

Nonostante la forza storica del listino americano, oggi molti mercati esteri risultano più convenienti. Paesi come Italia, Giappone o Corea del Sud presentano rapporti P/E molto più contenuti rispetto agli Stati Uniti. Questo divario rappresenta un’opportunità per chi vuole bilanciare rischi e rendimento.

Se Resti Negli Usa, Scegli Qualità e Solidità

Chi non intende ridurre l’esposizione al mercato azionario Usa dovrebbe focalizzarsi su aziende con bilanci solidi, basso indebitamento e margini di profitto robusti. In tempi di volatilità, queste imprese sono le uniche in grado di resistere a shock imprevisti.

Come Prepararsi Oggi a un Eventuale Crollo

Molti investitori sottovalutano quanto sia importante agire prima che scoppi la bolla speculativa. Quando il mercato vira al ribasso in modo repentino, spesso non c’è più tempo per riposizionare il portafoglio senza perdite significative.

Il primo passo è fare una valutazione realistica del proprio grado di esposizione. Quanti asset sono concentrati su settori iper-ciclici o su titoli a forte componente speculativa? Ridurre gradualmente queste posizioni e sostituirle con azioni value o obbligazioni di qualità può ridurre il rischio di drawdown severi.

Il secondo passo è definire una diversificazione geografica intelligente. Non si tratta solo di aggiungere qualche ETF internazionale, ma di studiare i mercati emergenti e sviluppati con multipli ragionevoli e prospettive di crescita concreta. Paesi come il Giappone, che ha rilanciato le riforme corporate, o la Corea del Sud, hub di innovazione tecnologica a prezzi contenuti, meritano di essere considerati.

Infine, chi investe dovrebbe riconsiderare la propria tolleranza al rischio. In momenti di alta incertezza, la solidità finanziaria delle aziende diventa cruciale. Le società che generano utili stabili e hanno debito sostenibile sono le uniche a poter garantire dividendi e valore anche in fasi di forte contrazione. Tenere una quota di liquidità, per approfittare di eventuali occasioni quando i prezzi scendono, è un’altra tattica che molti investitori esperti non trascurano mai.

Seguire l’esempio di Grantham non significa prevedere con precisione quando arriverà la tempesta, ma avere un paracadute pronto. Questo approccio rende ogni portafoglio più resiliente, proteggendo il capitale e offrendo la possibilità di crescere nel tempo, anche quando la speculazione cede il passo alla realtà.

Resta Aggiornato sulle Nostre Notizie

Se hai trovato utile questo articolo, condividilo sui tuoi social e segui Doveinvestire su Google News, Facebook, Twitter per non perderti nessun aggiornamento. Unisciti alla conversazione lasciando un commento con le tue opinioni ed esperienze

Per ricevere ogni aggiornamento in tempo reale, attiva le notifiche dal pulsante Segui o unisciti al nostro canale Telegram di Dove Investire

Dove Investire: La tua Guida per Investire nel Mercato Azionario

Approfondimenti, analisi dettagliate e informazioni aggiornate ti aiutano a muoverti con sicurezza nel complesso mondo del mercato azionario. L'inflazione, i tassi di interesse e le trimestrali non sono solo numeri: con le nostre guide, scoprirai come questi elementi influenzano davvero le tue opportunità d'investimento.

Scopri le migliori opportunità per investire in azioni con broker di qualità:

- XTB – Uno dei Broker più grandi al mondo per operazioni di trading effettuate sul mercato. Investire in azioni con XTB è semplice e sicuro oltre a non applicare alcuna commissione sull'acquisto di azioni e ETF.

- Pepperstore – Uno dei Broker più apprezzati in Europa e nel mondo. Offre la possibilità di fare trading in sicurezza grazie a piattaforme professionali e regolamentate

- IG – Offre l'accesso gratuito alla piattaforma di trading con 30.000 € di fondi virtuali con cui fare pratica senza rischi su materie prime, indici, Forex, azioni, criptovalute e altri mercati come obbligazioni, tassi di interesse e opzioni

Investire nel momento giusto e con la strategia corretta è essenziale per evitare rischi e massimizzare le opportunità. Noi di Dove Investire non promettiamo miracoli, ma forniamo contenuti reali e approfonditi per aiutarti a fare scelte informate nel mercato azionario.

Dove Investire è la tua fonte di fiducia per comprendere a fondo il mondo degli investimenti.