L’Hedging (copertura) è una strategia di gestione del rischio che può essere utilizzata per proteggere singole posizioni o l'intero portafoglio. Prevede la creazione di una posizione che si sposterà nella direzione opposta alla posizione iniziale e (temporaneamente) ridurrà il rischio. Questo può aiutare a tranquillizzarti durante i periodi di incertezza, senza la necessità di liquidare le tue esposizioni ed il tuo portafoglio.

Che cosa è l'Hedging

Coprire un portafoglio (o una posizione) significa assumere una posizione opposta che riduce il rischio del portafoglio stesso. Un esempio interessante è la copertura del rischio valutario (Forex).

Supponiamo che un'azienda europea sappia che tra sei mesi riceverà una consegna del valore di 5 milioni di dollari USA che dovrà essere pagata in dollari. I dirigenti sono soddisfatti del tasso di cambio corrente dell'EUR/USD e possono effettuare il calcolo del prezzo di costo su di esso. Sottoscrivendo un contratto in dollari che fissa il prezzo EUR/USD in sei mesi, hanno coperto il proprio rischio di cambio. Se il prezzo dell'EUR/USD sta salendo o scendendo non ha più molta importanza per loro. Quando si copre una posizione, l'hedger cercherà un prodotto che si muove esattamente nella direzione opposta dell'attività sottostante. Se uno sale, l'altro scende e viceversa. Una posizione completamente coperta quindi non avrà (praticamente) alcun rischio al ribasso ma anche (praticamente) nessun potenziale al rialzo poiché le posizioni, teoricamente, si coprirebbero a vicenda.

La copertura delle posizioni aperte è qualcosa che accade continuamente nel mondo del trading professionale. Per molti investitori privati, questa è spesso una soluzione scarsamente presa in considerazione in quanto hanno un modo di approcciare all’investimento che non prevede la possibilità di effettuare coperture.

Tuttavia, vale la pena ricordare che è possibile coprire il più ampio rischio di mercato di un portafoglio azionario, in tutto o in parte, utilizzando derivati quali ad esempio i Future sull'indice di riferimento. Ci sono, ovviamente, una serie di cose da tenere presenti:

- La complessità del tuo portafoglio potrebbe aumentare. Ad esempio, potresti avere a che fare con il margine

- Ci sono costi associati al mantenimento della copertura. Pensa ai possibili costi per interessi, allo spread, ai costi di transazione e ai possibili costi di roll-over

- Il potenziale di rialzo è (in gran parte) scomparso a causa della detenzione di un Future short sull'indice

- Il portafoglio deve essere (molto) ben correlato con l'indice su cui si assume la posizione per una copertura “perfetta”

Un portafoglio composto da un numero molto limitato di azioni può, in circostanze normali, essere ben correlato con l'indice (ed il relativo Future). Tuttavia, un forte calo di uno dei titoli in portafoglio sarà evidente nel portafoglio ma non avrà lo stesso proporzionale impatto sul relativo Future (ai fini della copertura). In tal caso, si verifica una perdita sul portafoglio che non è compensata dal Future in quanto la dimensione del contratto Future è potenzialmente elevata.

Hedging, esempio pratico

Il signor Rossi ha un portafoglio di investimenti ben diversificato in azioni europee del valore di 250 mila euro. Ora il signor Rossi e sua moglie stanno andando in un safari di tre settimane durante il quale non hanno l'opportunità di monitorare il proprio portafoglio. Potrebbe ovviamente vendere l'intero portafoglio, ma è una scelta che viene scartata. Ipotizza, quindi, di effettuare un’operazione su Future (contraria, quindi in vendita) sull'indice Euro STOXX 50. La scelta di questo Future ricade perché il portafoglio ha una buona correlazione. Il livello dell'indice è a 3.700 punti.

Numero di contratti Future

Quanti Future deve vendere allo scoperto il signor Rossi per coprire il suo portafoglio nel modo più preciso possibile?

La dimensione del contratto Future sull'Euro STOXX 50 è 10 (verificabile nel ticket di contrattazione dello strumento). Ciò significa che l'esposizione di 1 Future è di 37.000 euro (ad un livello di indice a 3.700).

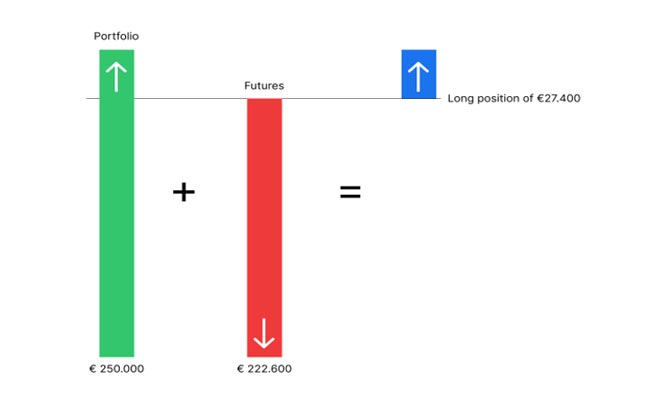

Per la copertura di un portafoglio di 250.000 euro, secondo il rapporto 250.000/37.000 il numero di contratti da vendere è 6.74. Vendendo 7 Future, si rimarrebbe quindi con una piccola posizione potenzialmente corta. Se si dovesse vendere invece 6 Future, rimarrebbe una piccola posizione lunga. Il signor Rossi decide infine di vendere 6 Future.

Graficamente si presenta così:

Scenari

Laterale

Nel primo scenario, il mercato si muove lateralmente. Sia il portafoglio che la copertura non cambiano significativamente di valore. Al rientro dall'estero la posizione coperta viene chiusa. La famiglia Rossi ha comunque assicurato una vacanza all'insegna del relax.

Rialzista

Durante il periodo in cui il signor Rossi rimane all'estero, l'indice sale del 5% da 3.700 a 3.885. Il portafoglio azionario vale il 5% in più e cioè 12.500 euro.

La differenza è anche 185 punti (l'importo che di cui il portafoglio era aumentato) e sappiamo che la dimensione del contratto del Future è 10. In totale, il signor Rossi era corto di 6 Future. Il calcolo, quindi è: 185 * 10 * 6 = 11.100 euro. Ciò significa che ha comunque guadagnato 1.400 euro (12.500 – 11.100). Questo perché con la copertura di 6 Future, la differenza positiva è dovuta all’esposizione lunga rimasta sul portafoglio.

Ribassista

Se l'indice scendesse del 5% a 3.515, costerebbe 12.500 euro sul lato del portafoglio. Ma la posizione Future ha generato profitto. I 6 Future in cui il signor Rossi è short possono essere chiusi con un profitto di 185 punti. Il calcolo: 185 * 10 * 6 = 11.100 euro. In questo caso, la copertura ha ampiamente funzionato, ma a causa della piccola posizione lunga rimasta, un calo del mercato ha avuto un effetto negativo comunque limitato.

Quando coprirsi

Un motivo per coprire (parzialmente o totalmente) un portafoglio potrebbe essere un soggiorno all'estero, l’impossibilità di monitorare il portafoglio con costanza e la preoccupazione nell’affrontare un trend di mercato incerto e/o volatile. La copertura offre sempre un modo per ridurre il proprio rischio.

Conclusione

Un portafoglio ben diversificato può essere ampiamente coperto con un Future su un indice ben correlato. Se hai intenzione di seguire questa strategia, assicurati di capire esattamente come funzionano dei Future. E non dimenticare di prestare attenzione alle dimensioni del contratto.

Resta Aggiornato sulle Nostre Notizie

Se hai trovato utile questo articolo, condividilo sui tuoi social e scopri di più con Doveinvestire su Google News, Facebook, Twitter. Lascia anche il tuo commento per raccontarci opinioni ed esperienze: il tuo contributo è prezioso.

Per ricevere ogni aggiornamento in tempo reale, attiva le notifiche dal pulsante Segui o unisciti al nostro canale Telegram di Dove Investire

Perché Scegliere Dove Investire?

Con le nostre analisi puntuali e approfondite, ti guidiamo attraverso il mondo degli investimenti, offrendoti ogni giorno spunti concreti su tendenze e opportunità. Il nostro obiettivo? Farti investire con consapevolezza, grazie a informazioni accurate e strategie mirate al tuo portafoglio.

Dove Investire: il tuo alleato per esplorare il mondo degli investimenti e comprendere le sue regole in modo chiaro e affidabile.