Ogni ciclo rialzista nasconde in sé i semi della prossima correzione. Quando l’indice S&P 500 corre per mesi senza pause significative, l’euforia può facilmente prendere il sopravvento e portare gli investitori a sottovalutare i rischi. Eppure, la storia insegna che anche i mercati più forti attraversano fasi di assestamento. Prepararsi in anticipo a un possibile calo di mercato non significa uscire dalle posizioni, ma adottare strategie intelligenti di ribilanciamento del portafoglio e valutare opportunità di investimento difensivo.

In questo approfondimento, analizzeremo i segnali che indicano una possibile fase di debolezza nei prossimi mesi e vedremo come adattare la propria strategia per proteggere il capitale senza rinunciare alla crescita di lungo periodo.

L’andamento dell’S&P 500 nel 2025: da un avvio incerto a un rally straordinario

L’anno si è aperto con un S&P 500 in difficoltà, penalizzato nei primi tre mesi da vendite consistenti e da un calo superiore al 15%. Il punto di minimo si è toccato nella prima settimana di aprile, in concomitanza con l’aumento delle tariffe commerciali che, pur creando tensioni, hanno generato flussi di cassa notevoli per le casse federali.

Da quel momento, l’indice ha messo a segno un rimbalzo impressionante: +25% in soli quattro mesi, una performance che di solito richiede anni per essere realizzata. Questo slancio, però, non può essere dato per scontato. La storia dei mercati dimostra che fasi di crescita così rapide sono spesso seguite da periodi di correzione o consolidamento.

✅ Investi su Indice S&P 500 senza commissioni con un Broker regolamentato

Perché il rischio di un calo di mercato è concreto

Diversi fattori stanno emergendo come potenziali ostacoli per l’S&P 500 nella seconda parte dell’anno. Individuarli in tempo è essenziale per pianificare un ribilanciamento del portafoglio mirato.

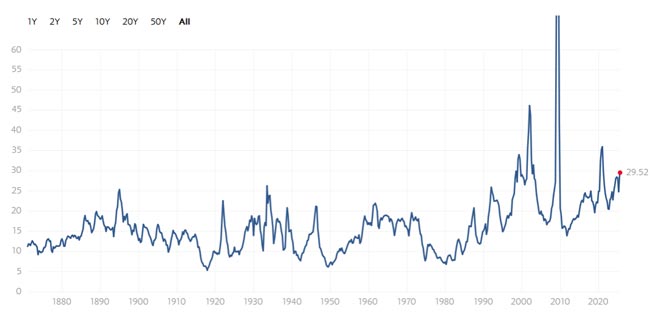

Valutazioni oltre la media storica

Secondo i dati di Yardeni Research, l’S&P 500 tratta oggi a un P/E forward di oltre 22, ben al di sopra della media decennale di circa 18. Anche i settori tecnologia e servizi di comunicazione mostrano multipli vicini a 30x. In passato, valori simili (inizio 2022 e fine 2024) hanno anticipato correzioni significative.

Multipli elevati non implicano un crollo imminente, ma indicano un mercato “tirato” in cui basta poco per innescare prese di profitto.

Effetto Settembre: la stagionalità non mente

Settembre è, storicamente, il mese peggiore per l’S&P 500: quasi un secolo di dati evidenzia un rendimento medio di -1,1%, con cali che nelle annate negative hanno superato il 4%.

Due sono le principali cause:

- Rientro dei gestori dai periodi di pausa estiva e chiusura di posizioni in guadagno.

- Tax loss harvesting, la strategia di vendere titoli in perdita per compensare plusvalenze.

Questo mix aumenta la pressione di vendita proprio in una fase in cui il mercato è già sensibile a notizie macro ed eventi geopolitici.

Rotazioni settoriali e flussi verso asset difensivi

Negli ultimi mesi, si sono registrati 28 miliardi di dollari in uscita dalle azioni USA e oltre 100 miliardi di afflussi nei fondi di liquidità. Questo movimento riflette una minore propensione al rischio e la ricerca di protezione. Parallelamente, l’ETF VanEck Gold Miners (GDX) ha guadagnato il 9% in una settimana, segnale chiaro di un interesse crescente per i beni rifugio.

Il fattore Fed: taglio dei tassi all’orizzonte

Non mancano elementi positivi. Il CME FedWatch Tool indica una probabilità del 90% che la Federal Reserve riduca i tassi di interesse di 25 punti base a settembre.

Un allentamento monetario potrebbe favorire i titoli small cap e le aziende più indebitate, abbassando i costi di finanziamento. Tuttavia, storicamente, un taglio dei tassi è spesso accompagnato da segnali di rallentamento economico e tensioni sul mercato del lavoro.

Come attuare un ribilanciamento del portafoglio in vista di un calo

Quando il mercato mostra segnali di eccessiva valutazione o di rallentamento, il ribilanciamento diventa una delle strategie più efficaci per proteggere e stabilizzare la performance complessiva del portafoglio. Non si tratta di “indovinare” il momento esatto del calo, ma di prevenire squilibri che potrebbero amplificare le perdite in caso di correzione.

Un ribilanciamento del portafoglio consiste nel riportare i pesi delle diverse asset class e settori verso i livelli target stabiliti inizialmente, vendendo dove le posizioni sono cresciute oltre misura e acquistando dove si trovano opportunità sottovalutate. Questa operazione può essere eseguita su base trimestrale, semestrale o annuale, a seconda della strategia personale.

Ridurre la concentrazione in settori surriscaldati

Se un settore — come la tecnologia nel 2025 — ha registrato una crescita eccezionale, il rischio è che la sua quota sul portafoglio superi il livello di tolleranza al rischio previsto. Ad esempio, una posizione che inizialmente rappresentava il 20% del portafoglio potrebbe oggi pesare il 35% o più.

In questi casi, alleggerire le posizioni in eccesso e redistribuire il capitale in comparti più stabili riduce la volatilità e limita l’impatto di eventuali ribassi settoriali.

Privilegiare ETF e titoli difensivi

I settori sanità, beni di prima necessità ed energia tendono a mantenere una domanda stabile anche nei periodi di contrazione economica. ETF come lo Schwab US Dividend Equity ETF (SCHD) offrono esposizione a questi comparti con il vantaggio aggiuntivo di un dividendo stabile vicino al 4%, che può fungere da “cuscinetto” nei momenti di volatilità.

Considerare la liquidità come risorsa strategica

Aumentare leggermente la quota di liquidità in portafoglio non significa rinunciare ai rendimenti, ma essere pronti a cogliere occasioni quando le valutazioni torneranno più interessanti. Anche un 10-15% di capitale libero può offrire flessibilità operativa senza compromettere la crescita di lungo periodo.

Sintesi strategica

L’S&P 500 ha mostrato una forza straordinaria nel 2025, ma i livelli di valutazione attuali, uniti alla stagionalità sfavorevole di settembre e alla crescente rotazione verso asset difensivi, indicano che la prudenza è giustificata.

Affrontare un possibile calo di mercato non significa temere la volatilità, bensì anticiparla con una struttura di portafoglio solida e una distribuzione equilibrata degli asset.

La strategia vincente si basa su tre pilastri fondamentali:

- Gestione del rischio settoriale: evitare eccessive esposizioni su comparti surriscaldati e favorire una maggiore diversificazione.

- Integrazione di investimenti difensivi: ETF e titoli con dividendi stabili riducono l’impatto delle fasi ribassiste e mantengono un flusso di reddito costante.

- Pianificazione attiva del ribilanciamento: monitorare periodicamente il portafoglio, aggiustando le posizioni in base all’evoluzione macroeconomica e tecnica del mercato.

Adottare un approccio disciplinato e proattivo consente di trasformare una correzione da rischio temuto a opportunità concreta per migliorare la qualità del portafoglio. In questo modo, quando il mercato tornerà a salire, la base sarà già solida per intercettare la prossima fase di crescita.

Resta Aggiornato sulle Nostre Notizie

Se questo articolo vi è piaciuto, condividetelo sui vostri social e seguite Doveinvestire su Google News, Facebook, Twitter. Non esitate a condividere le vostre opinioni e/o esperienze commentando i nostri articoli.

Per ricevere ogni aggiornamento in tempo reale, attiva le notifiche dal pulsante Segui o unisciti al nostro canale Telegram di Dove Investire

“Dove Investire” ti aiuta a comprendere come investire i tuoi risparmi nel modo migliore

Le Nostre analisi sono puntuali e precise e ti permetteranno di districarti nel Trading, e i Pattern, nel capire come poter Diversificare i tuoi investimenti, come Investire nel lungo Termine e come capire la Fiscalità.

Non abbiamo la bacchetta magica ma cerchiamo di offrirti sempre informazioni dettagliate e reali per poter Investire in maniera informata conoscendo più a fondo i Mercati e le loro regole. “Dove Investire” è il tuo portale di approfondimento sugli Investimenti.