Continuiamo a intravedere lo spazio per un appiattimento della curva dei rendimenti USA per tutto l’inverno. Una nuova ondata di coronavirus potrebbe persino portare a un’inversione, poiché il mercato dovrà riconsiderare la crescita economica futura. Tuttavia, escludiamo che la Federal Reserve si allontanerà dalla sua posizione da falco, date le pressioni inflazionistiche costantemente elevate. In Europa i tassi restano sotto controllo tra le distorsioni del Covid. Tuttavia, ci aspettiamo che aumentino non appena i timori riguardanti il ceppo di omicron si attenuano. La periferia soffrirà della mancanza di supporto monetario e fiscale in un contesto di elevata inflazione, con il BTPS che ne risentirà maggiormente. Nel frattempo, gli spread del credito obbligazionario spazzatura si stanno allargando a causa dell’aumento della volatilità del mercato e dei tassi d’interesse, segno che gli investitori stanno diventando sempre più avversi al rischio.

La variante Omicron non distoglierà la Federal Reserve dall’inflazione

Sembra un déjà vu: un altro ceppo di Covid spinge i governi ad aumentare le restrizioni ai viaggi mandando nel panico il mercato. Venerdì, gli investitori sono corsi ai ripari, anche se ci sono ancora poche informazioni sul nuovo ceppo di omicron. Nessuno sa se sia più contagioso o più mortale dei precedenti. Eppure, in un giorno in cui molti si godevano ancora la pausa del Thanksgiving, gli Algos hanno deciso di vendere i prodotti ad alto rischi e correre ai beni rifugio.

I rendimenti dei titoli di stato sono scesi drasticamente, con i rendimenti dei Treasury statunitensi a 10 anni in calo di 17 punti base, sotto l’1,5%, e i rendimenti dei Bund tedeschi a 10 anni in calo al di sotto del -0,33%, cancellando tutti i guadagni di novembre mentre le banche centrali si sono spostate verso politiche monetarie più aggressive.

È interessante notare che venerdì anche i rendimenti di quei titoli di Stato con un beta elevato, come l’Italia, sono diminuiti. È un segno che il mercato si aspetta che le banche centrali si impegnino in politiche monetarie accomodanti per salvare ancora una volta l’economia. Tuttavia, questa volta, questa previsione potrebbe essere sbagliata. In effetti, nelle ultime settimane, la Casa Bianca e diversi membri del FOMC hanno ammesso che l’aumento dell’inflazione ha iniziato ad essere preoccupante. Dopo essere stata nominata vicepresidente della Fed, la stessa Leal Brainard ha affermato che la sua priorità numero uno è combattere l’inflazione. Un’altra “colomba”, Mary Daly, ha affermato di essere aperta nell’accelerare il ritmo del tapering.

Pertanto, sebbene una nuova ondata di Covid possa portare i governi a imporre nuove misure di blocco, è difficile che la banca centrale americana cambi attenggiamento. Il Covid entra ora in gioco in un momento in cui le pressioni inflazionistiche sono a livelli record. Nuove misure di blocco potrebbero intensificare pressioni sui prezzi poiché ostacoleranno ulteriormente le catene di approvvigionamento. Pertanto, sebbene le aspettative di rialzo dei tassi di interesse si siano ridotte venerdì, è ancora lecito ritenere che la Federal Reserve continuerà a ridurre i suoi acquisti, aprendosi a rialzi anticipati dei tassi.

Inoltre, se la Casa Bianca decidesse per un nuovo pacchetto di incentivi, ciò porterebbe a una maggiore emissione di obbligazioni, sollevando ulteriormente la parte anteriore della curva dei rendimenti. Tuttavia, i tassi a lungo termine saranno bloccati da aspettative di crescita più lente o addirittura in contrazione. Questo scenario corrisponde alle nostre aspettative secondo cui la curva dei rendimenti continuerà ad appiattirsi e potrebbe anche essere a rischio di inversione nella prima metà del 2022.

Indipendentemente da come si svilupperanno le cose riguardo alla variante Omicron, il mercato sembra concordare sul fatto che il rally obbligazionario della scorsa settimana sia stato esagerato. La curva dei rendimenti stamattina è in rialzo ribassista con i rendimenti a 10 anni tornati sopra l’1,5%. Tuttavia, lo spread tra i rendimenti 5s30s rimane il più piatto da febbraio dello scorso anno.

I Non-farm Payrolls saranno al centro dell’attenzione venerdì e potrebbero rafforzare le ragioni per un tapering più rapido a dicembre. Domani e mercoledì, Powell discuterà di fronte al Senato il CARES act e lo stimolo del Coronavirus.

I sovrani europei soffriranno una volta risolte le distorsioni del Covid

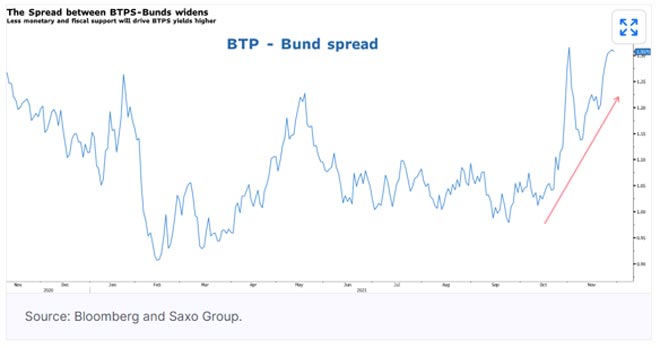

Si stanno attenuando i timori di una variante Covid più contagiosa e più letale e già stamattina si vedono i rendimenti europei aumentare leggermente. Tuttavia, i titoli di stato rimangono sostenuti dall’ipotesi di una BCE accomodante. Riteniamo che i rendimenti obbligazionari europei siano pronti ad aumentare una volta eliminate le distorsioni dovute al Covid. Le pressioni inflazionistiche continuano, infatti, ad aumentare, rendendo più difficile per la BCE giustificare politiche di sostegno. Questa mattina, i prezzi alla produzione per l’Italia sono saliti a un record del 7,1% mensile (20,4% YoY) e i dati sull’IPC dell’Eurozona di domani dovrebbero salire al 4,5%. I titoli di stato della periferia sono più vulnerabili alla mancanza di sostegno monetario e fiscale in un contesto di elevata inflazione. Pertanto, i BTPS italiani sono tornati a fuoco in mezzo a una nuova ondata di coronavirus.

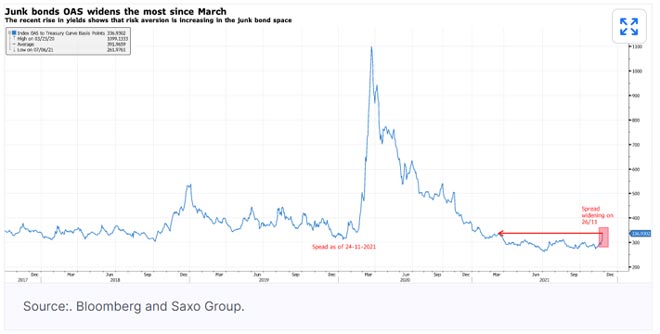

Il rapido allargamento degli spread creditizi segnala che il sentiment sta cambiando

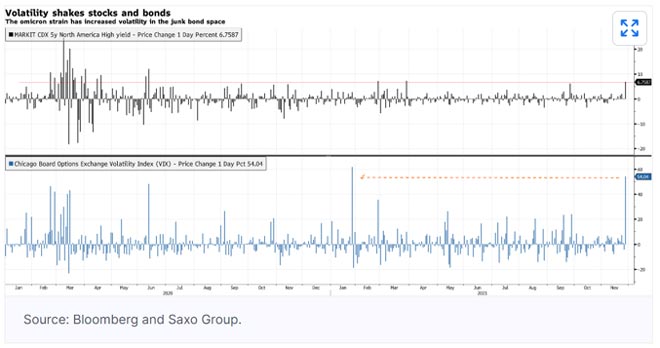

Gli asset rischiosi risentono della notizia di una nuova ondata di coronavirus. Sarà interessante notare che mentre la volatilità del mercato azionario è aumentata di più da gennaio di quest’anno, la volatilità delle obbligazioni spazzatura è stata più contenuta.

Tuttavia, rispetto all’analisi che condotta mercoledì scorso, si nota una differenza sostanziale: gli spread del credito obbligazionario spazzatura al livello di marzo, mostrano una maggiore avversione al rischio tra gli investitori. Finora il livello dello spread rimane in linea con le medie storiche. Tuttavia, è lecito ritenere che se la volatilità dei tassi continua a rimanere elevata, potrebbe verificarsi un significativo allargamento degli spread creditizi, portando a un sell off più profondo di quello di venerdì.

Calendario economico

Lunedì 29 novembre

– Giappone: discorso del governatore della BoJ Kuroda

– Zona euro: clima aziendale (novembre), fiducia dei consumatori (novembre), indicatore del clima economico (novembre), fiducia industriale (novembre), fiducia dei servizi (novembre)

– Germania: Indice armonizzato dei prezzi al consumo prel (nov)

– Canada: Conto corrente (3T), discorso del governatore della BoC Macklem, discorso di Schembri della BoC

– Stati Uniti: Pending Home Sales (ott), discorso del presidente della Fed Powell, discorso di Bowman della Fed

Martedì 30 novembre

– Australia: discorso Debelle della RBA, Permessi di costruzione (ottobre)

– Giappone: posti di lavoro, rapporto tra candidati, tasso di disoccupazione (ottobre), produzione industriale antecedente (ottobre)

– Cina: PMI manifatturiero NBS (novembre)

– Svizzera: KOF Leading Indicator (nov)

– Germania: tasso di disoccupazione (novembre), discorso del presidente tedesco Buba Weidmann

– Italia: Prodotto Interno Lordo (3T), Asta Obbligazionari A 10 Anni, Asta Obbligazionari A 5 Anni

– Eurozona: Indice dei prezzi al consumo antecedente (nov)

– Canada: prodotto interno lordo (settembre)

– Stati Uniti: Indice dei prezzi delle abitazioni (settembre), S&P/Case-Shiller Home Price Indices (settembre), Chicago Purchasing Managers’ Index (novembre), Fiducia dei consumatori (novembre), Powell e Yellen testimoniano davanti al panel della Camera sull’agevolazione del CARES Act

mercoledì 1 dicembre

– Australia: Performance AiG dell’indice Mfg (ott), Prodotto interno lordo (Q3)

– Nuova Zelanda: permessi di costruzione (ott)

– Cina: PMI manifatturiero Caixin (novembre)

– Germania: vendite al dettaglio (ottobre), PMI manifatturiero Markit (novembre)

– Eurozona: riunione della BCE sulla politica non monetaria, Markit Manufacturing PMI (novembre)

– Spagna: Markit Manufacturing PMI (novembre)

– Italia: Markit PMI manifatturiero (novembre)

– Francia: Markit PMI manifatturiero (novembre)

– Regno Unito: Markit Manufacturing PMI (novembre)

– Stati Uniti: ADP Employment Change, Markit Manufacturing PMI (nov), ISM Manufacturing Employment Index (nov), Manufacturing New Orders Index (nov), ISM Manufacturing PMI (nov), ISM Manufacturing Price Paid (nov), Fed’s Beige Book, Powell e Yellen testimoniano davanti al panel della Camera su CARES Act Relief

Giovedì 2 dicembre

– Australia: bilancia commerciale

– Giappone: asta obbligazionaria a 10 anni, fiducia dei consumatori

– Svizzera: vendite al dettaglio reali (ottobre)

– Italia: disoccupazione (ott)

– Spagna: Asta Obbligazionari 4 anni e 10 anni

– Francia: Asta di obbligazioni a 10, 20 e 25 anni

– Eurozona: tasso di disoccupazione (ott)

– Stati Uniti: reclami di disoccupazione iniziali

Venerdì 3 dicembre

– Cina: Caixin Services PMI (novembre)

– Spagna: Markit Services PMI (novembre)

– Italia: Markit Services PMI (novembre)

– Francia: Markit Services PMI (nov), Markit PMI Composite (nov)

– Germania: Markit Services PMI (nov), Markit PMI Composite (nov)

– Eurozona: Markit Services PMI (novembre), Markit PMI Composite (novembre), Vendite al dettaglio (ottobre)

– Regno Unito: Markit PMI Composite (novembre)

– Stati Uniti: retribuzione oraria media, ore settimanali medie, tasso di partecipazione alla forza lavoro (nov), buste paga non agricole (nov), tasso di sottoccupazione U6 (nov), tasso di disoccupazione (nov), Markit Services PMI (nov), Markit PMI Composite (nov), ISM Services PMI (nov), ISM Services New Orders Index (nov), ISM Services Employment Index (nov)

– Canada: variazione netta dell’occupazione (novembre), tasso di partecipazione (novembre), tasso di disoccupazione (novembre)

Articolo redatto da Althea Spinozzi, Senior Fixed Income Strategist per per BG Saxo. Altre informazioni su www.bgsaxo.it

Nessuna delle informazioni e analisi qui contenute costituisce un consiglio di investimento o un’offerta o sollecitazione ad acquistare o vendere qualsiasi valuta, prodotto o strumento finanziario, effettuare investimenti o partecipare a una particolare strategia di trading. L’investitore si assume la responsabilità di valutare, in modo indipendente, la precisione e la completezza delle informazioni e il relativo utilizzo. La presente comunicazione di marketing non è assimilabile ad alcuna forma di produzione o diffusione di ricerca in materia di investimenti e pertanto non è stata preparata conformemente ai requisiti giuridici volti a promuovere l’indipendenza della ricerca. Eventuali informazioni riportate che si riferiscano a rendimenti, non devono essere interpretate come indicazioni di rendimenti futuri o di garanzia di conservazione del capitale investito ma come indicazioni di rendimenti realizzati in passato. Con strumenti finanziari “più negoziati in piattaforma” si fa riferimento al controvalore nominale negoziato su tutte le piattaforme del Gruppo Saxo.

Resta aggiornato sulle nostre notizie

Se questo articolo vi è piaciuto, condividetelo sui vostri social e seguite Doveinvestire su Google News, Facebook, Twitter. Non esitate a condividere le vostre opinioni e/o esperienze commentando i nostri articoli.

Per restare aggiornati sulle notizie pubblicate sul nostro portale attiva le notifiche dal pulsante verde in alto (Seguici) o iscriviti al nostro canale Telegram di Dove Investire

“Dove Investire” ti aiuta a comprendere come investire nel modo migliore

Le Nostre analisi sono puntuali e precise e ti permetteranno di districarti nel mondo degli investimenti.

Ti aiutiamo a capire tendenze, opportunità e novità sempre con un occhio al tuo portafoglio.

Non abbiamo la bacchetta magica ma cerchiamo di offrirti sempre informazioni dettagliate e reali per poter Investire conoscendo più a fondo il mondo degli Investimenti e le loro regole. “Dove Investire” è il tuo portale di approfondimento sugli Investimenti.