Sia DoorDash che Airbnb sono entrate in un mercato azionario caldo ed entrambe le società hanno aumentato il loro range di prezzo di IPO e registrato un forte rialzo delle quotazioni nei primi giorni di contrattazione, considerato l’elevato appetito per il rischio degli investitori per le piattaforme tecnologiche e il loro profilo di crescita. Mentre quest’anno DoorDash ha sperimentato una crescita esplosiva del 200% dovuta al Covid-19, che potrebbe continuare anche dopo le vaccinazioni, Airbnb ha registrato un calo drammatico, a causa delle restrizioni e la diminuzione dei viaggi, ma dal quale si è ripresa fortemente. Analizziamo le principali caratteristiche dei business delle protagoniste delle due nuove e attese IPO.

La scorsa settimana Wall Street ha ospitato due importanti IPO tecnologiche statunitensi, quelle di DoorDash e di Airbnb. Entrambe le società sono essenzialmente due piattaforme che collegano il lato della domanda e dell’offerta dei settori rispettivamente del cibo e dell’affitto di appartamenti. Da un punto di vista tecnologico, entrambi i business sono semplici ma rendono più efficienti due mercati fisici e, nel caso di Airbnb, la tecnologia applicata all’affitto degli appartamenti genera degli effetti di rete che esaltano il valore della piattaforma. Entrambe le società hanno incrementato il range di prezzo delle loro IPO prima della data di pricing e hanno messo a segno forti rialzi nelle prime sedute, che sta ad indicare un forte interesse da parte degli investitori per le società alla guida della digitalizzazione dell’economia. Le due IPO contribuiscono ulteriormente a contrassegnare quest’anno movimentato per quanto riguarda il numero di quotazioni pubbliche negli USA, che sono aumentate dell’84% dall’anno scorso.

DoorDash ha mostrato una crescita esplosiva durante il Covid-19

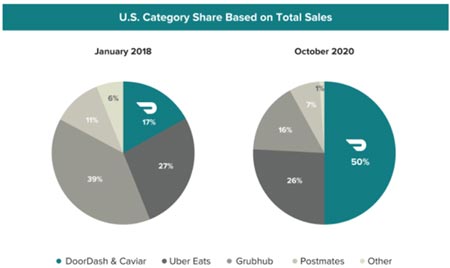

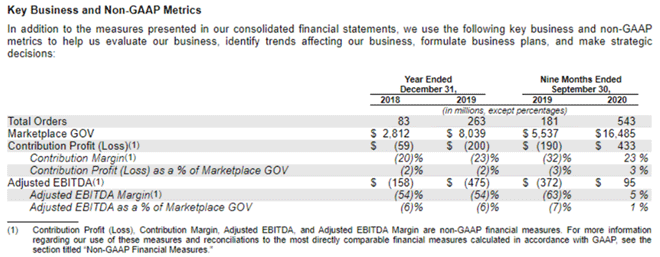

DoorDash è una società di consegna di cibo on-demand lanciata nel 2013 e che oggi conta 18 milioni di consumatori, 390.000 attività commerciali associate e 1 milione di dashers (fattorini). Si tratta essenzialmente di una piattaforma logistica che facilita le spedizioni locali di beni, con le spedizioni di cibo che hanno formato la più grande fetta del business nel 2020. Un aspetto particolare riguardo alla società è che ha allargato la sua quota di mercato potenziale dal 17% al 50% in meno di tre anni (grafico seguente). Ciò ci suggerisce che sia dotata di una buona piattaforma in grado di attrarre molti consumatori e attività commerciali. Il numero di ordini è aumentato del 200% nei primi nove mesi del 2020, in confronto allo stesso periodo dell’anno scorso, crescita che ha consentito una maggiore esposizione verso i consumatori e commercianti, incrementando la penetrazione del mercato di riferimento. I volumi hanno anche raggiunto un livello quasi sufficiente per rendere la società profittevole, pure includendo la perdita derivante dalle stock option degli shareholder.

Source: DoorDash

Source: DoorDash

I principali rischi per la società possono derivare da diversi fattori, tra i quali le leggi e le regolamentazioni statunitensi relativi ai loro dashers, ossia se debbano essere riconosciuti come dipendenti o meno. Un’ulteriore preoccupazione interessa il tasso di crescita dei ricavi che, dopo un forte 2020, potrebbe incontrare una fase di stallo nel momento in cui le persone torneranno probabilmente a mangiare fuori e a ordinare meno cibo a casa. Inoltre, gli effetti di rete sulla piattaforma non sono sufficientemente forti e, quindi, la competizione è elevata, basta pensare ad altre società ben capitalizzate come GrubHub e Uber. I ricavi della società provengono esclusivamente dal mercato statunitense e la società non ha ancora dimostrato di poter essere in grado di esportare il servizio offerto su scala internazionale. Considerando Delivery Hero in Europa e Meituan in Cina, un’espansione internazionale potrebbe non essere così semplice da intraprendere senza costi di acquisizione e di integrazione.

Airbnb è una pura scommessa sulla ripresa dei viaggi nel giro dei prossimi 2 anni

Airbnb è una piattaforma che consente la condivisione di appartamenti in affitto al fine di connettere il lato della domanda e dell’offerta a livello globale, e si differenzia dal settore turistico che si focalizza principalmente sui resort e sugli hotel. Airbnb ha sostanzialmente ampliato un settore già esistente, attraverso la tecnologia e un processo di branding intelligente, generando una crescita esplosiva che ha però subito un impatto negativo a partire dalla diffusione del Covid-19.

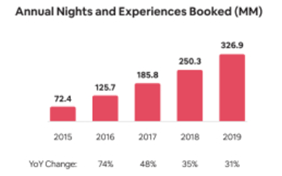

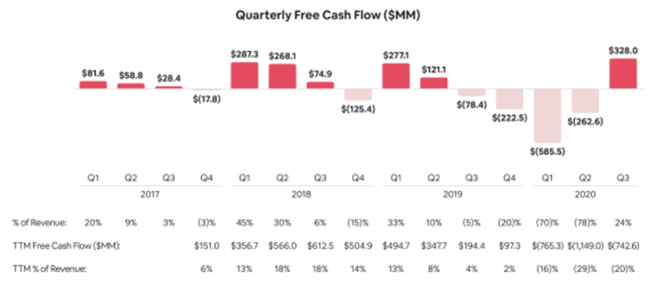

Le prenotazioni annuali hanno raggiunto i 326,9 milioni nel 2019, che sono quindi cresciute a un tasso del 31%, ma, a seguito della pandemia, il numero è sceso a soli 28 milioni nel secondo trimestre del 2020, un declino del 66,6% dallo stesso trimestre del 2019. Comunque, l’attività ha avuto una ripresa nel terzo trimestre e ha quasi raggiunto i livelli del terzo trimestre del 2018. La società ha registrato un free cash flow positivo per 4 anni prima della pandemia e, anche se nei primi due trimestri del 2020 è stato negativo, nel terzo trimestre la società ha prodotto un free cash flow di 328 milioni grazie a una forte ripresa, spendendo meno per il marketing e lasciando che il brand e la ripresa naturale svolgessero il loro lavoro.

I numeri mostrano anche una ripresa delle prenotazioni domestiche, mentre quelle internazionali restano ancora sostanzialmente basse. Come conseguenza alla distribuzione dei vaccini, ipotizziamo che i viaggi potrebbero tornare ai livelli pre-Covid-19 e che possa succedere anche prima di quando il mercato si sta aspettando. Inoltre, nonostante restiamo positivi sui viaggi “di piacere”, crediamo che il Covid-19 abbia impattato in maniera negativa permanente i viaggi di lavoro.

Source: Airbnb

Source: Airbnb

Source: Airbnb

I principali rischi per Airbnb riguardano una serie di fattori, tra i quali l’impatto di lungo termine che la pandemia ha avuto sui viaggi e il cambiamento nelle abitudini dei consumatori. L’attività della società è anche soggetta a possibili regolamentazioni delle principali città turistiche, che stanno cercando di proteggere il settore alberghiero contro le offerte di appartamenti privati a prezzi più bassi. Alcune vicende pubbliche relative a comportamenti anomali degli ospiti negli appartamenti in affitto potrebbero anche abbassare il valore del marchio ed erodere la fiducia dell’intera piattaforma. A seconda del tempo necessario per l’implementazione dei vaccini a livello globale, le perdite di cassa potrebbero continuare e prolungare il tempo per il raggiungimento del break-even point o magari causare un aumento di capitale. Anche la concorrenza è elevata e sulla piattaforma potrebbero verificarsi situazioni fraudolente che espongono l’azienda a rischi di contezioso e di pressioni sui prezzi. Inoltre, la piattaforma potrebbe anche essere utilizzata per il riciclaggio di denaro, che è sia un rischio per il valore del brand sia un potenziale aumento dei costi operativi in futuro.

Analisi curata da BG SAXO. Altre informazioni su www.bgsaxo.it