Nel panorama dei mercati finanziari, i movimenti più insidiosi non sono quelli spettacolari e immediati, ma quelli che si sviluppano attraverso un lento deterioramento della fiducia. Negli ultimi mesi stiamo assistendo a un cambiamento strutturale che molti classificano come una correzione fisiologica, mentre i dati indicano un processo più serio: un repricing profondo del rischio, alimentato da fattori macroeconomici e da un sentiment che si va indebolendo.

Questa fase coinvolge un numero crescente di asset: non si osservano soltanto scosse sui titoli tecnologici più esposti alla crescita, ma anche segnali di affaticamento in segmenti che fino a poco tempo fa offrivano stabilità. Gli indici possono ancora mascherare parte della pressione grazie al peso di poche mega-cap, però l’ampiezza reale del listino racconta un’altra storia, fatta di più titoli in discesa che in salita.

Per chi vuole capire come investire con criterio, non basta osservare le variazioni giornaliere. Serve una lettura più profonda del contesto, che combini analisi macro, studio dei bilanci e strumenti di analisi tecnica. L’obiettivo non è prevedere il minimo, ma distinguere una semplice correzione da un cambiamento di regime, così da proteggere il capitale e, quando possibile, cogliere occasioni di lungo periodo.

- 1. Il sell-off è già iniziato: il mercato riprezza il rischio

- 2. Il sentiment si deteriora: quando la paura diventa un fattore di mercato

- 3. Non è una bolla AI: è una selezione in base ai fondamentali

- 4. Nvidia come caso di studio: fondamentali forti, prezzo sotto pressione

- 5. Esposizione contro convinzione: il vero punto debole dei portafogli

- 6. La liquidità come leva strategica nei mercati finanziari volatili

- 7. Come investire in questo scenario: metodo, analisi tecnica e disciplina

Il sell-off è già iniziato: il mercato riprezza il rischio

Osservando gli indici principali emerge con chiarezza che la pressione ribassista non è un evento isolato. L’indice S&P500 mostra massimi decrescenti, i rimbalzi perdono forza e i volumi in vendita tendono ad aumentare nei momenti chiave. Non si tratta di una semplice presa di profitto dopo un rialzo particolarmente esteso, ma di un aggiustamento progressivo delle valutazioni.

Il punto di svolta è stato il cambio di tono della Federal Reserve. Quando Jerome Powell ha chiarito che i tagli dei tassi non possono essere trattati come una certezza, la narrativa dominante ha iniziato a sgretolarsi. La scommessa su una liquidità futura abbondante è stata rimessa in discussione e i multipli dei titoli più sensibili ai tassi si sono compressi.

Da quel momento si è attivata una catena logica: il costo del denaro atteso resta elevato più a lungo, le valutazioni fondate su tassi di sconto troppo ottimistici risultano meno giustificabili e il mercato è costretto a riprezzare. Questo repricing non colpisce solo i titoli speculativi, ma coinvolge l’intero spettro azionario, con intensità diverse a seconda della qualità dei fondamentali.

Il sentiment si deteriora: quando la paura diventa un fattore di mercato

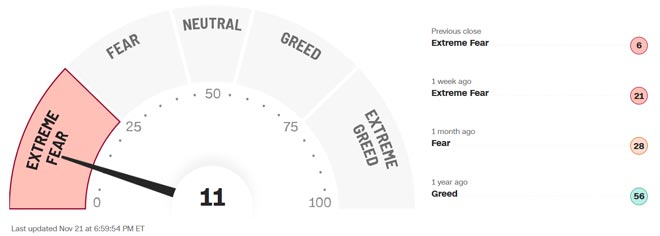

Accanto ai dati oggettivi, il quadro dei mercati finanziari è fortemente condizionato dalla psicologia degli operatori. Indicatori come la “fear and greed index” si sono spostati verso area di paura marcata, mentre l’ampiezza di mercato evidenzia che un numero crescente di titoli scambia sotto le medie mobili principali. In parallelo, la volatilità tende a risalire, dando un segnale chiaro di tensione.

In contesti simili gli investitori non reagiscono solo alle informazioni, ma anche alle aspettative sul comportamento degli altri. L’idea di essere gli ultimi a uscire da un asset percepito come rischioso porta molti a vendere prima ancora di avere una visione completa dei dati. Le decisioni vengono razionalizzate solo dopo, ma l’impulso iniziale nasce dal timore di subire perdite pesanti.

Questo meccanismo auto-alimentato rende la fase attuale più delicata. Il rischio principale non è un crollo improvviso, bensì un logoramento continuo che spinge gli investitori a commettere errori strategici: vendere asset di qualità nei momenti di stress e mantenere in portafoglio titoli deboli solo perché hanno già perso molto.

Non è una bolla AI: è una selezione in base ai fondamentali

Molti commentatori hanno paragonato la situazione attuale alla bolla dot-com del 2000, ma confrontando i numeri emergono differenze profonde. All’epoca molte società tecnologiche quotate non avevano fatturato significativo, non generavano utili e non possedevano un modello di business sostenibile. Oggi, i leader dell’intelligenza artificiale producono flussi di cassa tangibili e margini elevati.

Ciò che sta avvenendo è una selezione naturale tra aziende con fondamentali solidi e progetti ancora troppo legati a una narrativa speculativa. I titoli che non riescono a dimostrare ricavi ricorrenti, scalabilità e capacità di generare ritorni sull’investimento sono i più colpiti dal repricing. Al contrario, alcune realtà con basi contabili robuste stanno subendo correzioni meno accentuate o mostrano una resilienza superiore.

Questa distinzione è essenziale per chi desidera capire come investire in modo intelligente. Puntare a occhi chiusi sui titoli associati all’AI solo perché “sono il futuro” non è una strategia; la vera differenza la fanno profittabilità, vantaggi competitivi e capacità di trasformare la tecnologia in risultati economici misurabili.

Nvidia come caso di studio: fondamentali forti, prezzo sotto pressione

Il caso di Nvidia rappresenta un esempio emblematico di ciò che accade quando i fondamentali sono eccellenti, ma il contesto macro richiede un aggiustamento delle valutazioni. L’azienda ha riportato trimestri con ricavi in accelerazione, margini straordinari e un free cash flow che supera le decine di miliardi. La domanda per le sue soluzioni nel campo dell’intelligenza artificiale e dei data center resta intensa, con ordini significativi da parte dei principali hyperscaler globali.

Eppure, nonostante questi numeri, il titolo ha vissuto una fase di correzione. La spiegazione risiede nella struttura del mercato: quando i tassi attesi restano elevati, il valore dei flussi di cassa futuri si riduce e i multipli devono essere rivisti. In altre parole, anche un’azienda di altissima qualità come Nvidia non è immune a un contesto in cui la liquidità non è più percepita come illimitata.

Analisi tecnica di Nvidia e ruolo del Point of Control

Dal punto di vista della analisi tecnica, uno degli strumenti più utili per interpretare i movimenti recenti è il volume profile, che mette in evidenza il cosiddetto Point of Control (POC). Questo livello rappresenta il prezzo a cui, in un determinato intervallo temporale, si è concentrato il maggior numero di scambi. Si tratta di una zona in cui il mercato, di fatto, ha espresso un consenso temporaneo sul valore dell’asset.

Quando il prezzo di Nvidia torna verso il proprio POC principale, la reazione su quel livello diventa un indicatore chiave. Una tenuta accompagnata da volumi in acquisto può suggerire che gli investitori istituzionali stanno approfittando della debolezza per accumulare. Una rottura netta, al contrario, può indicare l’avvio di una fase correttiva più profonda, con spostamento del baricentro degli scambi verso aree di prezzo inferiori.

✅ Acquista Azioni senza Commissioni con un Broker regolamentato

Per chi desidera capire come investire su titoli simili, non basta conoscere i bilanci; è essenziale integrare strumenti di analisi tecnica per individuare aree di ingresso e uscita coerenti con il proprio profilo di rischio.

Esposizione contro convinzione: il vero punto debole dei portafogli

Oltre al contesto macro e alle dinamiche specifiche di titoli come Nvidia, il fattore che mette maggiormente a rischio molti investitori è la mancanza di coerenza tra posizioni detenute e reale livello di convinzione. Numerose persone mantengono in portafoglio aziende con utili instabili, debito elevato e nessun chiaro vantaggio competitivo, ma le definiscono “investimenti a lungo termine” solo perché non hanno ancora deciso di vendere.

Un semplice test aiuta a fare chiarezza: se un titolo perdesse il 30% dai livelli attuali, saresti disposto a mantenerlo senza ansia e senza modificare la tua strategia? Se la risposta è negativa, quella posizione non rappresenta una scelta consapevole, ma solo esposizione al rischio non gestita. In una fase di forte volatilità, questo atteggiamento può diventare estremamente costoso.

Un portafoglio costruito con metodo dovrebbe dare spazio prevalente ad aziende con margini sostenibili, flussi di cassa in crescita, bilanci solidi e prodotti o servizi difficili da sostituire. Il resto può essere destinato a operazioni più speculative, ma con un peso limitato e una strategia chiara di gestione del rischio.

La liquidità come leva strategica nei mercati finanziari volatili

In una fase in cui i mercati finanziari vivono un repricing strutturale, la gestione della liquidità diventa un elemento centrale. Essere completamente investiti quando la volatilità aumenta e il sentiment peggiora significa rinunciare alla possibilità di sfruttare le opportunità che si presenteranno più avanti. Mantenere una quota di liquidità non equivale a “stare fuori dal mercato”, ma a dotarsi di margine di manovra.

Chi adotta un approccio disciplinato tende a ridurre gradualmente l’esposizione ai titoli che hanno corso eccessivamente rispetto ai fondamentali, spostando parte dei profitti in liquidità. Questa scelta consente di evitare di vendere in panico nei momenti peggiori e, al contrario, permette di valutare ingressi su aziende di qualità quando il repricing offre valutazioni più interessanti.

La liquidità, quindi, non è solo una forma di protezione; è una risorsa strategica per chi vuole cogliere occasioni di lungo periodo senza farsi travolgere dall’emotività del breve termine.

Come investire in questo scenario: metodo, analisi tecnica e disciplina

Alla luce di quanto descritto, la domanda cruciale è come impostare una strategia per capire come investire in questo contesto. Il punto di partenza è accettare che non esiste una risposta unica. Ogni investitore deve valutare il proprio orizzonte temporale, la tolleranza al rischio e la capacità di sopportare fasi di drawdown.

Un approccio robusto combina alcuni elementi chiave. Da un lato, l’analisi fondamentale serve per selezionare aziende con business sostenibili, flussi di cassa solidi e vantaggi competitivi. Dall’altro, l’analisi tecnica aiuta a individuare aree di supporto e resistenza, livelli di ingresso ragionevoli e punti oltre i quali ha senso ridurre l’esposizione. In mezzo c’è la gestione del rischio, che definisce quanto capitale destinare a ogni singola posizione e quanto mantenere in liquidità.

La fase che stiamo vivendo non è un semplice ritracciamento, ma un processo di aggiustamento che potrebbe durare a lungo. Per questo serve una strategia ancorata ai dati, non alle emozioni. Chi riuscirà a mantenere disciplina, selezionare asset di qualità e sfruttare la volatilità in modo costruttivo avrà un vantaggio notevole rispetto a chi si lascia guidare dai titoli del momento.

Resta Aggiornato sulle Nostre Notizie

Se hai trovato utile questo articolo, condividilo sui tuoi social e segui Doveinvestire su Google News, Facebook, Twitter per non perderti nessun aggiornamento. Unisciti alla conversazione lasciando un commento con le tue opinioni ed esperienze

Per ricevere ogni aggiornamento in tempo reale, attiva le notifiche dal pulsante Segui o unisciti al nostro canale Telegram di Dove Investire

Dove Investire: La tua Guida per Investire nel Mercato Azionario

Approfondimenti, analisi dettagliate e informazioni aggiornate ti aiutano a muoverti con sicurezza nel complesso mondo del mercato azionario. L'inflazione, i tassi di interesse e le trimestrali non sono solo numeri: con le nostre guide, scoprirai come questi elementi influenzano davvero le tue opportunità d'investimento.

Scopri le migliori opportunità per investire in azioni con broker di qualità:

- XTB – Uno dei Broker più grandi al mondo per operazioni di trading effettuate sul mercato. Investire in azioni con XTB è semplice e sicuro oltre a non applicare alcuna commissione sull'acquisto di azioni e ETF.

- Pepperstore – Uno dei Broker più apprezzati in Europa e nel mondo. Offre la possibilità di fare trading in sicurezza grazie a piattaforme professionali e regolamentate

- IG – Offre l'accesso gratuito alla piattaforma di trading con 30.000 € di fondi virtuali con cui fare pratica senza rischi su materie prime, indici, Forex, azioni, criptovalute e altri mercati come obbligazioni, tassi di interesse e opzioni

Investire nel momento giusto e con la strategia corretta è essenziale per evitare rischi e massimizzare le opportunità. Noi di Dove Investire non promettiamo miracoli, ma forniamo contenuti reali e approfonditi per aiutarti a fare scelte informate nel mercato azionario.

Dove Investire è la tua fonte di fiducia per comprendere a fondo il mondo degli investimenti.