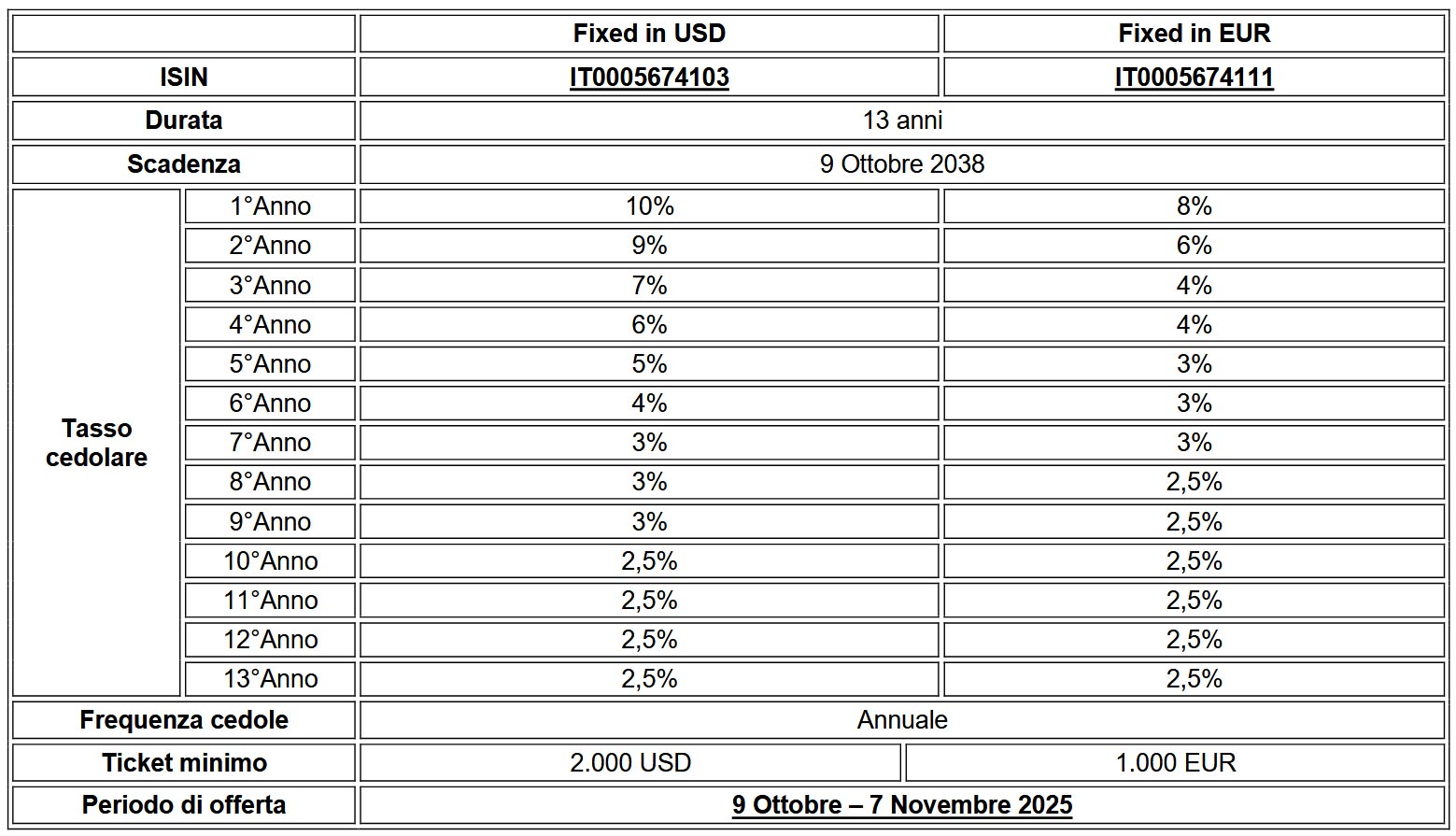

Il 9 ottobre 2025 segna una nuova tappa nell’offerta di strumenti obbligazionari da parte di UniCredit S.p.A., con l’emissione di due titoli a tasso fisso step-down quotati sul MOT di Borsa Italiana e sul mercato Bond-X (EuroTLX).

Queste obbligazioni hanno una scadenza al 2038 e sono disponibili in due versioni: una denominata in euro (EUR) e l’altra in dollari statunitensi (USD). La peculiarità del prodotto sta nella struttura decrescente delle cedole, che prevede un rendimento più alto nei primi anni e progressivamente più basso negli anni successivi.

La logica di questo meccanismo è chiara: offrire all’investitore un flusso cedolare generoso nel breve termine, bilanciando l’esigenza di rendimento immediato con una stabilità di lungo periodo, tipica dei titoli obbligazionari di grande emittente.

Queste emissioni si collocano in un contesto di mercato in cui i tassi di interesse hanno raggiunto livelli elevati dopo anni di politica monetaria restrittiva da parte delle banche centrali. La proposta UniCredit consente di bloccare rendimenti interessanti subito, pur accettando un calo progressivo in linea con le attese di una possibile discesa dei tassi negli anni a venire.

Il collocamento iniziale prevede un prezzo pari al 100% del valore nominale fino al 7 novembre 2025, periodo in cui l’investitore ha la possibilità di acquistare il titolo alle condizioni fissate in emissione. Successivamente, come per tutti gli strumenti quotati, i prezzi varieranno in funzione dell’andamento dei mercati obbligazionari e del rischio percepito sull’emittente.

Obbligazione in Euro (EUR) / Dollari (USD) – Scadenza 2038

- La prima emissione riguarda l’obbligazione a tasso fisso in euro, con codice ISIN IT0005674111.

- La seconda emissione, con codice ISIN IT0005674103, è denominata in dollari statunitensi ed è dedicata a chi desidera diversificare anche sul fronte valutario.

Dove vengono negoziate

Entrambe le emissioni sono scambiate su:

- MOT – Mercato Telematico delle Obbligazioni di Borsa Italiana

- Bond-X (EuroTLX), sistema multilaterale di negoziazione

La tassazione applicata sugli interessi è quella standard del 26%.

Brochure informativa Obbligazione IT0005674111I

Brochure informativa Obbligazione IT0005674103

Vantaggi e rischi da considerare

Le obbligazioni UniCredit a tasso fisso step-down offrono caratteristiche peculiari che possono risultare molto interessanti per alcuni profili di investitore, ma che richiedono anche un’attenta valutazione dei rischi.

Vantaggi

- Cedole elevate nei primi anni: permettono di ottenere un rendimento significativo subito dopo l’acquisto, un aspetto apprezzato da chi cerca flussi cedolari consistenti per integrare redditi o coprire spese periodiche.

- Diversificazione valutaria: la doppia emissione in euro e dollari consente di scegliere se rimanere ancorati alla valuta domestica o se diversificare in dollari, beneficiando di eventuali movimenti favorevoli del cambio.

- Garanzia di rimborso a scadenza: il capitale nominale viene restituito al 100%, a condizione che l’emittente rispetti i propri obblighi.

- Emittente di primaria importanza: UniCredit è una delle principali banche italiane ed europee, fattore che garantisce maggiore fiducia rispetto a emittenti minori.

Rischi

- Rischio di credito: il rimborso e il pagamento delle cedole dipendono dalla solidità finanziaria di UniCredit. Qualsiasi peggioramento della situazione patrimoniale o del merito creditizio della banca potrebbe incidere sul prezzo del titolo e sulla sicurezza del capitale.

- Rischio tassi di interesse: l’andamento dei mercati obbligazionari influisce sul prezzo di scambio sul mercato secondario. Se i tassi dovessero salire, i prezzi potrebbero scendere, penalizzando chi intende vendere prima della scadenza.

- Rischio cambio (per l’obbligazione USD): chi investe nella versione in dollari si espone a oscillazioni del cambio euro/dollaro. Un rafforzamento dell’euro può ridurre il rendimento effettivo in valuta domestica.

- Rischio inflazione: pur garantendo il rimborso nominale a scadenza, queste obbligazioni non proteggono dall’erosione del potere d’acquisto, un aspetto rilevante in un orizzonte temporale di 13 anni.

- Cedole decrescenti: se da un lato i primi anni offrono rendimenti molto elevati, dal quarto anno in poi il rendimento cala sensibilmente, riducendo l’appeal del titolo rispetto ad alternative di mercato che potrebbero emergere.

Considerazioni per l’investitore

L’investimento nelle obbligazioni UniCredit step-down richiede una valutazione personalizzata in base al proprio profilo finanziario, agli obiettivi e all’orizzonte temporale.

Questi strumenti possono essere adatti a chi:

- desidera cedole corpose nei primi anni, per sfruttare un rendimento immediato;

- ha una strategia di lungo termine e intende mantenere il titolo fino a scadenza, riducendo l’esposizione alle fluttuazioni di mercato;

- vuole diversificare il portafoglio obbligazionario, inserendo titoli di un emittente bancario solido.

Al contrario, non rappresentano la scelta ideale per chi:

- cerca strumenti con cedole costanti e non variabili;

- desidera una protezione contro l’inflazione, poiché il capitale rimborsato sarà sempre quello nominale;

- non tollera il rischio cambio, nel caso della versione in dollari.

Dal punto di vista operativo, queste obbligazioni si prestano bene a una logica di pianificazione finanziaria programmata. Un investitore che punta a massimizzare i flussi nei primi anni può utilizzare le cedole elevate per reinvestirle in strumenti più flessibili o per coprire esigenze di spesa.

Chi investe nella versione in USD, invece, dovrebbe valutare attentamente la gestione del rischio cambio, ad esempio tramite strategie di copertura valutaria o diversificazione all’interno del portafoglio.

Conclusione strategica

Le nuove obbligazioni UniCredit offrono rendimenti interessanti nel breve termine grazie alla struttura step-down, ma richiedono una valutazione attenta dei rischi legati a credito, tassi e inflazione. Possono rappresentare un tassello utile in un portafoglio diversificato, soprattutto per investitori consapevoli che desiderano bilanciare cedole elevate iniziali con la stabilità di un grande emittente bancario.

Prima di ogni investimento, si invita a leggere il Prospetto di Base e relativi Supplementi, le Condizioni Definitive ed il Documento Contenente le Informazioni Chiave (Key Information Document KID) disponibili sul sito (primo link con primo ISIN) e su (secondo link con secondo ISIN). Per ulteriori dettagli e informazioni, si invita a visitare il sito www.investimenti.unicredit.it o a chiamare il numero verde 800.01.11.22

Comunicazione promozionale – Il presente articolo è redatto a fine informativo e non rappresenta in alcun modo sollecito all’investimento in borsa. I certificati sono prodotti complessi e il capitale investito è a rischio. I rendimenti indicati sono lordi, con tassazione fiscale al 26%. L’investitore è anche soggetto al rischio emittente.

Resta Aggiornato sulle Nostre Notizie

Se questo articolo vi è piaciuto, condividetelo sui vostri social e seguite Doveinvestire su Google News, Facebook, Twitter. Non esitate a condividere le vostre opinioni e/o esperienze commentando i nostri articoli.

Per restare aggiornati sulle notizie pubblicate sul nostro portale attiva le notifiche dal pulsante verde in alto (Seguici) o iscriviti al nostro canale Telegram di Dove Investire

“Dove Investire” ti aiuterà a comprendere come gestire al meglio i Certificati di Investimento

I Certificati di Investimento sono la soluzione ideale per diversificare il tuo portafoglio e massimizzare i rendimenti.

Sul portale di DoveInvestire.com trovi una panoramica completa dei Certificates offerti dalla maggiori emittenti come Unicredit, Bnp Paribas, Leonteq e altri ancora, con informazioni dettagliate, consigli e strategie per aiutarti a scegliere l'opzione migliore per il tuo profilo di investitore.

I Certificati di Investimento sono strumenti finanziari versatili e flessibili che permettono di investire in diversi mercati e asset, come azioni, indici, materie prime e valute. Grazie alla nostre guide e articoli, potrai apprendere tutto ciò che c'è da sapere su questo interessante strumento di investimento, dalle sue caratteristiche e tipologie, ai vantaggi e rischi associati

Non abbiamo la bacchetta magica ma cerchiamo di offrirti sempre informazioni dettagliate e reali per poter Investire in maniera informata conoscendo più a fondo i Certificates e le loro regole. “Dove Investire” è il tuo portale di approfondimento sugli Investimenti.