È probabile che la Federal Reserve aumenti il ritmo del tapering, portandolo a conclusione entro il primo trimestre del 2022. Di conseguenza potremmo assistere ad una rapida accelerazione delle aspettative di aumento dei tassi di interesse da parte dei membri del FOMC. Ciò ha il potenziale per causare un inasprimento della curva dei rendimenti prima di riprendere la sua tendenza all'appiattimento che resterà tale per il 2022. Quanto alla BCE è probabile che le decisioni di politica monetaria saranno rimandate all'inizio del prossimo anno. Se Lagarde non sembra abbastanza accomodante, c'è il rischio che i rendimenti sovrani europei aumentino tra i timori di un calo del sostegno della BCE. Se la Banca Centrale d’Inghilterra non realizza un rialzo del tasso di 10 punti base, il mercato potrebbe respingere le aspettative di rialzo dei tassi per il 2022, causando un bull-steepening della curva dei rendimenti dei Gilt.

Federal Reserve: la curva dei rendimenti potrebbe inclinarsi verso l’alto prima di riprendere il suo trend di appiattimento

Ne abbiamo parlato molto: la Federal Reserve non può più mantenere la sua posizione accomodante poiché ci sono crescenti segnali di inflazione non transitoria nell'economia. Non solo, ma il mandato di piena occupazione sta per essere raggiunto, con posti di lavoro in rapida ripresa e il tasso di disoccupazione che scende al di sotto dei livelli pre-pandemia in tutti i settori ad eccezione dei viaggi e del tempo libero. Pertanto, lo stimolo continuo che l'economia continua a ricevere è inutile e controproducente. Logica conseguenza è che il ritmo del tapering aumenterà il prima possibile.

La nostra aspettativa è che la Federal Reserve raddoppi il tasso di tapering da $ 15 miliardi a $ 30 miliardi al mese. In questo modo, la banca centrale se la caverà entro il primo trimestre del 2022, lasciando aperta la possibilità di un rialzo dei tassi d'interesse già a maggio o addirittura a marzo, se necessario.

L'accelerazione del tapering non coglierà di sorpresa il mercato. Al limite, il dot plot (rappresentazione di dati che mostra una serie di punti distribuiti in un grafico dotato di asse x e y) potrebbe essere più sorprendente, in quanto potrebbe mostrare un'accelerazione delle aspettative di rialzo dei tassi di interesse da parte dei membri del FOMC nel lungo termine, ovvero oltre il 2023.

Per tutto il 2021, i partecipanti al FOMC hanno aumentato le proiezioni di aumenti dei tassi di interesse a breve termine. Tuttavia, le previsioni a più lungo termine continuano a non essere aggressive, con il dot plot che mostra solo aumenti dei tassi di 150 punti base entro il 2024. Come riferimento, durante il ciclo di rialzo dei tassi tra il 2015 e il 2018, il tasso obiettivo del Fed fund è passato dallo 0,25% al 2,50%.

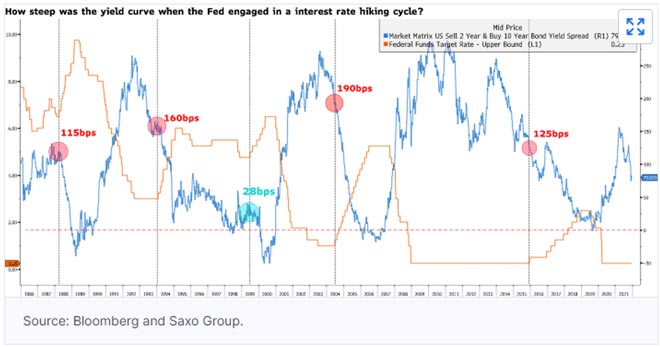

Fa sembrare prudenti le aspettative di rialzi dei tassi di soli 150 punti base in un ambiente caratterizzato da intense pressioni inflazionistiche soprattutto perché, l'inflazione non era un problema sei anni fa. Oggi, quindi, c'è una grande possibilità che il dot plot mostri le proiezioni dei tassi di interesse poco cambiate per il 2022 e il 2023, ma queste potrebbero accelerare a lungo termine. Di conseguenza, è possibile che la curva dei rendimenti degli Stati Uniti si inclini verso l’alto prima di riprendere il suo trend di appiattimento al ribasso, che crediamo ancora sarà la tendenza dominante per il prossimo anno. La Federal Reserve accoglierà con favore un curva dei rendimenti molto più ripida. In effetti, la curva dei rendimenti è la più piatta che ci sia stata ogni volta che la banca centrale ha iniziato ad alzare i tassi di interesse negli ultimi 35 anni, ad eccezione del 1999. Tuttavia, è impossibile fare un parallelo poiché i rendimenti a 10 anni a quel punto erano al 6% .

È molto probabile che la BCE rimanga neutrale

La Bce continua a dividersi tra colombe e falchi. I primi vedono le minacce provenienti da una nuova pandemia di Covid, gli altri si concentrano sulle pressioni inflazionistiche. Pertanto è lecito ritenere che la banca centrale rimarrà neutrale e rinvierà qualsiasi decisione importante all'inizio del prossimo anno. Il problema, in questa situazione, è che la BCE ha affermato più volte che il programma PEPP terminerà nel marzo 2022.

Questo implica che anche il ritmo dell'acquisto di obbligazioni rallenterà nel 2022 e, di conseguenza, il mercato si aspetta che la fine del programma PEPP sarà compensata da un altro programma. Tuttavia, i falchi respingono fortemente l’idea di rendere il APP piú flessibili e potrebbe rivelarsi difficile trovare un compromesso in tempi brevi. L'eventuale rinvio della decisione relativa alla sostituzione temporanea del programma PEPP potrebbe essere percepito come un calo del sostegno della BCE, causando volatilità nei titoli sovrani con beta elevato come la periferia, quindi i BTP Italiani.

Al centro anche le proiezioni macroeconomiche della BCE, in particolare per quanto riguarda l'inflazione. A settembre, la banca centrale ha previsto un'inflazione a 2,25, 1,7% e 1,5% per il 2021, 2022 e 2023. Sarà importante vedere se le previsioni per il 2022 e il 2023 saranno riviste al rialzo, indicando che la pressione inflazionistica potrebbe diventare più permanente.

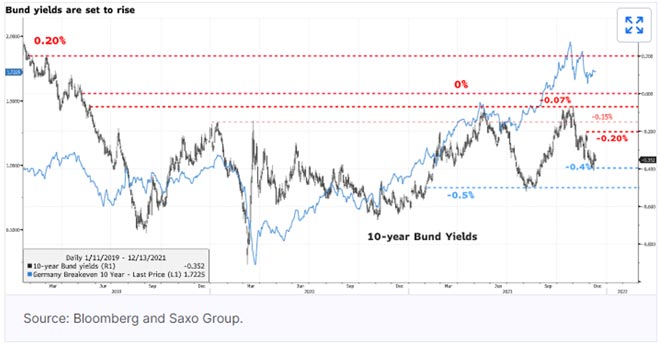

Da un punto di vista obbligazionario, è fondamentale riconoscere che le distorsioni da Covid continuano a limitare i rendimenti obbligazionari. Tuttavia, più elementi stanno esercitando una pressione al rialzo su di essi. Le pressioni inflazionistiche, il calo del sostegno della BCE e un nuovo governo tedesco suggeriscono che l'unica via per i rendimenti europei è salire. Pertanto, se Lagarde suona leggermente meno accomodante di quanto si aspetta il mercato, potrebbe avere ragione a pensare ad un aumento dei rendimenti.

I rendimenti dei Bund a dieci anni sono diminuiti di 15 pb da quando è stata scoperta la variante Omicron. Contrariamente alla nostra precedente analisi, non crediamo che i rendimenti dei Bund supereranno lo 0% entro la fine dell'anno a causa delle recenti restrizioni legate al Covid. Tuttavia, potrebbero salire per testare la resistenza a -0,20%.

La Banca Centrale d’Inghilterra potrebbe aspettare per aumentare i tassi

Il mercato si aspetta da tempo un rialzo del tasso di 10 punti base dalla Banca Centrale d’Inghilterra (BoE), ma potrebbe rimanere deluso ancora una volta. Il membro più aggressivo del MPC, Michael Saunders, ha affermato che avrebbe bisogno di pensarci due volte prima di aumentare i tassi di interesse, rendendo meno probabile un aumento dei tassi a dicembre. Il mercato sta ora respingendo le aspettative di rialzo dei tassi nel Regno Unito a causa delle restrizioni di Covid. Tuttavia, si aspetta ancora più di tre rialzi dei tassi di interesse il prossimo anno, il ritmo di rialzo dei tassi d’interesse più aggressivo rispetto ad altri paesi sviluppati.

È lecito ritenere che una BoE accomodante costringerà il mercato a riconsiderare ulteriormente il programma di rialzi della banca centrale, provocando un calo dei rendimenti, specialmente nella parte anteriore della curva dei rendimenti. Tuttavia, la banca centrale accoglierà con favore la mossa poiché renderà più ripida la curva dei rendimenti.

Calendario economico

Lunedì 13 dicembre

Giappone: indice Tankan Large Manufacturing (Q4)

Regno Unito: Rapporto sulla stabilità finanziaria

Stati Uniti: asta di banconote da 3 e 6 mesi

Martedì 14 dicembre

Giappone: produzione industriale (ottobre)

Regno Unito: Guadagno medio inclusi ed esclusi i bonus (ottobre), numero di richiedenti (novembre), tasso di disoccupazione ILO (novembre)

Svizzera: prezzi alla produzione e all'importazione (nov)

Zona euro: produzione industriale (ott)

Stati Uniti: indice dei prezzi alla produzione (novembre), indice Redbook (aa)

Mercoledì 15 dicembre

Nuova Zelanda: indice REINZ dei prezzi delle case (novembre), conto corrente (Q3)

Australia: fiducia dei consumatori Westpac (dicembre)

Cina: indice dei prezzi delle abitazioni (novembre), produzione industriale (novembre), conferenza stampa della NBS, vendite al dettaglio (novembre)

Regno Unito: indice dei prezzi al consumo (novembre), produzione core PPI (novembre), indice dei prezzi al dettaglio (novembre)

Francia: Indice dei prezzi al consumo (armonizzato UE) (novembre)

Spagna: indice dei prezzi al consumo (novembre)

Italia: Indice dei prezzi al consumo (novembre)

Stati Uniti: vendite al dettaglio (novembre), gruppo di controllo delle vendite al dettaglio (novembre), decisione sui tassi di interesse della Fed, dichiarazione sulla politica monetaria della Fed, proiezioni economiche del FOMC, conferenza stampa del FOMC

Canada: indice dei prezzi al consumo della BoC (novembre), vendite manifatturiere (ottobre), discorso del governatore della BoC Marcklem

Giovedì 16 dicembre

Nuova Zelanda: prodotto interno lordo (Q3)

Australia: Commonwealth Bank Manufacturing, Bank Service e Composite PMI (nov), discorso del governatore della RBA Lowe, Westpac Leading Index (nov), Employment Change (nov), aspettative di inflazione dei consumatori (dic), tasso di disoccupazione (nov)

Cina: IDE – Investimenti diretti esteri (nov)

Zona euro: riunione del Consiglio europeo, Markit PMI manifatturiero, servizi e compositi (dicembre), costo del lavoro, decisione sui tassi di interesse della BCE e dichiarazione di decisione sulla politica monetaria, conferenza stampa della BCE

Francia: Markit PMI manifatturiero, servizi e compositi (dicembre)

Germania: Markit PMI manifatturiero, servizi e compositi (dicembre)

Svizzera: Decisione sui tassi di interesse della BNS e valutazione della politica

Regno Unito: Markit PMI Manufacturing and Service (dic), Bank of England Minutes, BOE Asset Purchase Facility, BOE Interest Rate Decisions.

Spagna: aste di obbligazioni a 3, 5 e 10 anni

Stati Uniti: permessi di costruzione (novembre), modifiche all'inizio delle abitazioni (novembre), richieste iniziali di disoccupazione, Markit PMI manifatturiero, servizi e compositi (dicembre), asta di banconote di 4 settimane

Venerdì 17 dicembre

Giappone: Dichiarazione sulla politica monetaria della BOJ e decisione sui tassi di interesse

Zona euro: vertice dei leader dell'UE, indice dei prezzi al consumo (novembre)

Regno Unito: fiducia dei consumatori GfK (dicembre), vendite al dettaglio (novembre)

Germania: indice dei prezzi alla produzione (novembre), clima economico IFO, valutazione e aspettative attuali (dicembre), asta di obbligazioni a 30 anni

Stati Uniti: discorso Waller della Fed

Articolo redatto da Althea Spinozzi, Senior Fixed Income Strategist per per BG Saxo. Altre informazioni su www.bgsaxo.it

Nessuna delle informazioni e analisi qui contenute costituisce un consiglio di investimento o un’offerta o sollecitazione ad acquistare o vendere qualsiasi valuta, prodotto o strumento finanziario, effettuare investimenti o partecipare a una particolare strategia di trading. L’investitore si assume la responsabilità di valutare, in modo indipendente, la precisione e la completezza delle informazioni e il relativo utilizzo. La presente comunicazione di marketing non è assimilabile ad alcuna forma di produzione o diffusione di ricerca in materia di investimenti e pertanto non è stata preparata conformemente ai requisiti giuridici volti a promuovere l’indipendenza della ricerca. Eventuali informazioni riportate che si riferiscano a rendimenti, non devono essere interpretate come indicazioni di rendimenti futuri o di garanzia di conservazione del capitale investito ma come indicazioni di rendimenti realizzati in passato. Con strumenti finanziari “più negoziati in piattaforma” si fa riferimento al controvalore nominale negoziato su tutte le piattaforme del Gruppo Saxo.

Resta aggiornato sulle nostre notizie

Se questo articolo vi è piaciuto, condividetelo sui vostri social e seguite Doveinvestire su Google News, Facebook, Twitter. Non esitate a condividere le vostre opinioni e/o esperienze commentando i nostri articoli.

Per restare aggiornati sulle notizie pubblicate sul nostro portale attiva le notifiche dal pulsante verde in alto (Seguici) o iscriviti al nostro canale Telegram di Dove Investire

“Dove Investire” ti aiuta a comprendere come investire nel modo migliore

Le Nostre analisi sono puntuali e precise e ti permetteranno di districarti nel mondo degli investimenti.

Ti aiutiamo a capire tendenze, opportunità e novità sempre con un occhio al tuo portafoglio.

Non abbiamo la bacchetta magica ma cerchiamo di offrirti sempre informazioni dettagliate e reali per poter Investire conoscendo più a fondo il mondo degli Investimenti e le loro regole. “Dove Investire” è il tuo portale di approfondimento sugli Investimenti.