La recente domanda di obbligazioni NextGenerationEU è straordinariamente alta. Gli investitori a lungo termine le considerano il nuovo safe-haven europeo da inserire nel proprio paniere.

Il fondo NextGenerationEU (NGEU) avrà un ruolo fondamentale nell’armonizzazione i costi di finanziamento di tutta l’area Euro, ma la compressione degli spread sarà irregolare. Crediamo che l’Italia sarà il maggiore beneficiario di questa nuova tendenza, mentre i titoli di stato francesi ne potrebbero risentire poiché le obbligazioni fino a cinque anni forniscono un rendimento inferiore rispetto alle nuove obbligazioni NGEU.

Prevediamo che la domanda continuerà a essere elevata nelle future aste di obbligazioni NGEU e non vediamo l'ora che sia emesso il primo green bond NGEU. Riteniamo che l'UE possa risparmiare fino a 144 milioni di euro emettendo un terzo di obbligazioni NGEU sotto forma di green bonds.

Ci sono nuove obbligazioni in città, che sono già al centro dell’attenzione. Parliamo del debito europeo congiunto emesso per finanziare il fondo NextGenerationEU (NGEU). Sebbene non sia la prima volta che l'Europa venda obbligazioni di responsabilità comune, la scala con cui sta aumentando questo tipo di emissioni porterà a un cambiamento necessario all'interno del mercato sovrano europeo.

Il debito europeo è più che raddoppiato rispetto alla scorsa estate, da quando l’UE sta affrontando lo shock economico causato dalla pandemia per Coronavirus.

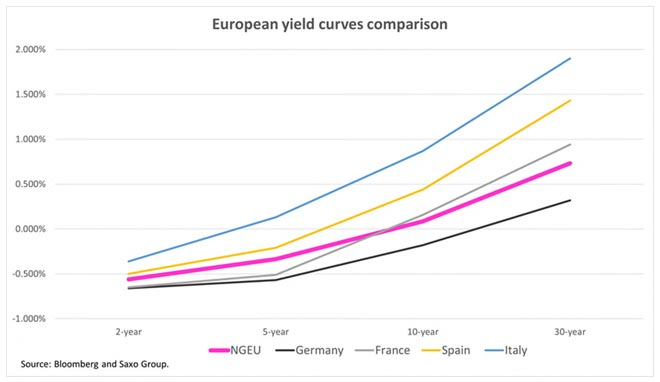

Prima delle nuove emissioni di obbligazioni nell'ambito del fondo NGEU, l'ammontare complessivo del debito congiunto emesso dall'Unione Europea corrispondeva a circa 140 miliardi di euro. Ora si lavora ad un’emissione di obbligazioni su una scala più ampia: 800 miliardi di euro, distribuiti con una quota di 150-200 miliardi di euro all'anno da oggi fino al 2026. Questo porterà profondi cambiamenti nello spazio sovrano europeo. Per la prima volta nella storia, verrà fornita una curva dei rendimenti europea che potrà essere utilizzata come benchmark nella valutazione delle obbligazioni in euro.

L'armonizzazione dei costi di finanziamento in Europa sarà irregolare

L'ampia emissione di debito congiunto europeo fornirà stabilità e standardizzazione nel mercato europeo comprimendo lo spread di vari paesi europei rispetto al Bund.

Mentre le obbligazioni saranno finanziate dall’applicazione di tasse all'interno dell’intera area dell'Unione Europea, gli esborsi nell'ambito del fondo NGEU saranno differenti e diretti ai paesi che ne hanno più bisogno per riprendersi dalla pandemia di Covid. L'Italia, per esempio, sarà il maggior beneficiario di questi fondi e ha recentemente ottenuto 191,5 miliardi di euro. È anche il Paese con il più alto rendimento nell'area dell'euro, al di sopra persino della Grecia. Pertanto, Roma beneficerà maggiormente della compressione degli spread. Lo spread BTP/Bund dovrebbe restringersi più velocemente di qualsiasi altro Paese, come evidenziato nel nostro outlook trimestrale pubblicato di recente.

Viceversa, siamo meno ottimisti riguardo al debito francese. La situazione creditizia di Parigi è deteriorata notevolmente durante lo scorso anno, con un'impennata del debito pubblico e privato più rapida che in qualunque altro stato europeo. In termini nominali, il debito francese ha superato quello italiano, e il paese beneficerà di un quarto del pacchetto di finanziamenti che l'Italia ha ottenuto dal fondo NGEU.

Anche se i fondamentali di credito della Francia rimangono molto più solidi di quelli dell'Italia, i titoli di stato francesi sono al secondo posto tra i titoli sovrani con il rendimento più basso in Europa, subito dopo i Bund, e pagano un rendimento negativo fino a nove anni.

Confrontando i titoli di stato francesi con le obbligazioni NGEU di nuova emissione, è possibile vedere che la parte anteriore della curva dei rendimenti della Francia ha prezzi inferiori rispetto al debito comune europeo fino a cinque anni. Ciò implica che il mercato ritiene che il debito francese sia più sicuro delle obbligazioni NGEU.

Una ricerca di Goldman Sachs sottolinea che uno dei rischi alla base delle obbligazioni NGEU è la mancanza di protezione da scenari estremi come una rottura della zona euro. Tuttavia, ora che l'UE sta facendo importanti passi in avanti verso una migliore integrazione europea, sembra che questo scenario sia improbabile. Ad ogni modo, i titoli di stato francesi, nella parte anteriore della curva dei rendimenti, sembrano essere una distorsione del mercato provocata dalle politiche della BCE. Proprio per lo stesso motivo, i rendimenti dei titoli di stato greci sono ora inferiori a quelli dell'Italia.

Prevista una maggiore emissione di obbligazioni NGEU e una domanda esponenziale per questi titoli

Finora, l'Europa ha emesso obbligazioni a 5, 10 e 30 anni sotto il fondo NGEU ottenendo un grande successo, ma ha in programma di venderne altre prima dello stop estivo di agosto. Mentre la domanda ha superato di sette volte la vendita di 20 miliardi di euro di obbligazioni a 10 anni, il portafoglio ordini combinato per le obbligazioni a 5 e 30 anni ha superato i 170 miliardi di euro, coprendo la vendita di quattordici volte.

Gli investitori a lungo termine vorranno acquistare di più questo tipo di obbligazioni, trattandosi di un'opportunità per comprare un safe-haven e allo stesso tempo ottenere un considerevole guadagno rispetto ai Bund tedeschi. Ciò spiega perché la tranche di 30 anni ha registrato la più alta domanda nelle recenti vendite di obbligazioni: offre circa 40 bps sopra un Bund a 30 anni con un rendimento dello 0,732%.

La diffusione delle obbligazioni verdi permetterà all’UE di risparmiare

La scelta di emettere un terzo delle obbligazioni NGEU come green bond non è casuale. Gli investimenti ESG hanno un orizzonte di lungo termine maggiore rispetto agli investimenti tradizionali. In questo modo, i politici si assicurano che lo stimolo fiscale sosterrà la prossima generazione (di cittadini europei), proprio come suggerisce il nome del fondo.

Inoltre, l'UE risparmierebbe un sacco di soldi emettendo obbligazioni verdi. Infatti, lo spread “greenium” che quest’ultime pagano rispetto al loro benchmark è attualmente tra -2 e -6bps. Oltre 240 miliardi di euro di debito rappresentano un risparmio che va da 48 a 144 milioni di euro. Ora la domanda è se questo “greenium” può essere compresso ulteriormente, dato che gli investitori ESG sono affamati di offerta e un maggior numero di nuovi investitori è attratto dal nuovo benchmark verde europeo.

Althea Spinozzi, Senior Fixed Income Strategy, per BG Saxo. Altre informazioni su www.bgsaxo.it

Nessuna delle informazioni e analisi qui contenute costituisce un consiglio di investimento o un’offerta o sollecitazione ad acquistare o vendere qualsiasi valuta, prodotto o strumento finanziario, effettuare investimenti o partecipare a una particolare strategia di trading. L’investitore si assume la responsabilità di valutare, in modo indipendente, la precisione e la completezza delle informazioni e il relativo utilizzo. La presente comunicazione di marketing non è assimilabile ad alcuna forma di produzione o diffusione di ricerca in materia di investimenti e pertanto non è stata preparata conformemente ai requisiti giuridici volti a promuovere l’indipendenza della ricerca. Eventuali informazioni riportate che si riferiscano a rendimenti, non devono essere interpretate come indicazioni di rendimenti futuri o di garanzia di conservazione del capitale investito ma come indicazioni di rendimenti realizzati in passato. Con strumenti finanziari “più negoziati in piattaforma” si fa riferimento al controvalore nominale negoziato su tutte le piattaforme del Gruppo Saxo.

Resta aggiornato sulle nostre notizie

Se questo articolo vi è piaciuto, condividetelo sui vostri social e seguite Doveinvestire su Google News, Facebook, Twitter. Non esitate a condividere le vostre opinioni e/o esperienze commentando i nostri articoli.

Per restare aggiornati sulle notizie pubblicate sul nostro portale attiva le notifiche dal pulsante verde in alto (Seguici) o iscriviti al nostro canale Telegram di Dove Investire

“Dove Investire” ti aiuta a comprendere come investire nel modo migliore

Le Nostre analisi sono puntuali e precise e ti permetteranno di districarti nel mondo degli investimenti.

Ti aiutiamo a capire tendenze, opportunità e novità sempre con un occhio al tuo portafoglio.

Non abbiamo la bacchetta magica ma cerchiamo di offrirti sempre informazioni dettagliate e reali per poter Investire conoscendo più a fondo il mondo degli Investimenti e le loro regole. “Dove Investire” è il tuo portale di approfondimento sugli Investimenti.