Abbondano i segni che l'inondazione di liquidità della Fed sta causando ogni sorta di distorsione del mercato, poiché la dimensione degli acquisti del QE della Fed non è in linea con lo stato attuale dell'economia statunitense e con il bisogno di liquidità nel sistema finanziario. La cosa sorprendente per i trader Forex, quindi, è forse il motivo per cui il dollaro USA non è ancora più debole.

Focus sul trading Forex: Il dollaro è piuttosto debole, ma guardate al contesto!

Si discute spesso in questo periodo del flusso di liquidità della Fed e a proposito di alcune delle distorsioni che sta creando sui mercati, compresi quelli che sono probabilmente segnali inaffidabili, come quello dell'asta di alcuni giorni fa dei buoni del tesoro a 2 anni, che è stata fortemente sovrascritta e ha portato a un rendimento vicino allo 0,15%. In apparenza, questo suggerirebbe una fiducia del mercato che vede come improbabile che la Fed raggiunga aumenti i tassi nei prossimi due anni. Ma in realtà potrebbe essere solo un effetto collaterale dell'eccessivo aumento legato ai suoi programmi di acquisto di asset.

La Fed ha dichiarato di non essere disposta a diminuire lo stimolo in nessuno di questi programmi per ora temendo che possa destabilizzare la fiducia da un lato e, dall'altro, che preoccupata di non avere idea di come si configurerà l'economia una volta che gli effetti della pandemia cominceranno a svanire.

Negli ultimi giorni il dollaro Usa si è indebolito leggermente, in parte a causa di una leggera mancanza del rapporto sulla fiducia dei consumatori e la più grande mancanza sulle vendite di nuove case, ma considerato il contesto, è in qualche modo sorprendente che non sia ancora più debole.

Questo può dipendere dal fatto che la maggior parte delle altre valute non sono riuscite a fornire una compensazione di rendimento degna di nota (si noti che anche i rendimenti dei Bund tedeschi virano verso il basso) e che l'energia non è stata interessata dal movimento delle materie prime nelle ultime settimane, aiutata dagli sforzi della Cina per reprimere ciò che vede come un'eccessiva speculazione interna. Quei paesi in cui le banche centrali si sono preoccupate di indicare una tendenza verso il tapering hanno visto le loro valute salire, come la Norvegia all'inizio di quest'anno e più recentemente la Nuova Zelanda, o come il Canada, che ha effettivamente inasprito la politica con il suo annuncio del tapering il 21 aprile.

Altri paesi stanno usando il playbook della Fed nell'esprimere estrema cautela, quindi è difficile ottenere il tipo di differenziazione che alcune delle banche centrali più piccole di alcuni paesi sviluppati citate sopra hanno fornito. L'oro che è salito nelle ultime settimane, tuttavia, riflette la preoccupazione generale che la Fed stia conducendo una politica troppo accomodante e che le altre banche centrali non vogliano essere sorprese in un gioco di svalutazione competitivo.

Un'altra fase più bassa nel dollaro USA potrebbe richiedere che i prezzi delle materie prime riprendano – in particolare il big kahuna – il petrolio greggio, che ha raggiunto il massimo all'inizio di marzo prima del suo lungo, anche se relativamente superficiale, consolidamento. Le due cose più probabili che potrebbero aumentare la volatilità del mercato sono: (1) la Fed che finalmente capitola e ha bisogno di mandare un segnale e (2), un enorme break-out del prezzo più alto che metta in moto le dinamiche dell'inflazione.

Finché la Fed continua a diffondere il messaggio dell'inflazione transitoria, il rischio di una correzione e di una capitolazione sale precipitosamente, siccome il messaggio accomodante della Fed ha portato la propensione al rischio in ogni tipologia di asset, dalle azioni, alla ricerca di rendimento nel credito corporativo, EM e davvero, ovunque.

Grafico: NZDUSD

Il dollaro neozelandese è balzato in alto dopo la nuova previsione della banca centrale della Nuova Zelanda, secondo la quale il rialzo dei tassi potrebbe essere fissato già a metà del 2022. Il contrasto con la guida della Fed e con quella della RBA ha spinto il dollaro in forte rialzo rispetto a USD e AUD. Si noti che il dollaro neozelandese ha superato la resistenza locale e solo il top del ciclo a 0,7465 rimane come resistenza chiave, inoltre bisogna assistere ad un sell-off più ampio del dollaro per credere che qualcosa di importante sia ancora in corso. Si noti che il governatore della Banca centrale neozelandese, Orr è molto disposto nei giochi di svalutazione competitivi e sarà rapido a tirare fuori la retorica per contrastare questa situazione.

Altrove, il mercato non sta esattamente lanciando segnali al di fuori del chiaro entusiasmo per l'oro. Il grafico di USD Dollaro Usa/ Jen Giapponese JPY è irrimediabilmente intrappolato (JPY sostenuto dai bassi rendimenti, ma la caccia al rendimento altrove è un segnale contraddittorio), il grafico di AUD Dollaro Australiano/ USD Dollaro Usa lo è stato ancora più a lungo, e la EUR Euro/ SEK Corona Svedese, che rimane range-bound, suggerisce che il mercato è in difficoltà e non genera abbastanza entusiasmo sulle prospettive dell'UE e sull'inflazione per mandare la SEK attraverso il livello 10.00 (per chi crede in un movimento in entrambe le direzioni, il volume a lungo termine della EURSEK sta diventando sempre più conveniente, quanto non lo sia mai stato). La sterlina non riesce a trovare nuovo slancio contro il dollaro USA e la lista continua. In conclusione: lo scenario sembra abbastanza negativo per il dollaro USA, ma la sua incapacità di subire una maggiore contrazione al ribasso dovrebbe spaventare i bears.

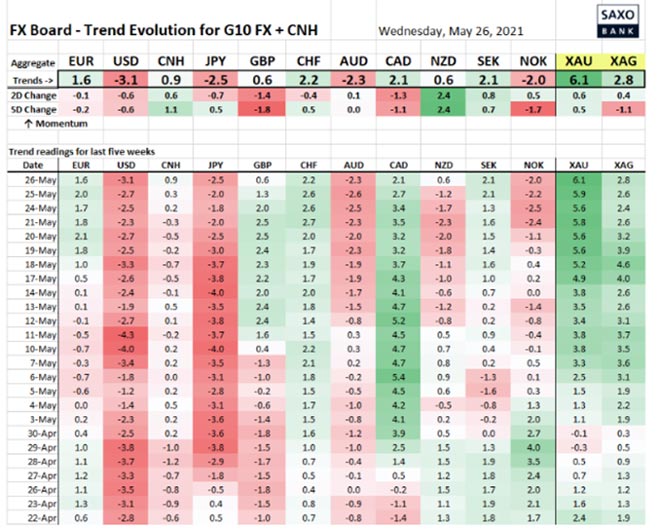

Tabella: FX Board del G-10+CNH evoluzione e forza del trend

Si noti il balzo del dollaro che salta in positivo, anche se ci vorranno ancora giorni di rally perché emerga una tendenza più ampia. L'oro è estremamente positivo e potrebbe essere presto sovraccaricato e molto sensibile a qualsiasi ritorno dei rendimenti dei beni rifugio.

Mentre i titoli parlano della caduta di USD Dollaro Usa/CNY Renminbi Cinese ai nuovi minimi del ciclo, il segnale è ancora piuttosto debole per il CNH Renmimbi Yuan in generale, mostrando che questo sviluppo riguarda più la debolezza del USD.

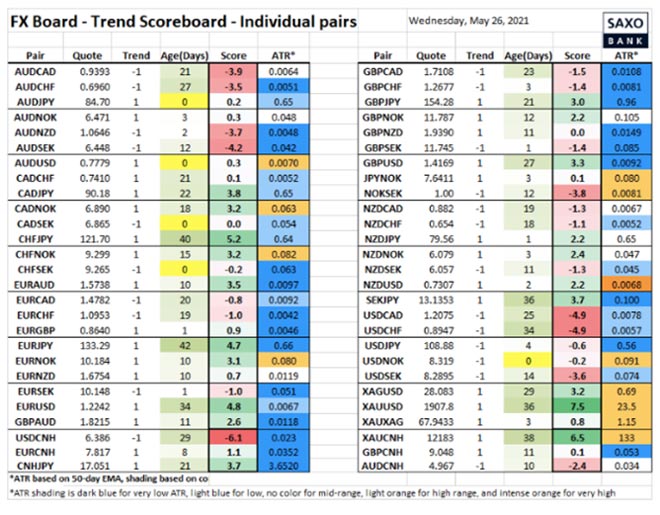

Tabella: FX Board Trend Scoreboard per le singole coppie

Qui, si noti la forza di USDCNH, che sembra impressionante e non è il risultato di una mossa gigantesca, ma piuttosto il costante abbassamento della price action da quando la coppia ha raggiunto il massimo all'inizio di aprile. Non sorprende che la lettura del trend di XAU USD sia la più forte sul tabellone. Si noti che AUDUSD e USDNOK stanno cercando di entrare in un nuovo trend ribassista del dollaro – hanno bisogno di una forte mossa per la conferma.

Articolo di John Hardy, head of FX Strategy per BG Saxo. Altre informazioni su www.bgsaxo.it

Nessuna delle informazioni e analisi qui contenute costituisce un consiglio di investimento o un’offerta o sollecitazione ad acquistare o vendere qualsiasi valuta, prodotto o strumento finanziario, effettuare investimenti o partecipare a una particolare strategia di trading. L’investitore si assume la responsabilità di valutare, in modo indipendente, la precisione e la completezza delle informazioni e il relativo utilizzo. La presente comunicazione di marketing non è assimilabile ad alcuna forma di produzione o diffusione di ricerca in materia di investimenti e pertanto non è stata preparata conformemente ai requisiti giuridici volti a promuovere l’indipendenza della ricerca. Eventuali informazioni riportate che si riferiscano a rendimenti, non devono essere interpretate come indicazioni di rendimenti futuri o di garanzia di conservazione del capitale investito ma come indicazioni di rendimenti realizzati in passato. Con strumenti finanziari “più negoziati in piattaforma” si fa riferimento al controvalore nominale negoziato su tutte le piattaforme del Gruppo Saxo.

Resta aggiornato sulle nostre notizie

Se questo articolo vi è piaciuto, condividetelo sui vostri social e seguite Doveinvestire su Google News, Facebook, Twitter. Non esitate a condividere le vostre opinioni e/o esperienze commentando i nostri articoli.

Per restare aggiornati sulle notizie pubblicate sul nostro portale attiva le notifiche dal pulsante verde in alto (Seguici) o iscriviti al nostro canale Telegram di Dove Investire

“Dove Investire” ti aiuta a comprendere come investire nel modo migliore

Le Nostre analisi sono puntuali e precise e ti permetteranno di districarti nel mondo degli investimenti.

Ti aiutiamo a capire tendenze, opportunità e novità sempre con un occhio al tuo portafoglio.

Non abbiamo la bacchetta magica ma cerchiamo di offrirti sempre informazioni dettagliate e reali per poter Investire conoscendo più a fondo il mondo degli Investimenti e le loro regole. “Dove Investire” è il tuo portale di approfondimento sugli Investimenti.